10月14日消息,新零售商名创优品(MNSO)正在告诉潜在投资者,计划把美国首次公开募股(IPO)的价格定在指导价上方,为20美元。

根据此前更新招股书显示,名创优品计划以16.50-18.50美元的价格出售3040万股美国存托股票,对应市值50.16亿-56.24亿美元。

该知情人士透露,名创优品IPO获得了多倍超额认购,最终价格将于周三美国市场收盘后确定。

目前,名创优品正在申购状态,认购倍数尚未公布。

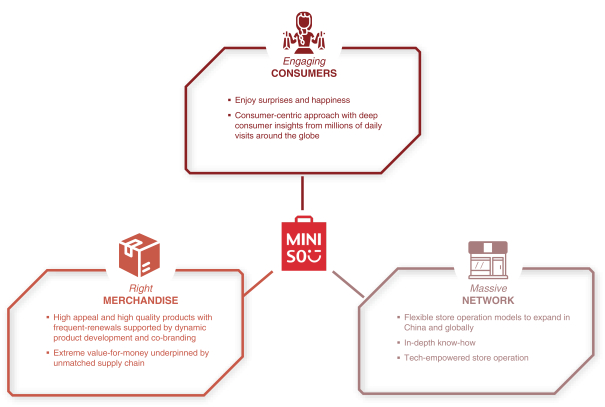

商业模式

名创优品的营收主要来源于商品的销售和向加盟商收取的费用,前者为主要收入来源。截至2020年6月30日,名创优品的商品销售收入为81亿元,占比89.7%后者仅为为5.9亿元,占比6.6%。

基于此,名创优品主要通过低价卖货和疯狂开店来获取收入。

因为产品价格低、利润薄,名创优品想要持续获得收入,就必须以规模取胜。而名创优品扩张的秘诀在于加盟店模式。

招股书显示,截至2020年6月30日,名创优品已经开设了4222多家门店,其中中国2533家,其余80多个国家和地区有1689家。其中直营店仅有129家,占总门店数量的3.05%,第三方门店占比高达96.95%。

在加盟店模式下,加盟商需投资上需缴纳至少83万元的各类费用,并进行投资利润分配(投资商能获得每天营业额的38%或33%)。名创优品品牌总监成金兰曾对媒体透露,品牌使用费为8万元/年,一次性需要交3年。由名创优品公司统一安排装修,装修费按2800元/平方预收,基本店铺的面积要在200平米左右,一家店铺启动的整体投资预算在200万左右。

名创优品不用承担经营风险,却能获取加盟费、咨询费,还能达到规模效应;投资商只要销售名创优品的产品,就能获得收益。

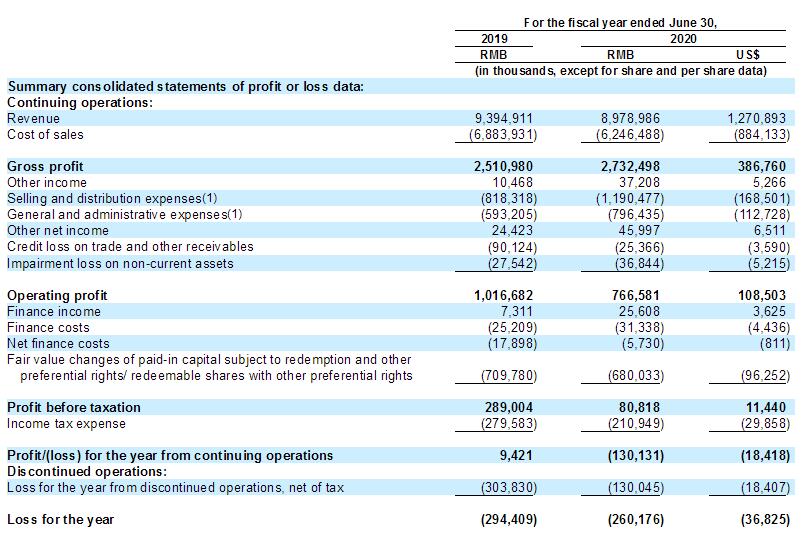

招股书显示,2020财年,名创优品实现营收89.8亿元,2019财年收入达93.94亿元。

股权结构

上市后,名创优品创始人叶国富持股为72.5%,有82.2%的投票权;Minxin Li持股为4.6%,有3%的投票权。高瓴资本与腾讯均持股4.8%,有3.1%的投票权。来源:绿专资本综合

关于绿专资本集团

美国纳斯达克主板上市公司,股票代码:GRNQ。公司总部设在香港,深圳、马来西亚、泰国均设有办公室。公司致力于境外上市、市值管理、FA、海外信托、家族办公室、创投基金等,持有11张金融牌照,是优秀的亚洲跨境金融服务机构。