美东时间4月23日,来自上海哈啰出行正式向美国证券交易委员会(SEC)递交招股说明书,该公司计划在纳斯达克上市,暂未选择交易代码。

招股书暂未披露其发行量及发行价格等信息。披露显示,该公司最早于今年2月25日秘密递交了文件。

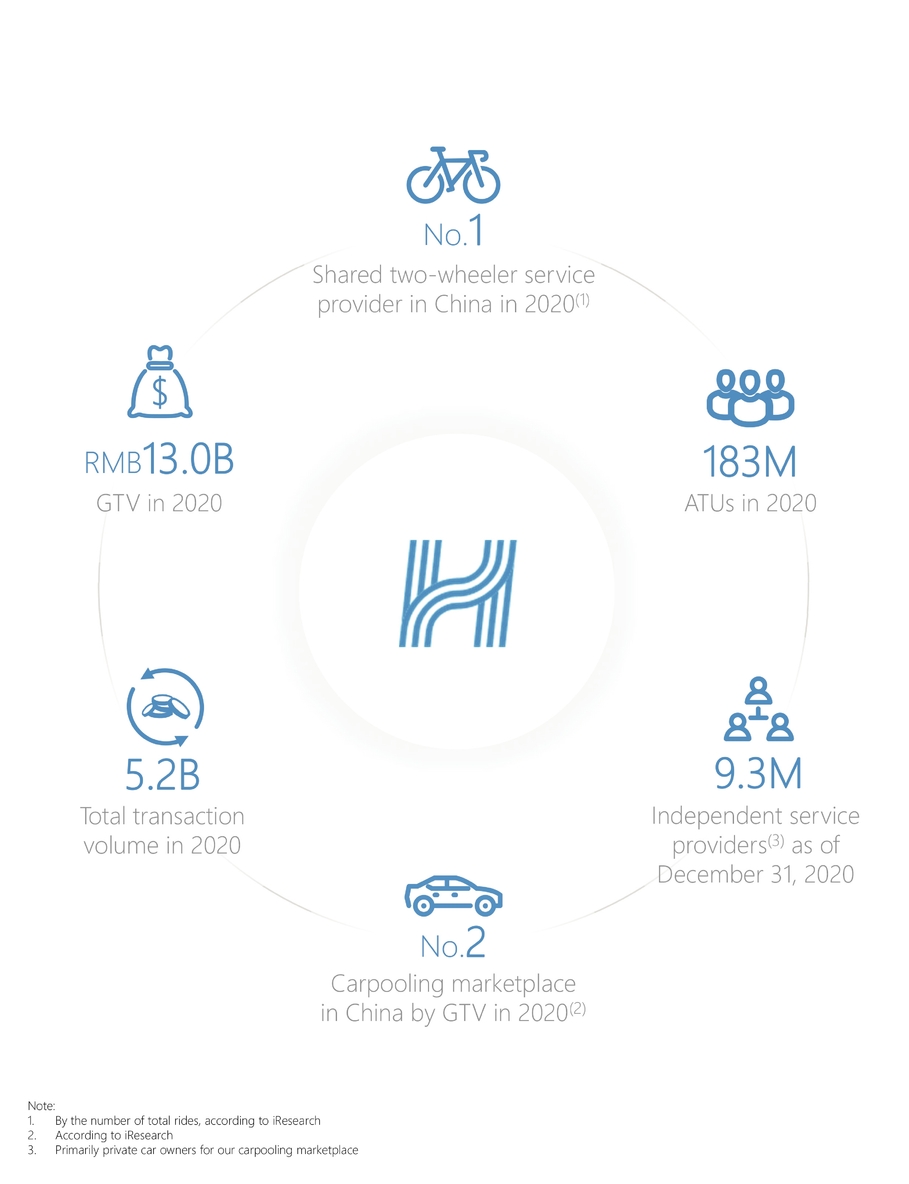

哈啰出行于2014年成立,总部位于上海,提供移动出行服务及新兴本地服务,包括两轮共享服务(哈啰单车和哈啰助力车)、和正在试点测试的其他服务,如店内服务市场、打车、酒店预订、移动零售和在线广告服务。

该公司在招股书中称,截至2020年12月31日,哈啰出行APP是中国第三大本地服务平台,其两轮共享服务已覆盖300多座城市(地级市及以上)。

运营数据方面,2020年哈啰出行总交易金额为130亿元,年度交易用户达1.83亿元,总交易数达52亿次。其中,34%的用户使用过哈啰出行的两种或以上的服务,用户在使用平台一年及两年后的平均保留率分别为64%和60%。

根据艾瑞咨询的数据,中国两轮电动车的换电服务具有很大的增长空间,该市场规模已经从2016年的最低水平增长到2020年的11亿元,年复合增长率为164.2%。预计到2025年将达到632亿元,年复合增长率为124.9%。

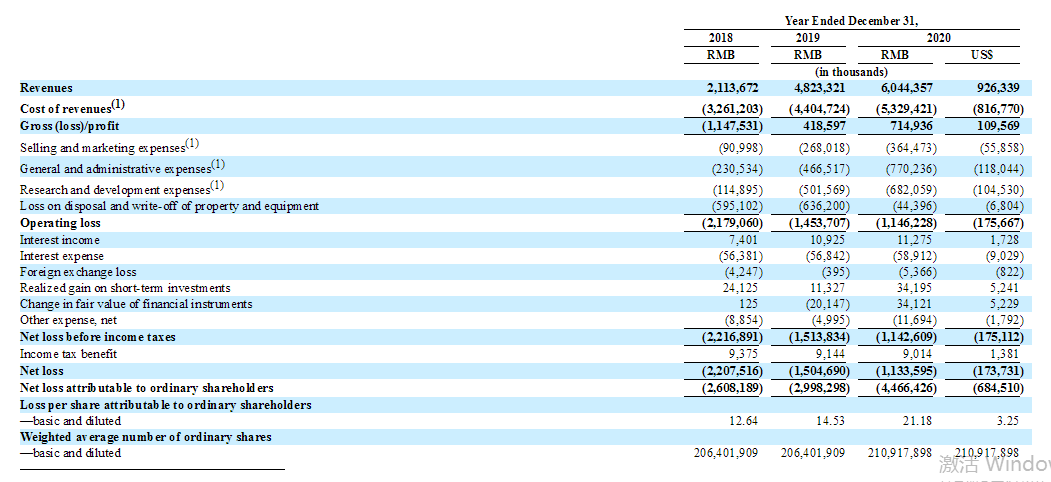

财务数据

2018-2020年,该公司营收分别为21.14亿元、48.23亿元、60.44亿元,这期间相应净利润分别为-22.08亿元、-15.05亿元、-11.34亿元。顺风车业务是哈啰出行近年来发展最快的业务,两轮共享服务是其主要收入来源。

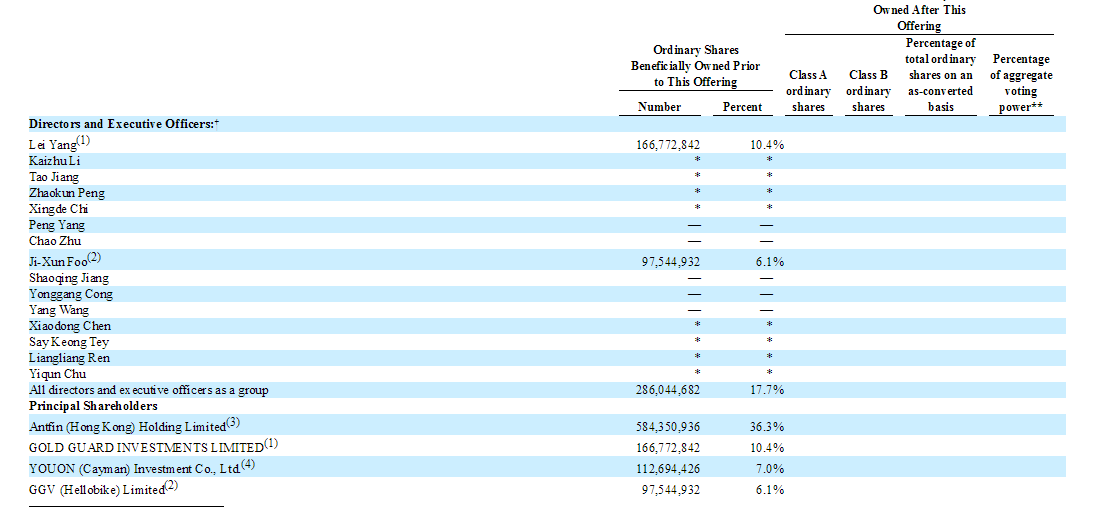

股权结构

IPO前,哈啰出行联合创始人兼CEO杨磊(Lei Yang)持股10.4%;蚂蚁集团全资子公司Antfin (Hong Kong) Holding Limited持股36.3%;永安行通过YOUON (Cayman) Investment Co., Ltd.持股7.0%;GGV纪源资本通过GGV (Hellobike) Limited持股6.1%。