当地时间7月22日,法拉第未来(Faraday Future,简称FF)正式在纳斯达克上市。股票代码为FFIE,发行价为13.78美元/股,开盘报16.8美元,涨幅22%。截至收盘,FF每股报价13.98美元,上涨1.45%,总市值45.11亿美元。

本次合并交易为FF提供约10亿美元的资金,其中包括PSAC以信托形式持有的2.3亿美元现金(假设不赎回的条件下),为首款旗舰产品FF 91在交易结束后的12个月内大规模量产和交付提供资金支持。

7月20日,特殊目的收购公司(SPAC) Property Solutions Acquisition Corp举行特别会议,会上,其与FF的拟议合并交易相关的全部提案均得到了股东的通过。

本次业务合并后,与之合并的PSAC公司Property Solutions Acquisition Corp将更名为 "Faraday Future Intelligent Electric Inc.",简称FFIE,其中 I 代表智能(Intelligent)和互联网(Internet),E 代表生态(Ecosystem)和电动车(Electric)。

在合并交易前,FF控股的是公司管理层及员工(50%+的股权占比),另外恒大占据32%的股权。

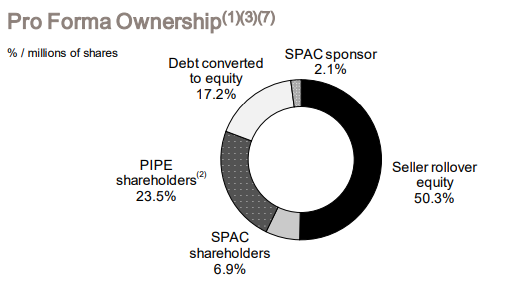

合并交易后,FF的原股东共计持股50.3%,增发股份募集配套资金的认购者持股23.5%,债权人转换的持股比例为17.2%,SPAC shareholders持股6.9%(可供公开市场交易部分),原SPAC Sponsor持股2.1%。

FF发展简史

FF创立于2014年5月,总部位于美国洛杉矶并设有全球研发中心,首个生产基地位于汉福德市,同时在北京、上海和成都设有分支机构。

2017年1月4日,FF首款量产车型FF 91发布,号称“全球地表加速王”;

2019年10月14日,Faraday Future在其官方网站发布声明称,公司创始人兼CPUO(首席产品和用户官)贾跃亭10月13日在美国申请个人破产重组;

2020年4月22日,FF全球合伙人发布致公司创始人贾跃亭债权人的一封信,恳请债权人对贾跃亭个人破产重组方案投赞成票;

2021年1月28日,FF和特殊目的收购公司PSAC宣布,双方已就业务合并达成最终协议;

2021年7月22日,FF顺利在纳斯达克上市。