当地时间10月14日,软件开发平台Gitlab在纳斯达克上市,股票代码为GTLB。该公司首日开盘每股报94.25美元,较发行价上涨22.4%,截至当日收盘,每股为103.89美元,涨幅34.92%,总市值148.58亿美元。

该公司此次IPO的发行价为77美元,远高于此前设定的发行范围,发行了1040万股,募资总额8.01亿美元。

Gitlab 成立于2011年,是一家软件开发公司,提供了一个端到端的DevOps平台,可将软件开发周期从几周缩短到几分钟,并实现快速、持续的更新。其客户包括Ticketmaster、捷豹路虎、纳斯达克、DishNetwork和Comcast等。

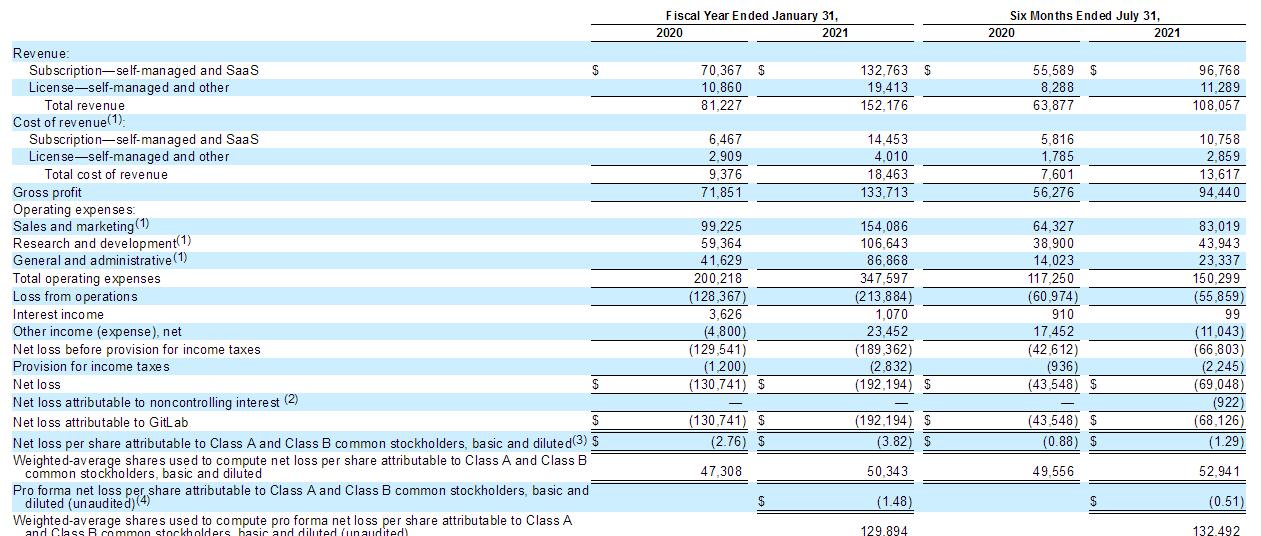

2020-2021年财年(截至1月31日),该公司的应收分别为8122万美元、1.52亿美元,这期间相应的净利润分别为-1.31亿美元、-1.92亿美元。

2021年上半年(截至7月31日),其营收为1.08亿美元,上年同期为6388万美元,相应的净利润分别为-6905万美元、-4355万美元。

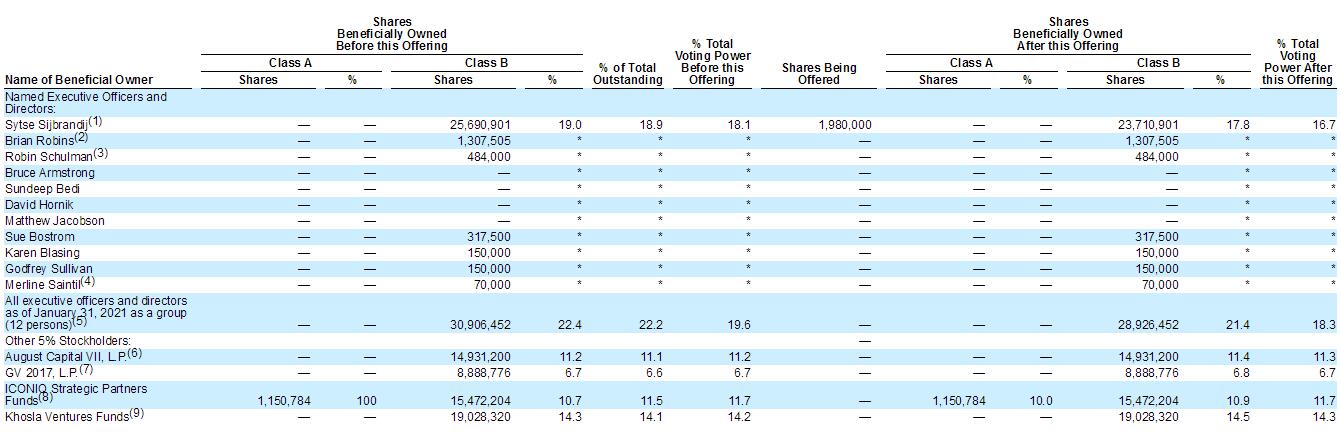

IPO前,Sytse Sijbrandij持有18.9%的B类股,August CapitalVII持有11.1%的B类股,GV 2017持有6.6%的B类股,ICONIQ Strategic Partners Funds持有100%的A类股,及11.6%的B类股,Khosla Ventures Funds持有14.1%的B类股。

IPO后,Sytse Sijbrandij有16.7%的投票权,August CapitalVII有11.3%的投票权,GV 2017持有6.7%的投票权,ICONIQ Strategic Partners Funds有11.7%的投票权,Khosla Ventures Funds有14.3%的投票权。