中国经济网北京12月5日讯 (记者 康博) 11月份,在有可比数据的4813只债券型基金中,共有959只上涨,占比20%,3815只下跌,占比79%,另有39只债基持平。

从上涨债基来看,受益于11月份A股市场的大幅反弹,可转债基金涨幅明显,工银可转债债券、浙商丰利增强债券单月分别上涨10.26%和10.19%,紧随其后的工银可转债优选债券A、工银可转债优选债券C、华夏可转债增强债券A、华夏可转债增强债券C、博时信用债券A/B、博时信用债券C、天弘弘丰增强回报A、天弘弘丰增强回报C等多只基金涨幅也超过了5%。

据悉,工银可转债债券由黄诗原管理,其2013年加入工银瑞信,现任养老金投资中心转债高级研究员、基金经理,2021年9月6日担任基金经理。从已经披露的三季度基金资产组合看,该基金股票资产占总资产的30.51%、债券资产占 68.30%,主要重仓股集中在上游资源行业,包括紫金矿业、中国神华、神火股份、山煤国际、金禾实业、保利发展、明泰铝业、远兴能源等,前五大持仓债券为G三峡EB1、南银转债、杭银转债、招路转债、金禾转债。

华夏可转债增强债券与博时信用债券则分别由老将何家琪、过钧管理,二人管理公募基金的累计时间为3年和6年。华夏可转债增强债券的三季度前十大重仓股为海尔智家、保利发展、顾家家居、山西汾酒、兴业银行、邮储银行、贵州茅台、比音勒芬、宁波银行、广联达,博时信用债券重仓紫金矿业、立昂微、中国国航、广汽集团、广汇能源、劲拓股份、新莱应材、春秋航空、宝鹰股份、金石资源,两只基金重仓的股票资产均呈现低估值价值股特征,而在重仓的债券方面也多以银行转债为主。

跌幅方面,转债基金与纯债基金等均有涉及,如民生加银家盈6个月持有期债券、平安可转债、富荣富兴纯债、民生加银转债优选、大摩优质信价纯债等在11月跌幅均超过4%。三季报显示,民生加银家盈6个月持有期债券重仓16国债19、国开1803、21国开、22国开、22国债01;平安可转债重仓南航转债、苏银转债、通22转债、温氏转债、G三峡EB1;富荣富兴纯债为21浙商、21民生、22华阳、22潞安、20网商;民生加银转债优选重仓南航转债、杭银转债、川投转债、大秦转债、22国债01;大摩优质信价纯债重仓20国开、19陕煤、21国开、22国开、21国开。

根据记者了解,11月份债市出现震荡调整,中长期纯债基金平均跌幅0.63%,短债基金平均跌幅0.30%,但在11月月末时债市结束调整,债券基金净值已经出现回稳。对于11月份债基的波动,有机构人士表示,在过去10年,无论是短期债券型基金指数、中长期纯债型基金指数还是偏债混合型基金指数,年度收益都是正的,即使短期市场有波动,但如果拉长资金期限,长期还是有望获取收益的。

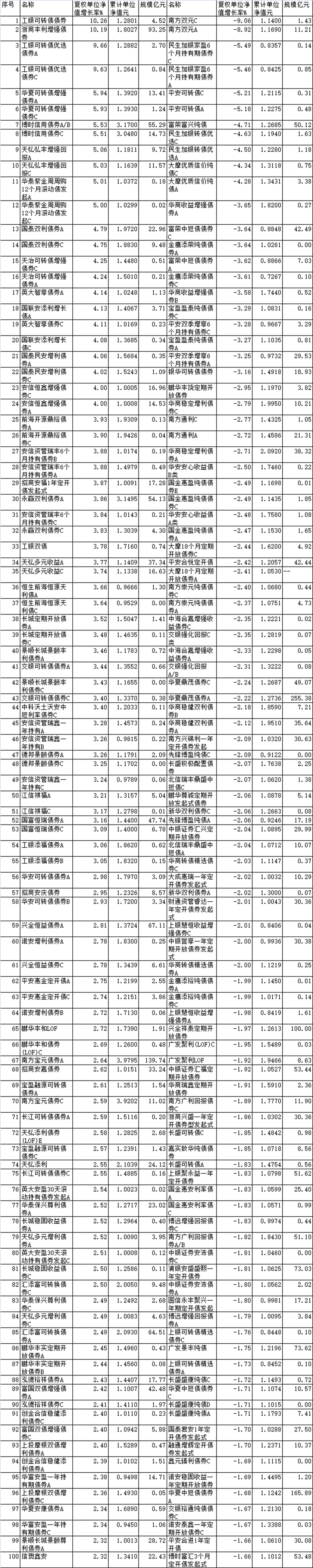

11月份债券型基金涨跌幅前100名一览

数据来源:同花顺(规模截止日期:2022年9月30日)