图片来源:微摄

原标题:A股年内最大IPO邮储银行:腾讯等加持 李嘉诚也看好

来源:中国证券报

A股年内最大的IPO计划亮相了!腾讯蚂蚁金服齐加持,李嘉诚也看好

备受市场关注的邮储银行“回A”上市有新进展了!

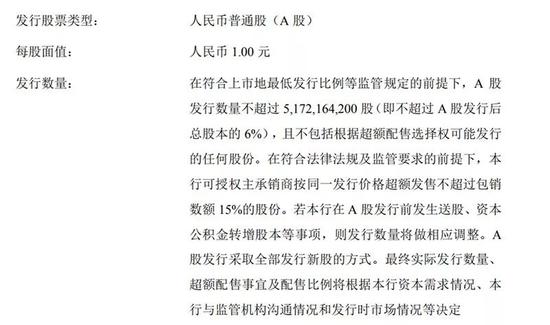

6月28日,邮储银行在中国证监会官网披露了A股招股书。招股书显示,该行将在A股发行不超过51.72亿股的股份(不包括根据超额配售选择权可能发行的股份)。

由此,资产规模已超10万亿的邮储银行“回A”可能成为A股年内最大的IPO发行计划。

如果邮储银行在今年内完成A股IPO计划,那么,国有大型商业银行的上市进程将就此收官。

自2003年以来,国有大行陆续开启财务重组和股改上市进程,交行、建行、中行、工行、农行先后登陆境内外资本市场。

重量级明星股东齐聚,李嘉诚也看好

重量级跨界明星股东齐聚,是邮储银行招股书中耀眼的亮点。

邮储银行招股书显示,腾讯、蚂蚁金服、中国人寿、中国电信、瑞银、JP摩根、星展、淡马锡……一系列跨界明星股东名字悉数在列。

2015年,经原银监会批准,该行引入瑞银、中国人寿、中国电信、加拿大养老基金投资公司、蚂蚁金服、摩根(持股主体为 JPMorgan China Investment Company II Limited)淡马锡(持股主体为 FMPL)、国际金融公司、星展银行及深圳腾讯为战略投资者。

每一位战略投资者在国际上的名声都是响当当的。邮储银行集齐这十大战投要做什么呢?

除了资本加持外,当然是向战投股东要资源、学经验。而资源和经验对邮储银行的输出正在持续落地。

零售业务上向腾讯要资源:

为了改善银行零售服务刻板、无趣等不良体验,今年邮储银行深圳分行与腾讯合作建立了全国第一个新零售体验中心。

中心位于深圳腾讯新总部附近,在这里你可以花1分钱买到现磨咖啡,预约免费的活动场地,欣赏王者荣耀的限量手办,也能办理到和腾讯独家合作开发的“冲鸭”储蓄卡,并享受腾讯视频、QQ音乐、QQ会员、QQ阅读等多种会员权益。

运营首月,该体验中心人流量便从100人增长至300人,银行卡开户数由10户提升至150户。据了解,目前双方已经建立起成熟可复制的运营模式,未来有可能向全国推广。

理财业务上向国际投行股东要经验:

获批筹建理财子公司后,邮储银行副行长徐学明特别提到,境外这6家股东中,有的既是投行又是商行,像JP摩根、瑞银、星展银行在资产管理领域具有优势,对邮储银行成立理财子公司表现出了很大的兴趣。

据邮储银行资管人士透露,该行资管部多次前往上述公司调研,学习先进资管经验和系统技术,对理财子公司的筹备有很大帮助。

除了这些重量级的战投股东加持,李嘉诚的看好更是让外界对邮储银行刮目相看。

公开信息显示,早在邮储银行2016年H股上市时,李嘉诚便看好邮储银行,并且通过3个慈善基金会持有邮储行PLN,相当于当时邮储行H股11.62%推定权益或全数发行股本约2.8%。

据今年1月港交所披露,按PLN赎回条款,李嘉诚从相关金融机构接手该批22.67亿股H股,由衍生工具转为“实货”。

网点居同业之首,覆盖全国近四成人口

作为最年轻的国有大行,邮储银行持续保持高速发展势头,截至今年一季度末,邮储银行资产规模已突破10万亿元大关,达到10.14万亿元,占中国银行业金融机构总资产比例达3.68%。

根据招股书,该行称其具有八大优势:

总体来说,邮储银行走出了一条独具特色的大型零售银行发展之路。其中四大优势值得格外关注:

一是该行拥有庞大的零售客户基础。

截至2018年底,该行的个人客户数量为5.78 亿户,覆盖超过中国人口总量的40%,AUM总量达9.27 万亿元,个人存款占存款总额的86.56%,个人贷款占贷款总额的54.24%。

二是以独特的“自营+代理”运营模式,布局了数量居同业首位的网点。

截至2018年底,该行共有39719个营业网点,其中包括7962个自营网点和31757个代理网点,营业网点覆盖中国99%的县(市)。

三是雄厚的存款基础和强大的资金实力。

在利率市场化和互联网金融快速发展的背景下,该行始终保持各项存款的稳步增长。近三年资产总额、贷款总额和存款总额的年均复合增长率分别为 7.30%、19.19%及 8.81%,高于其他大型商业银行平均水平。

四是具有独特、健康的资产结构。

首先,存贷比远低于其他大型商业银行的存贷比均值,在经济转型期间具有更大的调整空间。

其次,风险加权资产在资产总额中的占比低于其他大型商业银行的平均水平。

此外,信贷业务长期坚持以零售为主的战略,个人贷款占比超过50%,贷款组合结构更加均衡。

有望成为年度最大IPO

邮储银行IPO之所以如此受人关注,主要源于其发行规模有望创今年A股市场之最。

招股书显示,邮储银行将在A股发行数量不超51.72亿股,不超过A股发行后总股本的6%,且不包括根据超额配售选择权可能发行的任何股份。

如果按照发行规模最高51.72亿股,以2018年12月31日每股净资产价格进行测算,该次发行募资将达272亿元。不过,最终募资规模,还要综合A股市场整体形势后,最终确定的发行规模与发行价格而确定。

即使如此,此次IPO计划也可能成为今年A股市场年度规模最大的IPO。