图片来源:微摄

原标题:财政部释放重磅信息!拨备覆盖率逾两倍,视为隐藏利润!

一则重磅消息引爆市场!

9月26日,财政部官网发布的信息显示,财政部对《金融企业财务规则》进行修订,形成了《金融企业财务规则(征求意见稿)》(下称《征求意见稿》)。

本次《征求意见稿》共十五章164条,与现行规定相比,未作修改4条,修订60条,新增105条,删除5条,并增加了预算管理、资本金管理、投资管理、考核与评价等,并对原有内容也都进行了较大幅度的调整。

值得一提的是,该征求意见稿中要求金融企业“原则上计提损失准备不得超过国家规定最低标准的2倍,超过2倍的部分,年终全部还原成未分配利润进行分配”。

在分析人士看来,拨备覆盖率释放后,即期利润可能会增加,但会导致未来释放的利润有可能减少。

受此影响,今日银行股逆势大涨,宁波银行(25.510, 0.00, 0.00%)、常熟银行(7.780, 0.00, 0.00%)股价大涨逾5%,光大银行(4.090, 0.00, 0.00%)涨逾4%,南京银行(8.470, 0.00, 0.00%)、苏州银行(10.740, 0.00, 0.00%)涨逾3%,招商银行(35.220, 0.00, 0.00%)、西安银行(7.850, 0.00, 0.00%)涨逾2%。

风险管理六大要点

近年来,金融企业面临的经营环境发生了巨大变化,但金融企业风险管理规定还有待进一步完善。

财政部举例称,如准备金计提政策标准仍不统一、不明确;代客理财等表外业务快速发展,但刚性兑付问题使表外业务的风险内生化,并且“过桥”性质业务使风险沿着委托链条传递等。

因此,《征求意见稿》修订了风险管理相关的内容,这也是最引人关注的部分。

针对上述问题,《征求意见稿》作出以下具体要求:

一是在总体要求方面,结合全面风险管理要求,明确金融企业应建立风险管理政策框架,要求金融企业风险控制应遵循全面覆盖、逆周期管理、风险与收益相匹配等原则。

二是在管理环节方面,增加了对风险识别、计量、监测和控制等各环节具体操作规定。

三是在风险缓冲方面,梳理了风险缓释的不同层次,金融企业应适当采取资产证券化、购买保险、运用套期保值类金融衍生工具等方式规避风险,对准备金计提问题作了进一步明确和统一。

与此同时,为真实反映金融企业经营成果,防止金融企业利用准备金调节利润,对于大幅超提准备金予以规范。

四是在管理手段方面,基于财务报表分析,增加资产负债管理和现金流管理等要求。

五是在重点风险方面,从关联交易、表外业务、委托业务、受托业务、担保业务等五个方面,结合相关领域新的风险特征,提出明确要求。

六是对金融控股公司等金融集团的财务风险管理予以明确。

银行不准“藏利润”

在上述具体要求中,对于银行等金融机构的新“拨备覆盖率”计提标准最受外界关注。

财政部在关于《征求意见稿》的说明中提到,以银行业金融机构为例,监管部门要求的拨备覆盖率基本标准为150%,对于超过监管要求2倍以上,应视为存在隐藏利润的倾向,要对超额计提部分还原成未分配利润进行分配。

拨备覆盖率

是目前银行业较为常用的财务分析指标,指对银行贷款可能发生的呆账、坏账计提的准备金,是衡量商业银行贷款损失准备金计提是否充足的一个重要指标,能够从宏观上反映银行贷款风险程度及社会经济环境及诚信等方面问题。

而当期计提的拨备反映在利润表中的“资产减值损失”,拨备计提的高低会影响银行当期利润。因此也有观点认为,拨备计提是调节银行利润的“利器”。

那么,该如何看待这种超额计提拨备现象?

某国有银行资深人士张磊(化名)对《国际金融报》记者指出,银行超额对拨备计提主要基于两方面原因:一方面,个别银行的确由于自身资产质量存在较大不确定性,所以需要通过这种加大计提拨备的方式来对冲银行自身信贷风险;另一方面,也存在银行以此方式来“屯粮”。

张磊进一步指出,在当前环境下,多数银行盈利早已告别早前的两位数发展阶段,甚至呈现个位数及负增长,且银行盈利也存在一定“大小年”现象,那么银行便可以在“丰收年”增加拨备计提,待后期遇到“小年”后便可适当释放些早前多计提的拨备资金来增加利润,可以让财务报表看起来更为平缓,不至于产生利润的较大波动现象。

“不能完全说银行在通过拨备来‘蚕食’利润。”张磊强调。

不过,也有业内分析人士称,目前有些银行的拨备覆盖率确实很高,如按照政策要求的对超额计提的部分还原成未分配利润,短期内有助于提升银行利润增速。

银行股闻声大涨

受此消息影响,今日银行股逆势上涨。

截至9月26日收盘,上证指数2929.09点,降幅0.89%。银行板块整体飘红,其中涨幅榜前五名分别为宁波银行(涨5.41%)、常熟银行(涨5.14%)、光大银行(涨4.07%)、南京银行(涨3.8%)及苏州银行(涨3.47%)。

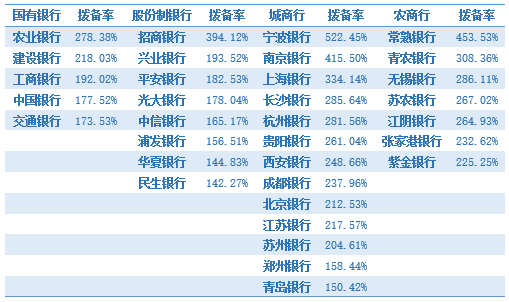

从各银行拨备覆盖率来看,Wind数据显示,截至6月30日,宁波银行以522.45%的不良贷款拨备覆盖率高居33家A股上市银行的第一位;常熟银行紧随其后,以453.53%的拨备覆盖率位居A股上市银行第二位;南京银行以415.5%位居第三位;招商银行以394.12%位于第四位;上海银行(9.400, 0.00,0.00%)以334.14%位居第五位;青农商行(6.320, 0.00, 0.00%)以308.36%处于第六位。

在A股上市银行中,有6家银行拨备覆盖率超过300%。此外,另据相关媒体统计,在港股上市的银行中,亦有泸州银行、重庆农商行、徽商银行、邮储银行4家银行“超标”。

▲不良贷款拨备覆盖率(2019年中报)

对此,麻袋研究院高级研究员苏筱芮对《国际金融报》记者指出,“财政部此次新规,体现了会计信息质量中的可比性要求,如果人为能调节的空间过大,会计信息将不能够有效地反映出企业当前的财务状况。随着新规的要求,后期一些被隐藏的利润将被释放,而当前市场反馈也体现了市场对拨备覆盖率高的银行未来利润数据上升的预期。”

那么,银行释放隐藏利润后,会带来一波分红吗?

国家金融与发展实验室副主任曾刚认为,分红多少仍需考虑两方面因素:一方面,监管部门对于银行的分红比率有一定要求,分红过多会削弱银行资本补充积累能力,所以会维持在一个合理水平。另一方面,虽然拨备覆盖率释放后,即期利润可能会增加,但会导致未来释放的利润有可能减少,而今日银行股的上涨也主要是对即期利润潜在增加的反映。

夯实真实不良资产暴露

对于今日财政部发文对整个银行业所带来的影响,在多位业内人士看来,主要是为了夯实银行真实不良贷款的暴露,对银行资产质量影响深远。

“从监管发文的态度来看,主要也是出于夯实银行真正不良贷款暴露的考量并将银行利润透明化。这意味着,今后银行的拨备覆盖率将无法再为不良贷款遮掩及藏匿,银行在后期一定程度上也会面临新的挑战,未来一段时间内银行业不良预计仍会继续有所提升。”张磊认为,从银行的角度讲,这属于一个较为中性的政策,“换言之,既有利好但也有挑战的一面”。

中国财政学会绩效管理专委会副主任委员张依群也认为,新规则的发布意味着,在统一拨备比率、推进企业实现公平竞争、限制金融企业隐藏利润方面迈出了关键一步。这可以防止金融企业通过隐藏利润来规避税收,同时也有利于正常反映金融企业真实的经营状况,在保证金融企业正常经营和增强抵御风险能力的基础上,有效控制金融企业的利润,从而为其他行业特别是制造业释放利益空间。

(国际金融报记者 马嘉辛)