中国网地产讯 7月29日,据上清所消息,厦门建发集团旗下子公司建发房地产集团有限公司拟发行2019年度第一期超短期融资券。

募集说明书显示,本次超短期融资券的注册金额为30亿元,本期超短期融资券发行金额为8亿元,发行期限1年(366天),主承销商/簿记管理人为兴业银行,联席主承销商为中国农业银行。发行日2019年7月31日-2019年8月1日,起息日2019年8月2日,上市流通日2019年8月3日。

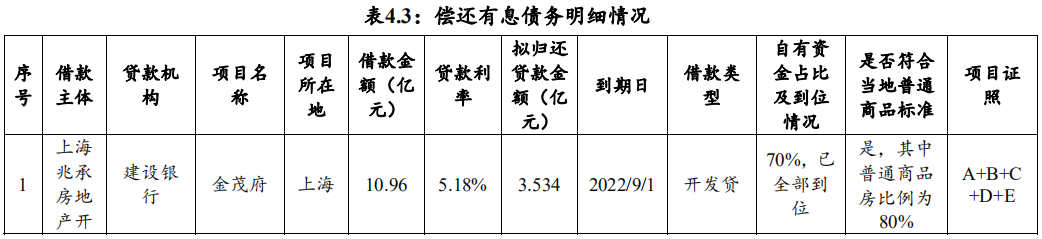

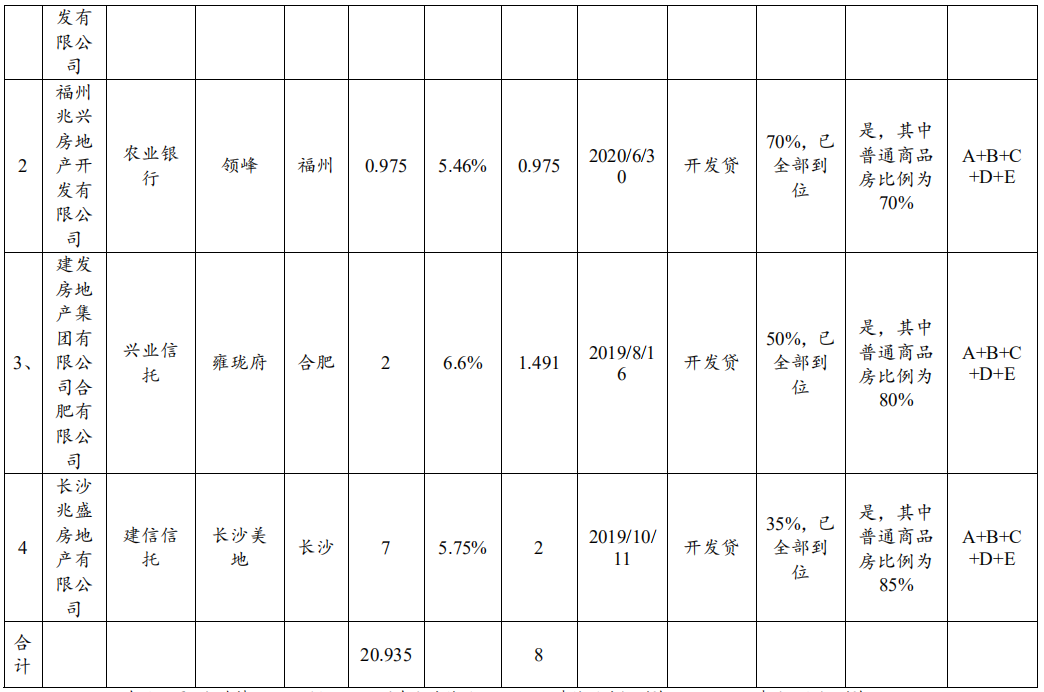

据悉,本次注册 30 亿元短期融资券,其中 21 亿元用于偿还本部及子公司金融机构有息 债务,9 亿元用于补充本部及子公司营运资金。本期8亿元超短期融资券募集资金均用于归还发行人子公司金融机构有息债务。

截至本募集说明书签署之日,发行人待偿 还债务融资工具余额为104.5亿元,其中中期票据待偿还余额41.5亿元,超短期融资券 待偿还余额13亿元,非公开定向债务融资工具待偿还余额50亿元。此外,发行人待偿 还公司债券余额71亿元。