6月,铄石流金,盛夏的热浪扑面而来。伴随着上半年接近尾声,房企分拆上市再迎高潮。疫情之下,物业直击风口,板块估值顺势拉升,不少房企伺机而动,分拆业务,开启赴港上市之路。

除去物业,房企旗下的其他板块也加入了分拆的行列。其中,有些不乏匆匆上马,将母公司的部分业务腾挪打包后直接卖给资本市场。分拆上市的开头是故事,分拆上市的结尾也是故事,资本的癫狂让造梦和圈钱堪称流水线作业。

扎堆H股 打造多上市平台

据中国网地产不完全统计,截至6月30日,仅半年时间共有23家泛地产类(涵盖建筑、物业、商业、代建、景观服务等等)企业向港交所递交IPO申请、4家通过聆讯、3家成功上市,共计30家,分别为星盛商业、宋都服务、鹏润控股、金辉控股、上坤地产、嘉泓物流、领地控股、中国文旅集团、三巽控股、实地地产、中天建设、第一服务、卓越商服、大唐地产、泡泡玛特、祥生地产、中宏控股、荣万家、合景悠活、雅城集团、佳源服务、世茂服务、金科智慧服务、正荣服务、弘阳服务、绿城管理、港龙中国、时时服务、锦和商业、金融街物业等等。

在上述30家企业中,有13家是从房企业务板块中分拆而来。除了物业公司,也包括绿城中国的绿城管理,主要从事代建业务;雅居乐的雅城集团,负责绿色生态景观服务及智慧装饰家居服务等业务;中国文旅集团以文旅业务为主。

根据相关规定,上市公司分拆是指上市公司将部分业务或资产,以其直接或间接控制的子公司的形式,在境内外证券市场首次公开发行股票上市或实现重组上市的行为。实际上,房企分拆旗下业务上市,并不稀奇。早年间,中国金茂曾分拆酒店业务、碧桂园分拆教育业务等实现上市。

在雪球私募基金经理李定国看来,一旦分拆成功,房企即可打造多个上市平台,背后对应的是融资渠道拓宽、融资规模提升。房地产企业都是重资产运营,资金需求量较大,分拆上市后可充分利用资本市场的融资便利。

纵观此轮分拆上市潮,上市地几乎都在香港。即便2019年证监会曾发布了《上市公司分拆所属子公司境内上市试点若干规定》,但对房地产企业而言要想在A股实现分拆上市几乎不可能。

自2008年国内股权融资的大门紧闭之后再未开启,A股上市平台几乎被堵死。随后,宏观政策层面持续强调稳杠杆,房企的其余融资渠道也经历了各种围追堵截。尤其是2019年,7 月美元债“新规”出台,境外发债只得用于偿还境外中长期债务;紧接着,信托融资收紧,前融、明股实债等模式遭到严厉监管,地产信托更是强调“余额管控”。

在此背景下,A股市场股权融资冰封的状态尚不会轻易解冻。很多迫切回归A股与排队等候登陆A股的房企只有漫长的等待。金辉控股就是其一,已于今年3月向港交所递交了上市申请。相比之下,港股是最为理想的上市地。

“比起单一上市平台,多个上市平台更具灵活性,尤其是随着调控政策在融资端不断收紧,多个上市平台可实现轮动融资效应。此外,股权融资比债权融资更有优势,且对房企的管理层仅有软性约束,甚至没有约束”,一位长期关注房地产行业的投资人坦言。

早些时候,不少在港股上市的公司掀起了配股潮,绿城服务、永升生活服务、万科、旭辉控股、佳兆业美好均在列。其中,不少都是房企旗下的物业公司,利用股价优势获得融资。

“分拆出来后,不少物业公司的市值甚至超过了母公司。借此机会,物业公司也可抓住窗口期,利用上市公司的平台获得股权融资,且不排除这部分资金最终会腾挪给母公司使用。未来,房企分拆上市的趋势会进一步深化,例如文旅业务、康养业务等皆有可能,一方面得益于房企多元化的业务布局,另一方面实现上市融资”,李定国指出。

依赖,是蜜糖也是砒霜

资料显示,不论成功分拆上市,还是递交IPO申请,这些公司的共同点是业务高度依赖母公司,独立发展能力相对较弱。

以众多上市的物业公司为例,碧桂园服务、新城悦、兴业物联等均依赖母公司频繁输血。

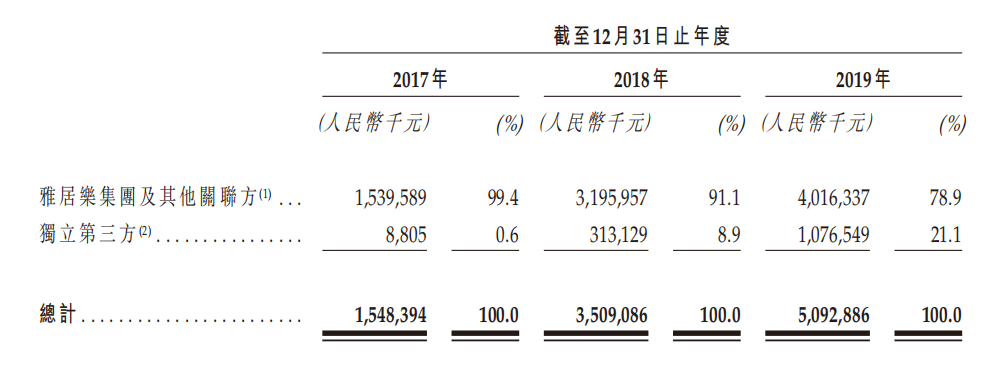

来源:雅城集团招股书

雅城集团亦是如此。2017-2018年,雅城集团通过雅居乐及关联方取得收入为15.40亿元、31.96亿元,在总收入中的占比分别为99.4%、91.1%,直到2019年该数据才下滑至78.9%。

“现在的房企分拆上市更多是忽悠式分拆,重在圈钱”,上述投资人戏言,除了优化资本市场资源配置,分拆上市本身更强调实现业务聚焦、提升专业化经营水平。但如果分拆上市后仅是意味着法人主体和上市公司主体实现了独立,业务迟迟无法独立肯定会对股价、市值产生负面效应。

不过,对于分拆上市的物业公司而言,对母公司的依赖在短期内堪称蜜糖,可谓背靠大树好乘凉。基于此,这些公司的估值确实翻了不少。光大证券的研究也显示,物业管理行业加权的市盈率(TTM)已经由年初的35倍提升至5月的50倍左右。

为此,李定国认为,“这是阶段性现象,物业股普涨更多与疫情相关。当然也有炒作的成分,导致股价、市值虚高,直接透支了这些公司未来的发展。其实,很多物业公司的利润都有水分,主要依靠母公司输送。未来,上市物业公司的发展会出现分化,长期看好有品牌优势、服务能力与管理能力较强且有强大外拓能力的公司“。

虽然资本爱跟风,但是长时间的沉淀之后终究会回归理性。wind的数据显示,碧桂园服务于2018年6月19日上市,上市当天的市盈率(TTM)为51倍。期间,市盈率(TTM)曾经提升至70多倍,然后又回落至30多倍。在6月30日,碧桂园服务的市盈率(TTM)为54倍。

金茂酒店的市盈率(TTM)在上市时仅为20倍,今年年初为30倍左右,疫情之下直接降至18倍左右。私有化消息公布之后,上涨至34倍。

因此,长远来看,资本市场还是会看重企业的核心运营,包括商业模式及业务的可持续性。当下,有母公司支持,固然值得庆幸,但是一味依赖,也会丧失独立性,被资本厌恶,直至打回原形。不过,业务独立性的培养也需要时间周期,能否静待花开主要取决于母公司的态度。