2012年,新华联将发展文旅地产确立为转型方向,2016年,“新华联不动产股份有限公司”更名为“新华联文化旅游发展股份有限公司”,从不动产走向文旅地产是新华联的核心目标。

转型的代价则是传统的开发、销售、回款、拿地循环被打破,其中持有运营取代了销售回款,随着金融环境收紧、楼市调控等因素影响,新华联资金链开始变得紧张起来,傅军也并不是没有想到文旅地产对于资金链的要求之高。

傅军为新华联所制定的“金融”战略,实则是为其提供持有重资产的现金流保障,新华联在金融、银行、保险等多个领域布局,更是顺手拿下一众银行股权及金融、保险牌照。

如今,新华联所持有的长沙银行1.26亿股二拍成交,报价合计8.95亿元,成交价为9.21亿元,由湖南华菱钢铁集团有限责任公司拍下。

对于新华联所持股份被拍卖一事,长沙银行曾发布公告显示:新华联因未按约定偿还厦门国际银行北京分行、中铁信托的融资本金,被两家金融机构依据公证债权文书向法院申请强制执行。

新华联持有的长沙银行股份被拍卖,仅是其庞大规模的债务危机一个缩影,植根文旅却并未结出硕果,新华联算是房企中全力转型的惨烈代表之一。

8月19日,新华联发布2021年半年度财务报告。

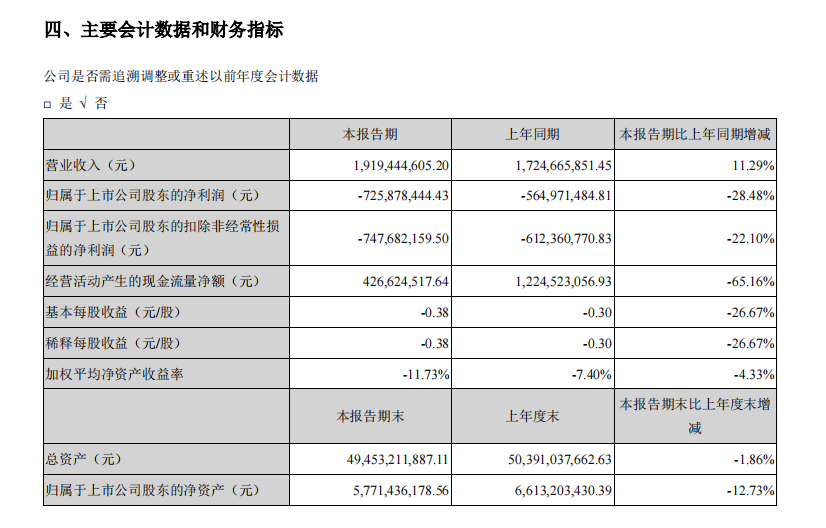

新华联2021年上半年营业收入19.19亿元,同比增11.29%;归属于上市公司股东的净利润亏损约7.26亿元,去年同期归属于上市公司股东的净利润亏损约5.65亿元;经营活动产生的现金流量净额约为4.27亿元,同比下降65.16%。

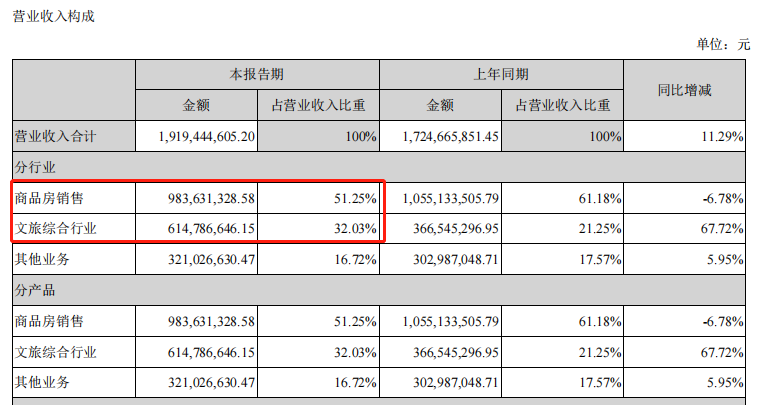

2021年上半年新华联商品房销售营业收入9.84亿元,同比下降6.78%,占营业收入比重为51.25%;毛利率达30.52%,比上年同期下降13.3%;文旅综合行业实现营业收入6.15亿元,同比增长67.72%,占营业收入比重为32.03%。

新华联在业绩预告中解释称,一方面系部分房地产项目因疫情反复、市场环境等原因销售未达预期,部分已售项目未能按计划实现交付,无法结转收入和利润;而已结转的产品多为低毛利产品,导致销售毛利下降。

虽然新华联的文旅业务由于疫情的缓解有所改善,但其半年营收不到20亿,距离傅军曾经提出的2000亿年度营收目标尚有百倍的缺口。

营收锐减并非新华联的核心问题,债务难偿才是令傅军和新华联最为头疼的,长沙银行、宁夏银行的股份、股权冻结拍卖,仅是诸多违约判罚中的两起。

截至目前,新华联因未按时兑付利息触发交叉违约等原因,共有18新华联控MTN001、19新华联控MTN001、19新华联控SCP002、19新华联控SCP003、15新华联控MTN001五笔违约债券,当前逾期本金为23.6亿元。

此外,新华联控股持股的61.17%股权已全部被轮候冻结;且处于质押中的股份数占其持股的97.7%。

2020年年初,“15新华联控MTN001”实质性违约,“19新华联控SCP002、SCP003”交叉违约。在违约前,新华联以13.4亿折本出售辽宁成大全部股份,减持赛轮轮胎、宏达股份,转让香格里拉、金六福股权以偿债,一系列的资金腾挪并未避免违约事件。

15新华联控MTN001的持债人希望傅军以个人不可撤销无限连带责任担保,新华联董事会回绝并表示“傅军虽为实控人,但不是100%持股公司,已为公司承担了大量负债,董事会超过2/3投票反对追加个人担保,所以无法落实”。

在新华联与湖南出版债务纠纷达成协议后,由于新华联未按执行通知书指定的期间履行生效法律文书确定的给付义务,傅军作为新华联控股的法定代表人,被开出了限制消费令。

新华联涉足文旅与地产、石油、投资、金融等多个产业,但其投资之路并不顺畅,其中乐视、OFO、你我金融、响水米业、太子奶等诸多重金参与项目损失惨重。

2007年,新华联投资2500万美元入股共享单车企业OFO。傅军甚至向两会提交了《建议将共享单车定位为公共交通组成部分,促进城市公共交通健康有序发展》的提案,建议将共享单车定性为城市公共交通的组成部分,纳入城市公共交通体系统筹发展。

此外,新华联以14亿港元接盘的你我金融,也随着互联网金融行业逐渐走向规范而损失惨重。

债务问题对于新华联的冲击已经全面系统化。长沙银行、宁夏银行之外,包括科达制造、新华联矿业等参股、控股公司也一并或被冻结或被拍卖。

7月27日,新华联新增股权冻结公告,新华联矿业有限公司遭冻结股权,冻结权益数额16亿元。新华联矿业由新华联控股持股80%。8月11日,科达制造发布公告,股东新华联持有公司股份143,719,652股,占公司总股本的比例为7.61%,持有股份被司法冻结143,719,652股,其中5000万股无限售流通股被司法拍卖,占公司总股本比例为2.65%。

截至2021年6月30日,新华联负债总额419.6亿元,面对96亿元的短期借款、一年内到期的非流动负债,新华联手头货币资金仅为22.69亿元,显然难以应对。

新华联转型文旅的战略实施,既没有享受到近几年的行业规模化红利,也致使其资金链长期处于紧绷状态。文旅产业回报周期长、重投入、重运营,短期利润薄弱导致新华联近几年的业绩持续下行。新华联所坚持的“自持运营”在面对疫情时损失巨大,四处腾挪的资金并未缓解其债务问题。

在新华联开发的文旅项目之中,也会配套一些地产项目以供租售。但新华联的销售型物业回款并不可观,2021年上半年新华联商品房销售营业收入仅为9.84亿元,与去年同期相比下降6.78%。同期,行业房企销售规模与营收均实现同比增长,反观新华联的亏损并不仅是债务拖累,只能说傅军和新华联的战略路径出了问题。

在2020年5月,新华联与中国国际金融股份有限公司签署合作协议,傅军在场表示“新华联将适时引进战略投资者,特别是要注重引进央企或国企投资者”。时间过去一年了,我们并未看到有国资背景的投资者入场。