3月24日,远洋集团(03377.HK)发布2019年业绩公告。对远洋集团而言,2019年既是第四步发展战略的收官之年,同时也是第五步发展战略的起始之年。在2019年,远洋集团的销售规模再创新高,盈利能力不断提升,整个财务结构也随之优化。

伴随新冠肺炎疫情来袭,全球经济受到严重冲击,房地产行业也不例外。为此,远洋集团一方面积极应对疫情,另一方面启动线上看房通道,涉及44个城市共75个项目。

销售额突破1300亿元 毛利稳步增长

进入白银时代,房地产行业的调控节奏不再是短周期,转而升级为长周期。在中央“稳房价、稳地价、稳预期”的要求下,房地产行业的调控仍以稳为主。其中,中央注重底线管理和预警管理,各地政府通过“一城一策”的方式,因城施策、分类指导。

尽管市场环境日趋严峻,但是继2018年首次跨入千亿阵营后,远洋集团在2019年的销售规模再上层楼。公告显示,截至2019 年12月31日,远洋集团(包含合营企业和联营公司)的协议销售额达到1300.30亿元,较2018年同期的1095.10亿元增长19%。在2019年,远洋集团的协议销售楼面面积为634.66万平方米,较2018 年的516.87万平方米增长23%。剔除车位销售,远洋集团的平均销售价格由2018年的每平方米2.29万元降至2019年的每平方米 2.17万元。

此外,在2019年,远洋集团竣工的总楼面面积和竣工的总可售楼面面积分别约为441.90万平方米和357.90万平方米,较2018年分别增加52%和41%。期内,远洋集团共购入34幅土地及3个成熟项目,总楼面面积及应占权益面积分别为450.80万平方米及244万平方米。从远洋集团的总土储量来看,可以满足未来3-4年的发展。

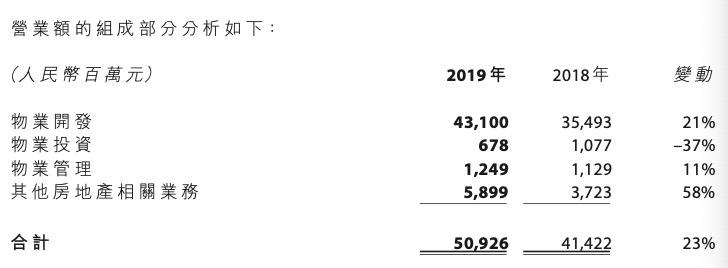

来源:远洋集团2019年业绩公告

随着销售规模不断扩大,远洋集团的盈利能力有所提升。据悉,远洋集团在2019年实现营业额509.26亿元,同比增长23%;实现经营溢利(不包括投资物业公平值收益)105.02 亿元,同比增长14%;实现毛利102.22亿元,同比增长23%,其中毛利率为20%,与2018年持平。与此同时,远洋集团的公司拥有人应占溢利为26.56亿元,核心利润为20.84亿元,每股基本溢利为0.349元。

盈利能力的增长,与土地成本不无关系。期内,远洋集团物业开发业务的平均土地成本(不包括车位)从2018年的6400元/平方米下降至5400元/平方米。为此,远洋集团表示,土地成本下降,主要是由于2019年有较多位于二线城市的项目结转,其对应的土地成本相对较低。

与此同时,物业开发业务的平均建筑成本也有所下降。与2018年的6300元/平方米相比,2019年降至5700元/平方米(不包括车位)。主要原因是2018年有较多高端项目结转,例如北京天著春秋、北京远洋LA VIE等。

来源:远洋集团2019年业绩公告

从远洋集团的业务构成来看,物业开发的营业额为431亿元,同比增长21%;物业投资的营业额为6.78亿元,同比下降37%;物业管理的营业额为12.49亿元,同比增幅为11%;其他房地产相关业务的收入为58.99亿元,同比增幅达58%。

值得注意的是,物业开发仍是远洋集团的核心业务。与其他业务相比,远洋集团通过物业开发取得的营业额在总营业额中的贡献最大,占比为85%。期内,86%的物业开发收入来自于五大城巿群,这一数据在2018年为79%。

截至2019年年底,远洋集团持有的经营中投资物业超过18个,其中以写字楼为主。随着远洋集团对商业物业的营运能力显著提高,其租金收入可为集团贡献持续而稳定的现金流。

财务状况持续优化 融资优势愈加明显

纵观整个2019年,在融资政策不断收紧的背景下,房地产企业的融资受到了层层递进式的管控,增量融资难度明显增大。为保证自身流动性,房企纷纷采取加快周转、快销快回的方式回笼资金。

与其他房企相比,远洋集团在2019年的财务状况相对稳健。数据显示,截至2019年年底,远洋集团的净借贷比率为77%,现金资源总额为335.66亿元,整体融资结构更为合理。

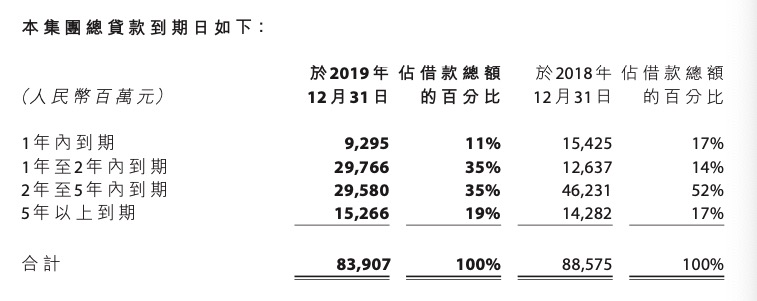

来源:远洋集团2019年业绩公告

截至2019年年末,远洋集团的贷款总额为839.07亿元。其中,1年内到期的贷款为92.95亿元,在贷款总额中的占比为11%,较2018年下降6个百分点;1年至2年内到期的为297.66亿元,占比35%;2年至5年内到期的为295.80亿元,占比为35%;5年以上到期的为152.66亿元,占比为19%。总体来看,远洋集团的短期借款占比较低,不足20%;长期借款占比较高,债务结构整体合理,长短期偿债压力趋弱。

随着房地产行业的金融属性不断增强,得金融者得天下。受房地产市场宏观调控政策的影响,远洋集团的加权平均利率虽然在2019年上升至5.50%(2018年为5.38%),但仍处于行业低位。

加之,国际两大信用评级机构均给予远洋集团的主体信用评级为投资级,这也注定远洋集团的融资能力优于其他房企,融资成本相对较低。在2019年,远洋集团多次把握融资市场企稳的窗口期,及时进行低成本融资,优化集团债务结构。例如,远洋集团分别于 3 月发行了公司债共计人民币29 亿元,5 年期及 7 年期利率分别为 4.06%及 4.59%,以及于 8 月发行了总额为 6 亿美元 10 年期境外高级美元债券,票面利率为 4.75%。此外, 远洋集团于 2020 年 1 月发行了 4 亿美元 10 年期美元债, 票面利率为4.75%, 再次锁定超长年期低成本资金。

随着远洋集团有息负债规模得到合理控制,资产的质量也随之提升,为所有业务的发展注入了更多活力。