中国网地产讯 9月10日,据深交所披露,碧桂园地产集团拟发行14.36亿元公司债券,债券为4年期,附第2年末发行人调整票面利率选择权和投资者回售选择权,询价区间为3.60%-4.60%。

据募集说明书显示,债券牵头主承销商/簿记管理人/债券受托管理人为中信建投证券股份有限公司,联席主承销商为光大证券、申港证券股份有限公司。债券名称为碧桂园地产集团有限公司2021年面向专业投资者公开发行公司债券(第三期),起息日为2021年9月14日。

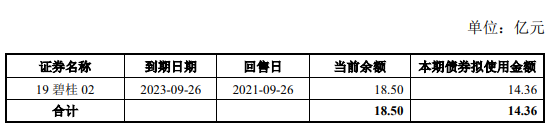

本期发行公司债券募集资金不超过14.36亿元(含),扣除发行费用后,拟用于偿还发行人到期或回售债券本金。