不到两周时间,华纳音乐创下的今年以来最大IPO融资纪录就被打破了。

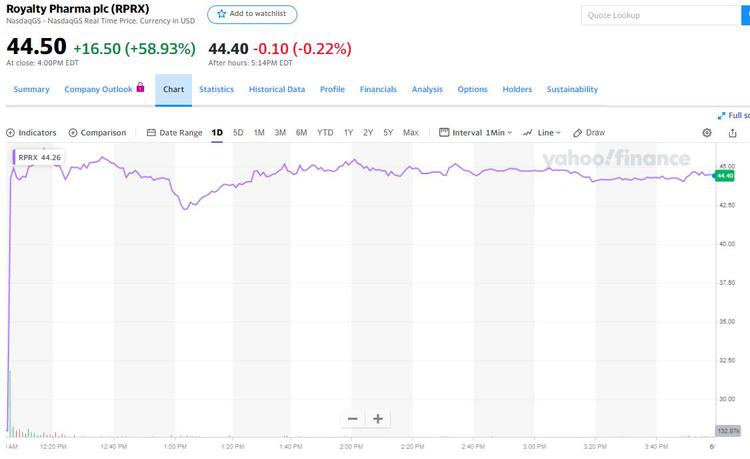

美东时间6月16日,药品特许权投资公司Royalty Pharma以RPRX为股票交易代码登陆纳斯达克。上市首日,Royalty Pharma股价大幅拉涨,成交量超过2758万,截至收盘涨58.93%,报44.5美元。

Royalty Pharma发行价为28美元,发行7770万股,募集资金21.76亿美元,超过了不久前上市的华纳音乐的19亿美元,成美股今年以来最大的IPO。

Royalty Pharma创立于1996年,是生物制药特许权使用费的最大买家,也是生物制药行业创新的主要资助者,成立以来共投资180亿美元用于购买畅销医药产品的特许使用权。

Royalty Pharma产品组合包括超过45种商业产品的特许权,包括AbbVie和J&J的Imbruvica,Astellas和Pfizer的Xtandi,Biogen的Tysabri,Gilead的HIV专营权,默克的Januvia,诺华的Promacta和Vertex的Kalydeco,Symdeko和Trika候选产品,涉及治疗领域包括罕见病、肿瘤学、神经病学、艾滋病毒、心脏病学和糖尿病。

1993年和1994年,Pablo Legorreta购买两个生物药—— Neupogen和ReoPro特许权,这导致Legorreta离开Lazard Frères,和前PaineWebber银行家Rory Riggs一起筹集6000万美元成立Royalty Pharma。

2006年,Royalty Pharma以7亿美元从开发者Cambridge Antibody Technology(CaT)购买了2003年上市的畅销药物修美乐不到3%的特许权,帮助巨头阿斯利康完成13亿美元收购CaT的交易。

2007年,Royalty Pharma以7亿美元价格从神经痛药物乐瑞卡(Lyrica)的发明人Richard Silverman和他所工作的美国西北大学购买了这个药物的部分特许权,当时Silverman和西北大学每年从这个药物获得1亿多美元的收入。

Silverman博士将出售特许权的获利与他的同事分享,并为学校的实验室资助了1亿美元。

Royalty Pharma曾为了获得多发性硬化症药物Tysabri一半的权益,先后两次向Elan发起收购,最高价是80亿美元,但被Elan的股东拒绝。此后,Elan选择在4个月后以86亿美元的价格出售给Perrigo。

2014年,Royalty Pharma以33亿美元从囊性纤维化基金会购买Vertex的Kalydeco的部分特许权。

Royalty Pharma还为购买晚期前列腺癌药物Xtandi的部分特许权,向加州大学洛杉矶分校支付了11.4亿美元。2017年,Royalty同意以28.5亿美元向Perrigo购买多发性硬化症药物Tysabri的部分特许权。

2016-2019年,Royalty Pharma营收分别为18.77亿美元、15.98亿美元、17.95亿美元、18.14亿美元。2020年第一季,营收为5亿美元,上年同期为4.34亿美元。

上周四,有媒体称,大数据公司Palantir计划未来几周内申请公开上市。Palantir在2015年最近一轮私募融资完成后估值约为200亿美元。去年有媒体称该公司计划上市,估值为410亿美元。上月该司CEO称可能一年内上市。

若上述IPO消息属实,Palantir将有望成为今年又一家上百亿估值的美股上市公司,甚至可能刷新Royalty Pharma创造的今年美股IPO融资纪录。