美东时间3月12日,怪兽充电正式向美国证券交易委员会(SEC)递交招股说明书,该公司计划以EM为股票代码,申请在纳斯达克上市。披露显示,该公司最早于今年1月15日秘密递交文件。

招股书中暂未披露发行价格和发行量等信息。

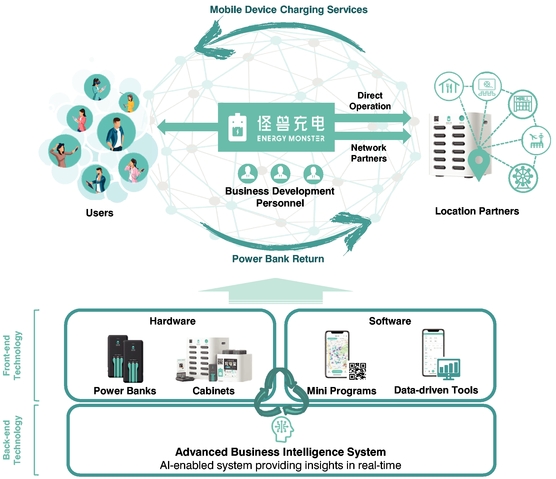

怪兽充电于2017年成立,总部位于上海,是一家通过线上线下网络提供移动设备充电服务的消费科技公司,主要产品为共享移动充电装置。通过其合作伙伴(如娱乐场所、餐馆、购物中心、酒店、运输中心和公共空间)提供服务。

用户租用通过租用该公司的充电设备随身携带,并可以在怪兽充电覆盖的地区的中随时归还。招股书披露,根据艾瑞咨询报告,按2020年总收入计,怪兽充电是中国最大的移动设备充电服务提供商。截至2020年12月31日,该公司拥有超过664,000的网点,涵盖中国超过1500多个地区。截至2020年12月31日,拥有21940万累积注册用户。

融资历史

公开资料显示,怪兽充电创立至今已完成5轮融资,最近一轮于2019年底完成,投资方包括软银之外,高瓴资本、顺为资本等。

2017年4月,获1000万元天使轮融资;

2017年7月,获A轮融资,金融不详;

2017年11月,获2亿元B轮融资;

2018年底,获3000万美元B+轮融资;

2019年12月,获5亿元C轮融资。

财务数据

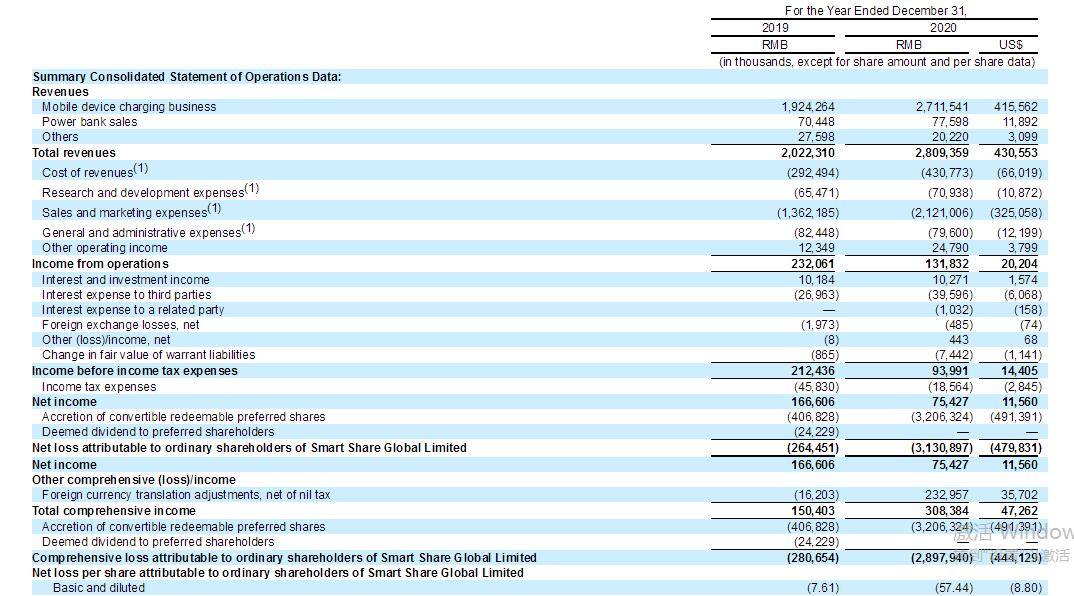

该公司主要收入来自移动设备充电业务、移动电源销售以及其他收入三部分。2019-2020年度,怪兽充电的营收分别为20.22亿元、28.09亿元,同比增长38.9%,这期间该公司的净利润分别为1.67亿元、7542.7万元。

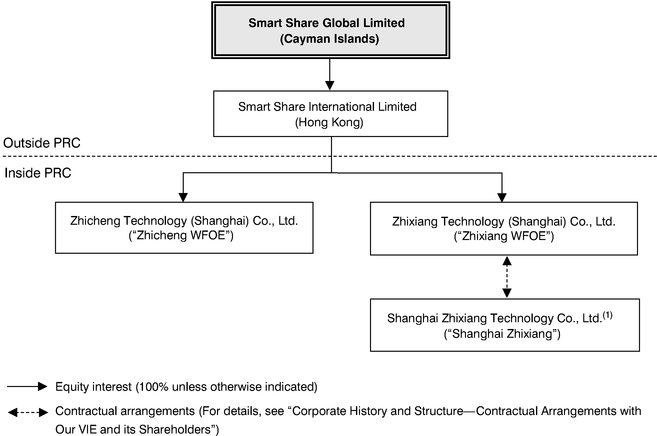

股权结构

IPO前,怪兽充电创始人蔡光渊、联合创始人徐培峰、张耀榆分别持有6.6%、4.6%和1.2%的股份。

阿里持股16.5%;高瓴持股11.7%;顺为持股8.8%;软银亚洲持股7.7%;小米和新天域均持股7.5%;云九持股5.8%;CMC持股5.4%。