REITs(Real Estate Investment Trusts,不动产投资信托基金)是房地产证券化的重要手段,是资产良性投资循环的重要金融工具。自2020年4月试点开始,国内基础设施公募REITs便备受关注。经过两年的落地实施,国内公募REITs配套设施逐步完善、试点范围持续扩大。

此外随着2021年6月29日保障性租赁住房纳入基础设施公募REITs试点范围以来,住房租赁行业迎来发展风口。业内人士表示,国企央企、头部房企等有望率先落地保障性租赁住房公募REITs。

12只产品已上市 生态环保类版块累计收益率最高

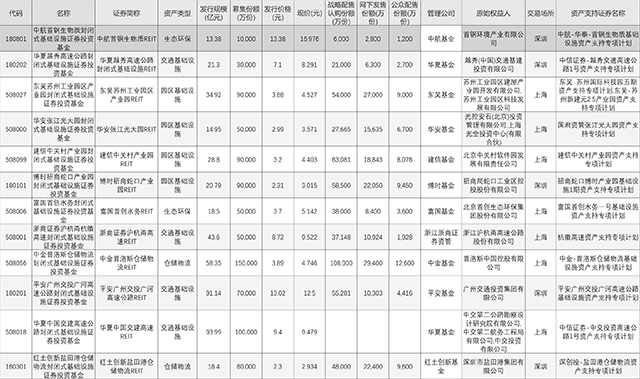

众所周知,目前已有12只公募REITs在交易所上市,包含4只交通基础设施类、4只园区基础设施类、2只生态环保类和2只仓储物流类,募资总规模达458.12亿元,当前总市值超500亿元。

12只公募REITs情况(来源:Wind)

从上市后的市场表现情况来看,截至5月25日收盘,除平安广州广河REIT外,其余11只已上市的基础设施公募REITs现价均高于发行价,获得正涨幅。

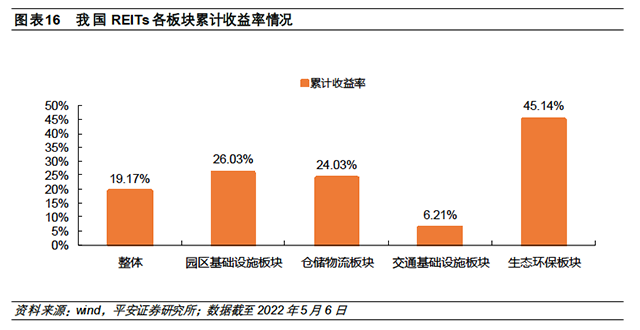

从版块收益来看,生态环保类版块累计收益率最高,园区基础设施类版块次之。其中富国首创水务REIT2021年营收预测值完成率为107%;中航首钢绿能REIT营收预测值完成率为108%。

总体来说,各REITs经营都较稳健,营收和可供分配金额预测值完成率大多符合预期。

业内人士指出,12只公募REITs表现出色,与其稳定的收入和产品的稀缺性不无关系。目前我国公募REITs尚处于发展初级阶段,但随着公募REITs的快速发展,其产品类型有望进一步细化。除已有的产品板块外,新能源、旅游景区、办公商业、租赁住房等也可通过公募REITs获得金融资金。

持续完善配套机制 后续有望加速扩容

随着公募REITs试点的持续推进,其相关配套机制也在逐步完善。今年以来,证监会、深交所、上交所等先后发声,持续推进公募REITs的快速发展。

其中3月18日,证监会发布《深入推进公募REITs试点进一步促进投融资良性循环》中提出,进一步深入推进基础设施REITs试点,完善制度机制,拓宽试点范围,更好发挥公募REITs的功能作用,进一步促进投融资良性循环,助力实体经济发展。

4月15日,深交所和上交所分别就新购入基础设施项目指引公开征求意见,内容涉及上市公募基础设施REITs新购入基础设施项目的扩募、信息披露等具体安排和基本规则。

资料显示,扩募是指在基础设施REITs基金首次发行设立后再次扩大募集,并将募集资金用于投资的行为。上交所指出,扩募机制是REITs产品的重要特性,有利于优化投资组合、实现REITs作为“资产上市平台”的长期战略价值和持续发展能力。通过扩募机制也可以促进投融资良性循环、提升REITs整体市场表现。

业内人士指出,扩募机制出台标志着国内REITs市场配套制度的进一步完善,这是沪深交易所贯彻落实“十四五”规划纲要关于推动基础设施REITs健康发展要求的体现,有利于深入推进基础设施REITs试点工作,进一步提升资本市场服务实体经济能力。

此外5月11日召开的国务院常务会议提出,通过发行不动产投资信托基金等方式,盘活基础设施等存量资产,以拓宽社会投资渠道和扩大有效投资、降低政府债务风险,并指导地方拿出有吸引力项目示范,对参与投资的各类市场主体一视同仁。

5月25日,国务院办公厅发布《关于进一步盘活存量资产扩大有效投资的意见》中提出,推动基础设施领域不动产投资信托基金(REITs)健康发展;进一步提高推荐、审核效率,鼓励更多符合条件的基础设施REITs项目发行上市;建立健全扩募机制,探索建立多层次基础设施REITs市场;研究推进REITs相关立法工作。

需要指出的是,早前《十四五规划》中就已经提出,推动基础设施领域不动产投资信托基金(REITs)健康发展,有效盘活存量资产,形成存量资产和新增投资的良性循环。

可以看出,推动基础设施REITs健康发展,是“十四五”规划的一项重要部署,预计公募REITs在“十四五”时期将快速发展。

地方政府积极支持 保障性租赁住房成发力重点

除监管层不断释放积极信号外,多地政府也先后出台政策鼓励开展基础设施领域不动产投资信托基金(REITs)试点。

据悉,目前已有深圳、海南、宁夏、成都、宁波、无锡、上海、辽宁、青岛、江西、四川、重庆等省市出台方案。梳理发现,保障性租赁住房成为地方政府发力的重要方向。

值得注意的是,自2021年6月29日国家发改委发布《关于进一步做好基础设施领域不动产投资信托基金(REITs)试点工作的通知》,将保障性租赁住房纳入试点范围后,今年3月国务院办公厅发布《关于加快发展保障性租赁住房的意见》,提出了保障性租赁住房发展的支持政策,持续推动其快速发展。

戴德梁行指出,随着保障性租赁住房纳入基础设施公募REITs试点范围,住房租赁行业迎来新的“风口”。而多地政府先后出台支持政策,也是积极落实国家关于加快推进基础设施公募REITs试点工作的有关举措。

具体来看,2月16日重庆公示的《关于加快发展保障性租赁住房的实施意见》中提出,支持商业保险资金按照市场化原则参与保障性租赁住房建设。开展保障性租赁住房基础设施REITs(不动产投资信托基金)试点,鼓励银行、资产管理公司、政府产业基金、企业年金参与租赁住房基础设施REITs产品的战略配售和投资。

江西发布《关于加快发展保障性租赁住房的实施意见》中提出,因地制宜、因城施策发展保障性租赁住房,推动建立多主体供给、多渠道保障、租购并举的住房制度;鼓励加大对保障性租赁住房建设运营的信贷支持力度,支持银行业金融机构发行金融债券,鼓励保障性租赁住房项目申报基础设施领域不动产投资信托基金和房地产投资信托基金(REITs)试点。

5月11日,宁夏回族自治区政府办公厅下发《关于加快发展保障性租赁住房的实施意见》指出,要加大对保障性租赁住房建设运营的信贷支持力度,支持银行业金融机构以市场化方式向保障性租赁住房自持主体提供长期贷款。对符合规定的保障性租赁住房建设、改造、运营企业,将支持发行不动产投资信托基金(REITs)融资。

5月20日,青岛市政府新闻办举行新闻发布会,解读《关于支持青岛市基础设施领域不动产投资信托基金(REITs)产业发展的若干措施》,围绕REITs项目储备、市场建设、奖补激励、融资创新、合规管理等方面提出11条支持政策。发布会介绍,青岛将加快推进首批试点项目顺利上市,加大投融资机制创新引导,推动项目资源持续供给,促进形成全市基础设施投融资“募投管退”滚动接续良性循环。

此外5月23日,银行间市场资产担保债务融资工具、保障性租赁住房债务融资工具、银行间类REITs等创新试点“三大工具”首批三单试点项目已经完成注册,规模合计40亿元,将支持南京、成都等地区1500多套保障性租赁住房建设,为银行间市场助力新市民和青年群体“住有所居”探索新路径。

业内人士分析认为,作为解决保障性租赁住房发展瓶颈的重要工具,REITs未来发展空间较大。而随着融资手段的丰富,保障性租赁住房进入发展快车道。

首单租赁住房REIT报送 多家房企持续关注

在利好政策的助力下,保障性租赁住房REITs项目试点工作取得实质性进展。2022年4月,国家发展改革委收到全国首单正式申报的深圳市安居集团保障性租赁住房REITs项目。

据悉,本项目选取了4个优质项目参与保障性租赁住房REITs试点,4个项目均位于深圳核心区域或核心地段,共涉及保障性租赁住房1830套、13.47万平方米,资产评估值约为11.58亿元。

业内人士认为,首个保障性租赁住房REITs项目正式申报,给房地产市场传递了积极信号,预计未来会有更多保障性租赁住房项目加快发展节奏,而国企央企、头部房企等有望率先落地保障性租赁住房公募REITs。

目前首开股份、东湖高新、华侨城等多家房企已明确表示会持续关注或推进公募REITs工作。

其中,华侨城4月12日在投资者互动平台上表示,根据目前发改委、证监会相关政策,公募REITs试点区域和试点行业已扩容,将密切关注相关政策变化趋势及落地情况。

5月17日,东湖高新在2021年度业绩说明会上表示,目前正根据最新政策文件,梳理即有项目,拓展储备项目,持续推进基础设施公募REITs申报工作。

业内人士表示,房企试水REITs是未来发展趋势,这不仅有利于化解房地产风险,也有利于推动房企购物中心、写字楼、酒店、长租公寓、租赁公寓等的轻资产化运营,从而形成商业闭环。

住房问题关系民生福祉和经济发展,持续推进保障性租赁住房REITs发展,是解决大城市新市民、青年人等住房困难问题的有效途径。有机构预计中国租赁住房REITs规模将超过3000亿元,可以看出租赁住房将迎来发展蓝海,或成为经济发展的重要引擎。