今年的诺贝尔奖“开奖周”刚落下帷幕,六个奖项陆续揭晓。

从1901年首次颁发到现在,诺贝尔奖走过了120多年。这百余年间,诺贝尔奖已颁发了627次,产生了1012位获奖者。今年,每项诺贝尔奖的奖金为1100万瑞典克朗(人民币约合745万元),可能有人就好奇了,当年诺贝尔留下了多少钱,发了这么多年还没发完?

事实上,当年诺贝尔留下了3100多万瑞典克朗作为奖金,如果按最初这个金额计算,远远不够今年的奖金。但到2023年末,诺贝尔基金资产超过了60亿瑞典克朗,相比最初翻了快200倍,背后离不开诺贝尔基金会的投资运作。这里面有什么我们普通人可以学习的投资技巧和理念呢?

其实最开始,诺贝尔基金投资比较保守,只能投资于“安全证券”,例如政府债券、房地产抵押贷款等,不能投资于股票等风险资产。但是,这种单一的投资策略、集中投资于低风险的资产,使得诺贝尔基金的资金变得越来越紧张,加之通胀等因素的影响,到了1945年,单项奖金的实际购买力相比1901年,已缩水超过七成。

直至50年代初,瑞典政府终于解除了它的投资限制,允许基金会投资股票和房地产。诺贝尔基金的投资策略也从保守逐渐转向积极,从单一资产类型转向了多元化配置不同的资产。

这样做有何好处?

一方面,从历史数据来看,股票资产长期收益率较高,在配置固收类资产的基础上投资股票等资产,有助于提升投资组合的长期回报。另一方面,将资金分散到不同的资产类别中,一种资产表现不佳,其他资产的表现可能会弥补损失,“东方不亮西方亮”,多元化的配置有助于降低投资组合的波动,获得更好的收益风险比。

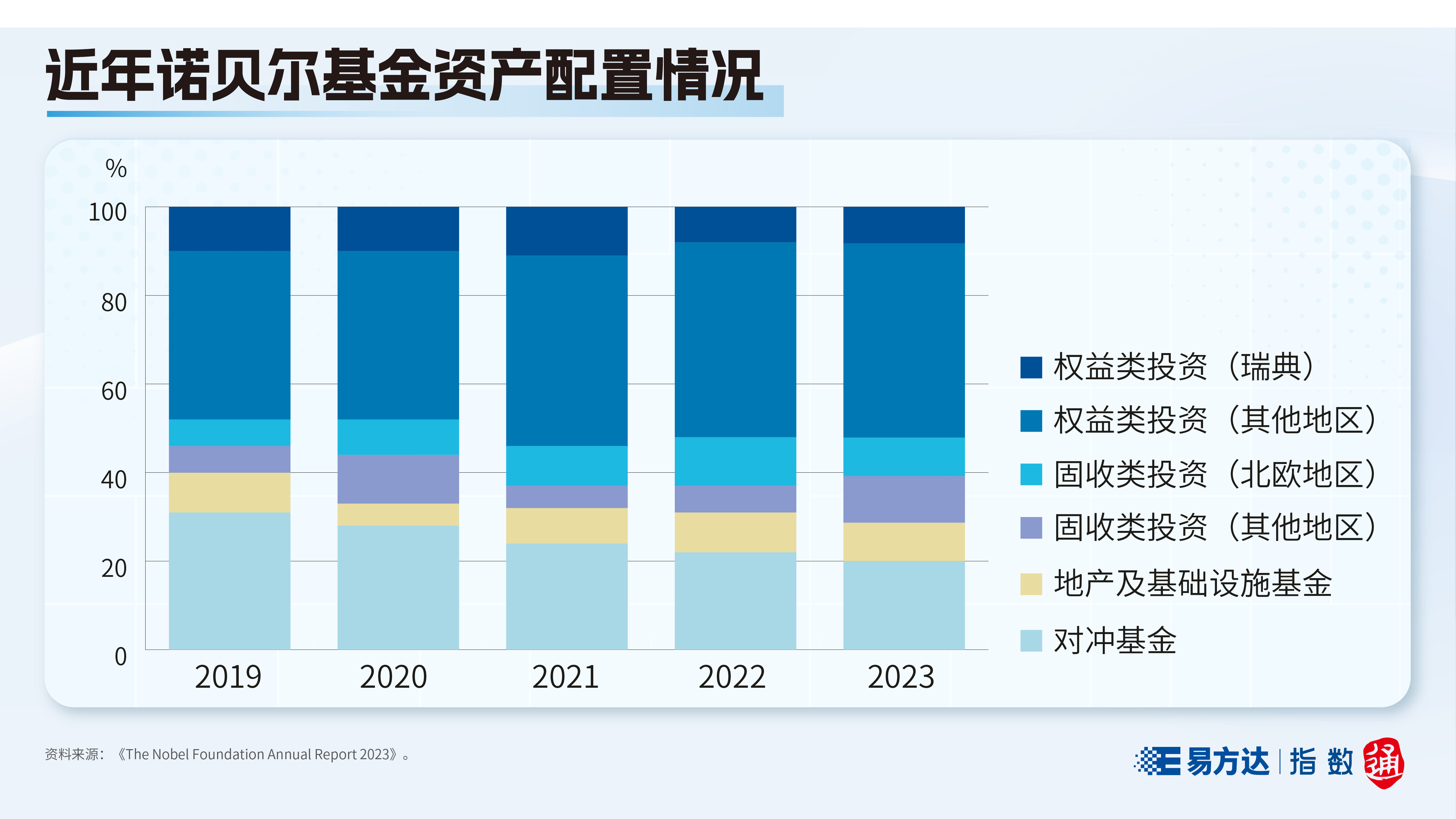

现在,诺贝尔基金会设立了一套资产配置的框架。根据2023年年报的披露,诺贝尔基金对权益类资产的配置中枢为55%,固收类资产配置中枢为10%,房地产的配置中枢为10%,另类资产的配置中枢为25%,并相应设置了每类资产配置比例浮动的区间。

从具体配置的情况来看,诺贝尔基金会不仅注重大类资产的多元化配置,每类资产在配置时也注重分散化。以权益类资产为例,除了投资于瑞典市场,诺贝尔基金还会投资于其他欧洲市场、新兴市场、美国市场等。

除了构建多元化的投资组合,在具体投资工具的选择上,此前诺贝尔基金会的CIO曾经透露,权益类资产方面,基金会还逐渐转向利用被动指数基金进行投资,降低投资成本。

对于广泛配置全球资产的诺贝尔基金会来说,指数基金是低成本布局相应市场最简单的方法之一。一方面,投资代表性指数产品,即可覆盖相应市场的整体表现,无需费时费力研究不同市场的个股;另一方面,被动投资的特性使指数基金具有费用低廉的特点,在复利的效应下,较低的配置成本也有助于带来更好的长期回报。

简单而言,对于我们普通投资者,可以学习诺贝尔基金会的这种投资方式,利用费率低廉的指数基金构建起适合自己的投资组合,例如同时配置中证A50ETF联接基金(跟踪产品举例:021206/021207)和中债新综合指数基金(跟踪产品举例:161119/161120),做好分散化、多元化的资产配置,平衡好收益和风险,长期持有,穿越市场波动。