来源 :中国网地产

中国网地产讯 6月19日,据深交所信息披露,招商蛇口拟发行2019年面向合格投资者公开发行公司债券(第一期)。本期债券分为两个品种,合计基础发行规模为5亿元,可超额配售合计不超过51亿元(含51亿元)。发行日期为2019年6月24日,起息日为2019年6月25日。拟在深交所上市。

募集说明书显示,本期债券期限分为两个品种:品种一发行规模为2.5亿元,简称为“19蛇口01”,为5年期固定利率;品种二发行规模为2.5亿元,简称为“19蛇口02”,为3年期固定利率。两个品种间可以进行相互回拨,回拨比例不受限制。由发行人与主承销商协商一致,决定是否行使品种间回拨权。

本期债券的主承销商、簿记管理人为招商证券,债券受托管理人为中信证券。本期债券采用固定利率形式,票面利率将根据网下询价簿记结果,由发行人与主承销商按照市场情况确定。债券采用单利按年计息,不计复利。每年付息一次,到期一次还本,最后一期利息随本金的兑付一起支付。

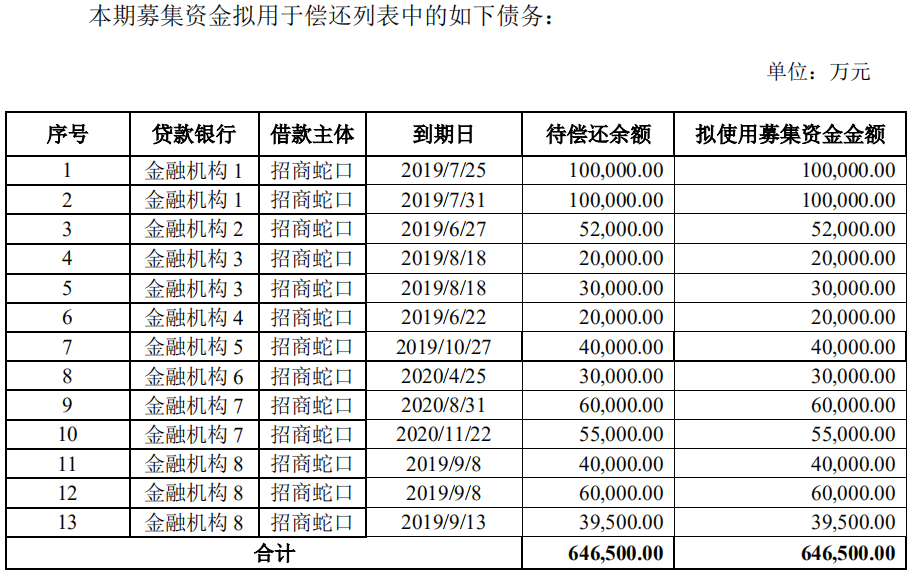

本期债券募集资金扣除发行费用后,拟用于偿还存量债务。待募集资金到账后,公司将根据募集资金的实际到位时间和公司债务结构调整需要,本着有利于优化公司财务结构,减少利息费用支出的原则,对具体偿还计划进行适当的调整。

据悉,招商蛇口已于2017年7月18日获得中国证券监督管理委员会证监许可[2017]1278 号文核准,面向合格投资者公开发行不超过150亿元的公司债券。本次债券采用分期发行方式,首期发行自证监会核准发行之日起 12 个月内完成;其余各期债券发行,自证监会核准发行之日起 24 个月内完成。