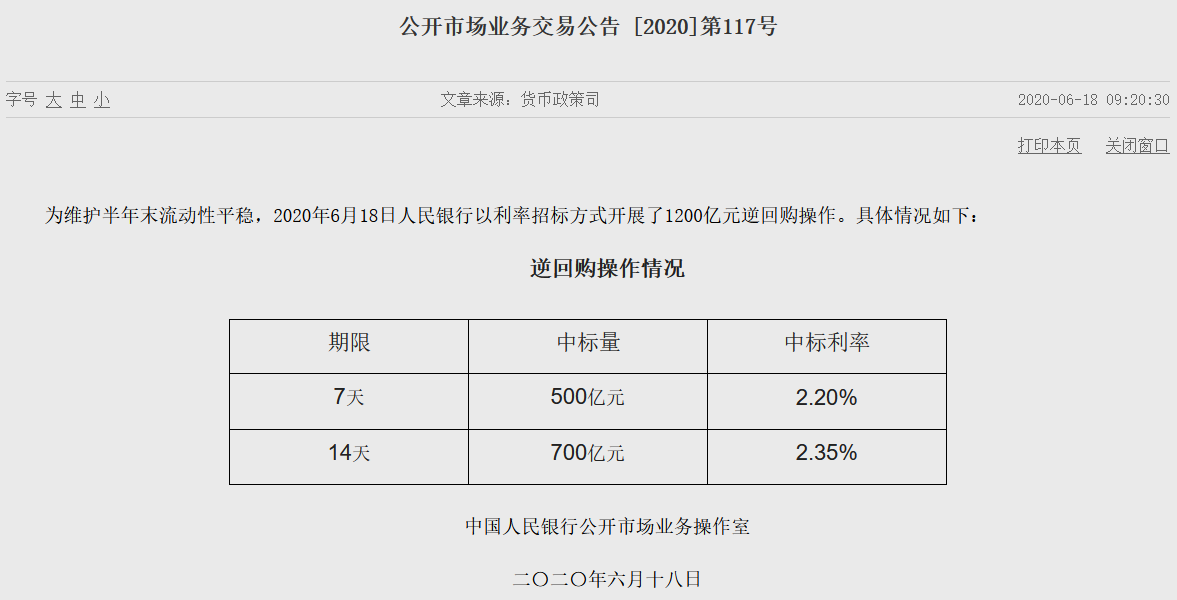

6月18日,为了维护半年末流动性平稳,央行以利率招标方式开展了1200亿元逆回购操作。据悉,今日有800亿元逆回购到期,当日实现资金净投放400亿元。

1200亿元逆回购中,包括500亿元七天期逆回购,中标利率2.20%,与上次持平;700亿元14天期逆回购,中标利率2.35%,较上次下降20个基点。同时,这是自2月10日以后,央行再次重启14天期逆回购。

据wind数据显示,今年央行在逆回购操作中下调了4次利率,分别是2月3日下调7天逆回购和14天逆回购利率各10BP,3月30日又将7天逆回购利率从2.4%下调至2.2%,下降20BP。而6月18日则再次将14天逆回购下调了20BP。

据媒体援引市场分析称,开展14天期限逆回购,主要为缓解季度末流动性趋紧的现象,而进行该期限逆回购“降息”,实际上是对该期限政策利率的补降,向市场投放流动性,也有对冲近日特别国债招标发行的意图。

6月17日,李克强总理在国常会上表示,进一步通过引导贷款利率和债券利率下行、发放优惠利率贷款、实施中小微企业贷款延期还本付息、支持发放小微企业无担保信用贷款、减少银行收费等一系列政策,推动金融系统全年向各类企业合理让利1.5万亿元。

中信固收称,本次国常会明确了下一阶段政策需要在量价两个方面继续宽信用和降成本,提及降准而未提降息,预计降准有望在近期落地,而降息政策料将延后。“引导债券利率下行“的表述也可能给市场带来更多的想象,市场前期对于货币政策相对悲观的预期大概率将得以修正,情绪钟摆的变化将打开债市交易窗口。

国君宏观点评称,降准更多是对冲特别国债等发行造成的缺口,不代表流动性投放再趋宽松;降准将于近期落地,但是面临巨大的国债供给压力的被动、客观需求;推动金融机构向企业让利1.5万亿的方式变相“降息”,更加体现现在“宽信用”,精准落脚实体政策取向。

近年来,逆回购是央行对市场流动性进行调整的主要工具之一,央行进行逆回购是向市场上投放流动性资金的操作,有利于维持资金面基本的稳定,有助于打消市场对后续资金面可能趋紧的疑虑。

2020年,受到疫情影响,企业发展步履维艰。在这种特使的情况下,中央多次表示,要激发市场活力,做好“六稳”工作、落实“六保”任务,不断强调货币政策要灵活适度,保持流动性的合理充裕。

同时,为了应对疫情,财政部安排了三期抗疫特别国债的发行,其中第一期500亿元,发行期限为5年;第二期500亿元,发行期限为7年,此次2期国债于6月18日招标。第三期700亿元国债将于6月23日发行,期限10年。

据银行间市场获悉,2020抗疫特别国债(一期)5年期固息品种,中标加权收益率2.41%,边际中标收益率2.52%;2020抗疫特别国债(二期)7年期固息品种,中标加权收益率2.71%,边际中标收益率2.82%。

中标利率大幅低于预测均值,较二级水平亦低约20个基点。二级市场相近品种,暂未出现明显跟随走势。

有分析人士认为,抗疫特别国债的发行会对市场资金面产生一定的影响,此次央行重启14天期逆回购或是为了对冲特别国债对市场流动性的影响,营造出一个相对宽松的融资环境。