聆讯之后,便是上市。6月24日,港龙中国地产集团有限公司(下称“港龙中国”)通过港交所聆讯,华高和昇财务顾问有限公司为其独家保荐人。

港龙中国于2007年在江苏省常州成立,之后业务扩展至长江三角洲外围城市。2018年,港龙中国进入上海以及河南、贵州两省的多座主要城市。2019年,港龙中国实现合约销售额234亿元,项目分布于19个城市。

对于上市募集资金的用途,招股书称,拟用于为土地收购成本和潜在开发项目提供资金,以及用于支付现有项目的建筑成本。

盈利表现较为抢眼 净利3年复合增长率达279%

翻阅招股书,最吸引眼球的莫过于港龙中国的盈利能力。过去三年间,港龙中国营收复合年增长率达到113.5%,净利润复合年增长率达278.6%。

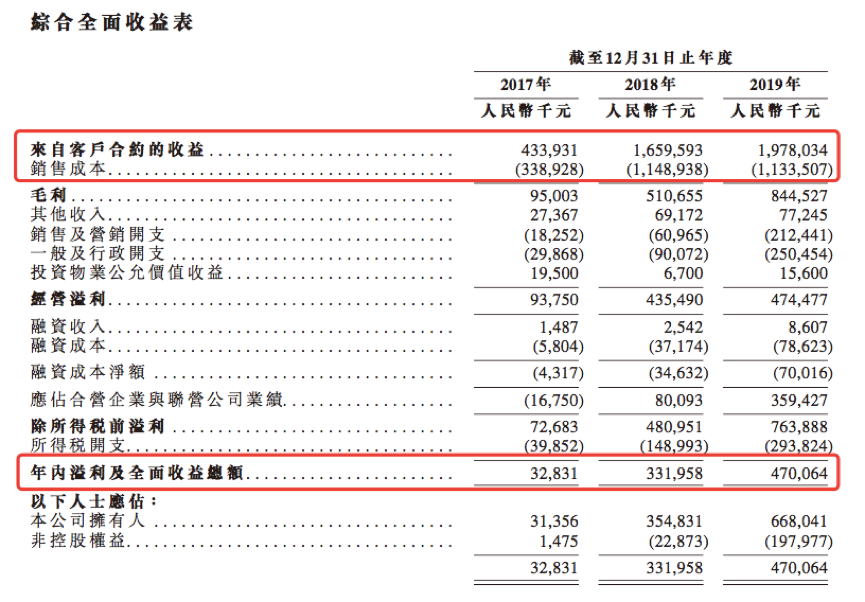

根据港龙中国聆讯后资料,2017-2019年,港龙中国物业开发及销售收益分别为4.33亿元、16.59亿元及19.78亿元,年复合增长率为113.5%;净利润分别为3283万元、3.32亿元及4.70亿元,年复合增长率为278.6%。

来源:港龙中国聆讯后资料集

港龙中国表示,收益来自物业销售,主要受有关期间的已交付物业建筑面积及平均售价影响。聆讯后资料显示,2019年,港龙中国已交付建筑面积与每平方米售价分别为25.06万平方米、7894元,相较2018年的22.76万平方米、7292元,分别增长10.11%、8.26%。

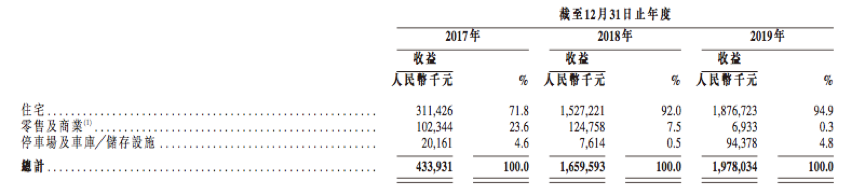

值得注意的是,港龙中国住宅板块的收益占比由2017年的71.8%增至2019年的94.9%,住宅板块比重越来越高;零售及商业板块则由23.6%降至0.3%。

来源:港龙中国聆讯后资料集

此外,港龙中国2019年的销售成本由2018年的11.49亿元微降11.34亿元。2017年至2019年三个年度,港龙中国的毛利分别为9500万元、5.1亿元和8.44亿元;毛利率分别为21.9%、30.8%和42.7%。

得益于毛利率以及2019 年应占合营企业及联营公司利润大幅增加,港龙中国2019年净利率增至23.8%。

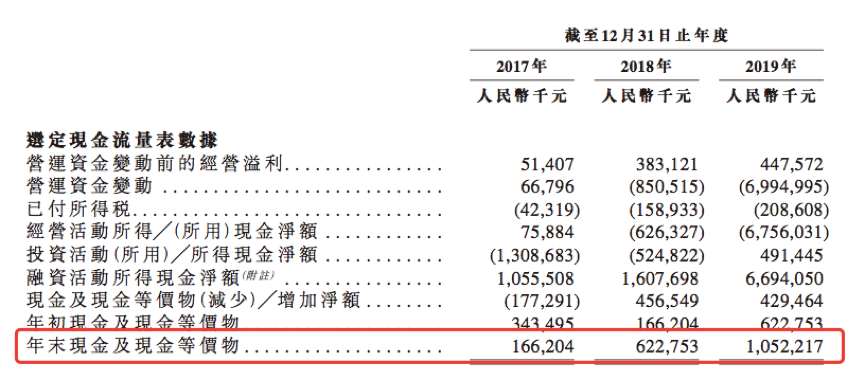

来源:港龙中国聆讯后资料集

其他财务数据方面,2019年港龙中国资产净值达到16.53亿元,同比增长135.81%;年末现金及现金等价物达到10.52亿元,同比增长68.86%,股本回报率达39%。

全国化布局增强 多元化拿地提速

2019年,港龙中国将公司总部迁址上海,正式开启全国化。

截至估值日期,港龙中国于21个城市拥有53个开发项目。其中,江苏省拥有项目最多,为42个,土地储备为390.86万平方米,在总土储中占比71.8%;浙江省次之,项目数为8个,土地储备为112.5万平方米,在总土储中占比20.7%。

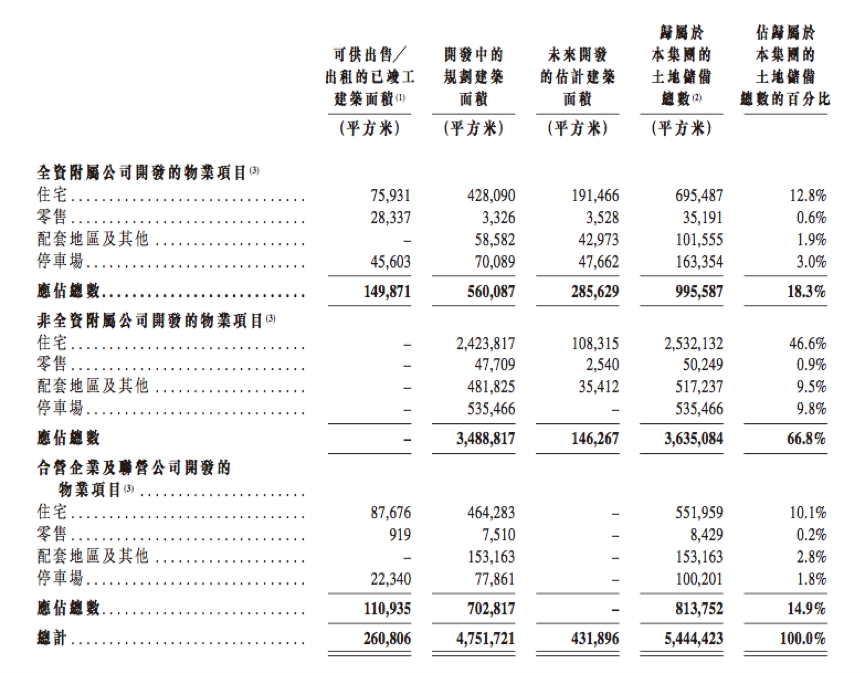

来源:港龙中国聆讯后资料集

截至估值日期,港龙中国在21个城市拥有53个开发项目,总土地储备为544.44万平方米,包括已竣工物业可销售和可出租建筑面积26.08万平方米;开发中物业总建筑面积为475.17万平方米;持作未来开发物业总建筑面积为43.19万平方米。

2018年起,港龙中国开始对外扩张,新进上海、河南省、贵州省内的多座主要城市。2020年4月,港龙中国首进安徽,落子芜湖。

港龙中国认为,多元化的土地收购策略有助于强化深耕长江三角洲地区,同时战略性拓展至新市场,进而增加战略要地的土地储备。

为促进业务扩展、分散风险并保持灵活性,自2015年开始,港龙中国开始与碧桂园、中南建设、融创中国、弘阳地产及正荣地产等知名品牌旗下第三方合作伙伴合作。

来源:港龙中国聆讯后资料集

港龙中国表示,分占集团合营企业及联营公司的业绩对集团的综合财务状况日益重要。值得注意的是,由于2018年及2019年若干联合开发项目的物业竣工及交付,港龙中国由2017年录得分占合营企业及联营公司亏损转为2018年及2019年录得分占其溢利。

聆讯后资料显示,2017-2019年,港龙中国与其三大第三方业务伙伴分别就18个、21个及29个物业开发项目进行合作,分别占其总物业开发项目的55%、44%及47%。

港龙中国在招股书中也指出,加强与第三方物业伙伴的合作能够减轻其自身的土地竞标现金流压力;能够降低其应占物业开发项目的资本投资及开发成本;能够实现风险分散。

对于未来发展,港龙中国拟继续采取多元化土地收购策略,丰富及优化土地储备,支持业务增长。