“远大住工蛰伏20年,终于等到了这个机会。”

这个机会,指的是2016年国务院提出对装配式建筑加大政策支持力度的指导意见——力争10年左右时间,使装配式建筑占新建建筑的比例达到30%。而2016年,也是远大住工(02163.HK)成立20周年。

伴随国内装配式建筑行业的发展,远大住工在4年间实现了业绩翻倍。另一方面,扩张带来的资金压力迫使其开始寻求直接融资渠道,但这一步远大住工走得并不顺遂。

历经几番周折,远大住工在2019年末成为装配式建筑行业香港IPO第一股,今年5月又开始继续落实在A股上市的计划,意图实现“A+H”双上市融资的意愿。

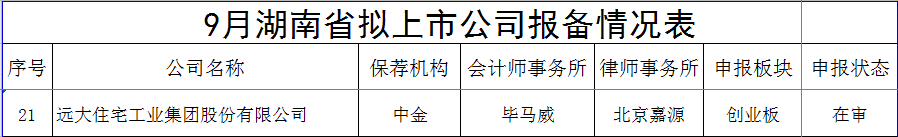

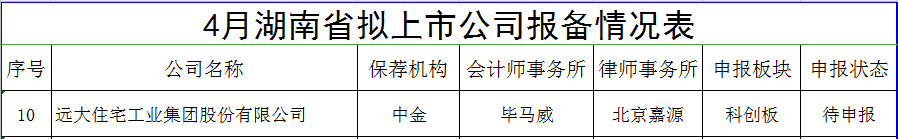

国庆中秋双节假期前,远大住工建议A股发行的申请文件获深交所受理,其申报版块也由之前的科创板转变为门槛更低的创业板,预计涉及募集资金近18亿元。从新三板到港交所,再到创业板,远大住工企图通过直接融资方式破解流动性难题。

间接融资受阻 上市之路一波三折

9月30日,远大住工发布公告称,公司已就建议A股发行向深交所提交包括A股招股说明书(申报稿)在内的申请文件,并已于当日收到深交所关于受理本公司提交的建议A股发行申请文件的通知。

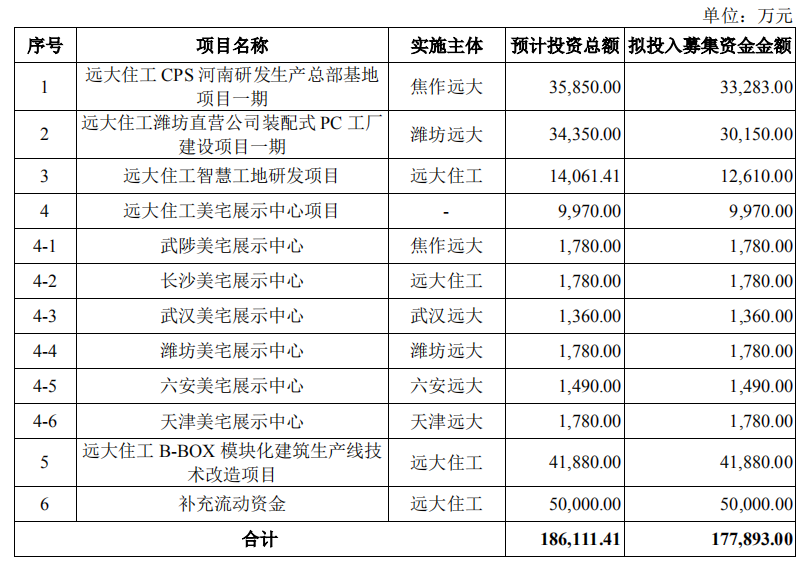

据申请文件,本次发行股票数量不超过 8605.40万股(行使超额配售选择权之前),不超过发行后总股本的 15%(仅计算 A 股新发股票),每股面值为人民币1元,拟投入募集资金金额经调整后约为17.8亿元。

来源:远大住工招股书

此次申报,远大住工瞄准了创业板,而在2019年2月底至今年5月之前,其申报版块为科创板。结合之前公司的IPO申请情况,这大概率是远大住工退而求次的选择。

来源:中国证券监督管理委员会湖南监管局官网

不同于坐拥大量高价值可抵押资产的房企,远大住工拥有的工厂及设备抵押价值不及前者,外加折旧等因素影响,使得其间接融资额度和效率不高。近五年来,远大住工筹资现金流项下的债务虽有所增长,但最高仅为23亿元,对于其单一重点项目投资3-4亿元的水平而言,并不算多。

因此,远大住工将目光移至直接融资之上,寄希望借力资本市场。不过,这一过程却是一波三折。

2016年6月,远大住工曾挂牌新三板,但因融资效率不高,又于2017年4月匆匆结束了不满一年的新三板之旅,转而谋求更有效率的上市板块。

摘牌新三板一个月后,中信建投作为远大住工的辅导机构,向证监会湖南建管局报送了辅导备案登记材料,历经七次申报辅导工作进展报告,终因双方对IPO计划存在差异,终止了辅导工作。此时,已来到了2019年2月。

迟迟未有进展成为了二者分道扬镳的主因,从下一任接手者中金公司迅速完成辅导,却长时间陷入停滞的情况来看,更多的问题或许出在远大住工身上。

而在此一个月前,等不及的远大住工已向港交所递交了招股书。同时,远大住工并未放弃在A股的上市计划,公开资料首次披露其瞄准了科创板。然而,在长达一年多的时间里,远大住工一直处于待申报状态,期间历经向港交所再次递交招股书与成功挂牌,反而率先登陆了香港资本市场。

来源:中国证券监督管理委员会湖南监管局官网

当然,香港与内地资本市场挂牌的难度存在相当差异,因而远大住工在今年5月提交变更拟上市板块的申请,转向门槛更低的创业板。与之前不同的是,远大住工获得了对外发声最有效的平台,同月一纸尚未拟定发行方案与提交申请的吹风公告,对其港股股价产生了提振作用。

自开盘首日报收每股9.67港元之后,远大住工的股价便难以突破10港元/股大关。而在公司发布建议发行A股公告之后,远大住工的股价开始一路上涨,甚至一度冲破40港元/股,涨幅令人惊讶。截至10月15日午间收盘,远大住工报收每股36.65港元,总市值已达179亿港元。

利好消息对远大住工港股股价与二级市场活力的提升,外加计划在创业板上市募集资金,无疑将对远大住工补充流动性有极大帮助,向其融资最大化目标靠近。

投入推动业绩增长 流动性成软肋

力求股权融资,对于间接融资受限的远大住工是有必要的,从公司的现金状况而言,钱少债多是其多年经营的特点。

早在2013年,远大住工就已完成首次增资,之后大股东之一远大铃木又先后转让所持股份,让远大住工获注不少资金。2017年,远大住工又完成了第二次增资,正处在公司从新三板摘牌、接受上市辅导的时期。

在此期间,远大住工的现金流有两大特点:一方面是经营现金流随着规模的扩大而增加,由负转正;另一方面是扩张带来的投资现金流缺口逐步扩大。二者加减之下的份额,正好被筹资弥补了一部分,使得远大住工多年来的在手现金在有所波动的情况下,一直未突破7亿元。

此后,远大住工延续了这一趋势,直至2020年上半年。今年中期,远大住工因疫情影响在三类现金流方面都有所收窄,在手现金较年初减少2.6亿元至8.3亿元。

反观远大住工的有息负债,在2019年以前稳定在13-15亿元左右,2019年升至23.5亿元,2020年中期约23.4亿元,已追平去年全年数额。可见,流动性不是远大住工的强项,但需要考虑到,投资建厂、技术研发、生产线迭代等多个环节都需要投入大量的人力与资金,以及混凝土预制件的生产与运输成本。

投入之下,推动了远大住工近年来的业绩。2019年,远大住工实现营收33.7亿元,同比增长48.5%,较3年前已翻倍,毛利、净利润也有不同程度的增长。不过,今年上半年,远大住工的营收因疫情影响同比下降约7.1%至11.4亿元,毛利收窄进而导致亏损。

值得注意的是,在管控方式方面,由于远大住工联合工厂数量的急剧增长,公司自2018年开始对已出资的大部分联合工厂进行了管控方式的调整,不再对后者具有重大影响。

此举将失去重大影响的工厂收益以投资收益重新计量,大幅提升了公司当期的非经常性损益。未来,这类管控模式还将应用在新增的联合工厂之上。

同时,远大住工也对PC构建制造、PC生产设备制造以及施工总承包三大主营业务比例进行了调整。2019年之前,公司PC生产设备制造处于快速布局阶段,营收占比超过50%。2019年,前者布局开始速度放慢,PC构建制造产能的提升使得该项收入占比跃升至68.4%;施工总承包的收入一直未超过10%。

至此,远大住工确立了以PC构件制造为主撑大规模,PC生产设备制造为辅实现质量增长的阶段。而施工总承包则被放弃,在现阶段项目完成扫尾之后将成为历史。

从远大住工2020年中期业绩来看,PC构件制造业务确实更有韧性,市场需求更具活力——期内实现营收约10.1亿元,占总营收的比重高达89.1%,毛利率不降反升至33.4%;而在58间具备生产能力的PC生产设备制造的联合工厂中,实现盈利的仅有14间,较去年底减少6间。

上市并非一劳永逸 融资体系仍需优化

近年来远大住工的快速发展,离不开政策的利好与市场的扩大。

虽然远大住工入行较早,但由于国内住宅产业化起步较晚,装配式建筑市场较小,未能获得发展的好时机。在2016年装配式建筑行业政策元年之前,国内装配式建筑市场占有率还不到10%,住宅产业化这一概念也长期处在纸上谈兵的阶段。

自2016年开始,各地相继出台相关政策,向着装配式建筑占新建建筑比例20%看齐,装配式建筑市场迎来快速发展。

据住建部数据, 2019年全国新开工装配式建筑4.2亿平方米,较2018年增长45%,占新建建筑面积的比例约为13.4%。2019年全国新开工装配式建筑面积较2018年增长45%,近4年年均增长率为55%。其中,上海市2019年新开工装配式建筑占新建建筑的比例达86.4%,北京、湖南、浙江、江苏、天津、江西等省市占比也均超过20%。

市场政策双重加持之下,装配式建筑行业的赛道更为广阔,也是远大住工提速的好机会。

因此,尽管远大住工当下港股股价较为坚挺,创业板上市计划稳步推进,但登陆资本市场并非一锤子买卖。长期而言,公司能否抓住国内装配式建筑市场快速扩大的时机谋求进一步发展,是其未来在资本市场获得认可与否的重要因素。

而流动性作为公司生产经营循环的血液,远大住工需从直接融资与间接融资两个维度着手,补齐短板,构建多层次、立体化的融资体系。