中国经济网北京3月10日讯(记者 李荣 康博)近期,A股市场行业轮动,热点板块从食品饮料、新能源转向有基本面支撑的低估值、顺周期板块。而在此轮股市调整影响下,前2月混合型基金的业绩也表现出明显的分化。

据同花顺数据显示,剔除今年内新成立基金与净值异常基金后,近期能够取得可比业绩的混合型基金共有4277只(各类份额分开计算),其中,业绩表现最好的混基前2月上涨29.77%,而业绩最差的混基前2月亏损14.56%,首尾业绩相差近45%。

具体来看,前2月共有2776只混基净值上涨,占比约65%。不过,其中大部分基金的涨幅在10%以内,涨幅超过10%的混基仅有76只,而涨幅超过20%混基则仅有6只,分别是九泰行业优选混合A、九泰行业优选混合C、安信鑫发优选混合、广发价值领先混合、广发多因子混合、易方达供给改革混合。

以广发价值领先混合为例,该基金成立于去年5月7日,现任基金经理是林英睿,该基金前2月涨幅为25.13%。自去年三季度起,该基金就加大了对顺周期方向的配置,仓位在高位水平,结构仍然紧扣具备成长空间的低估值领域。截至三季度末,该基金的前十大重仓股分别是华荣股份、华铁股份、华夏航空、中手游、中远海控、天能动力、美锦能源、杰普特、西部矿业、云海金属。

进入四季度,广发价值领先混合虽对其中部分重仓股进行了调整,但总体上依然维持高仓位,且保持了顺周期低估值方向的重点配置。相比三季度,该基金仍重仓持有华荣股份、华铁股份、华夏航空、天能动力、美锦能源、西部矿业,而另外4只重仓股则变更为中国旭阳集团、杭州银行、荃银高科、五矿资源。

截至今年3月8日,广发价值领先混合成立约10个月时间,累计收益率达51.30%,累计单位净值为1.513元。

杨宗昌管理的易方达供给改革混合前2月收益率为21.51%,该基金成立于2017年1月25日,截至今年3月8日,该基金成立来收益率达105.43%,累计单位净值为2.0543元。

值得一提的是,从易方达供给改革混合去年各季度的持股情况来看,该基金并未重仓持有去年行情大热的白酒、新能源等基金“抱团股”,但全年仍取得了82.34%的收益率,大幅跑赢同期同类基金涨幅均值41.00%及同期沪深300涨幅27.21%。

易方达供给改革混合持续关注供给侧有竞争优势、估值合理的标的,据去年四季报披露,该基金的前十大重仓股分别为新洋丰、卫星石化、中海油服、宝丰能源、利民股份、扬农化工、金禾实业、海利得、万润股份、万华化学。

此外,前2月混合型基金涨幅榜前十名中,大成新锐产业混合、诺安鸿鑫混合、宝盈优势产业混合、万家瑞隆也登榜,这4只基金涨幅分别为19.37%、18.31%、18.21%、17.60%。

另一方面,亏损混基中,前2月跌幅超过5%的混基共有270只,跌幅超10%的有30只。东方基金旗下的东方周期优选灵活配置混合以-14.56%的收益率垫底,该基金成立于2017年3月15日,但截至今年3月8日,该基金成立来已累计亏损21.67%,累计单位净值仅余0.7833元。

即便在2020年结构性牛市下,东方周期优选灵活配置混合全年仍然亏损11.66%,这大概率与其基金经理风格漂移有关。去年一季度,该基金前十重仓股中有6只银行股和2只地产股,二季度却变为清一色的科技股,三季度该基金持股又转为银行、地产、券商、航空等行业,四季度则减持了航空类个股,持股集中在银行、保险、券商、地产行业。

除东方周期优选灵活配置混合外,大摩万众创新混合、方正富邦创新动力混合、银河消费混合、泰达宏利高研发创新6个月混合等基金前2月跌幅也都超过10%,排在混合型基金跌幅榜前列。

对于近期股市震荡回调,前海开源基金表示,事件扰动和流动性担忧加大了市场波动。由于前期市场上涨过快、过急,部分投资者浮盈过高,在市场高波动背景下,部分投资者选择落袋为安,在一定程度上加速了市场波动和“明星股”的调整,阶段性形成了负反馈,后续重点关注流动性预期的走势、股票市场资金流动性的变化。

谈及后市,不少投资人士更看好低估值顺周期领域,此外,经过调整的核心资产也是看好的方向。博时基金继续看好顺周期的有色和化工。从中期角度看,再通胀交易的化工/有色/白酒,“紧货币+紧信用”阶段受益的银行/白酒和白电,均是需要重视的方向。其中,白酒板块同时受益于再通胀交易、“紧货币+紧信用”阶段利好与Q2胜率高,调整中可考虑适当择机买入。

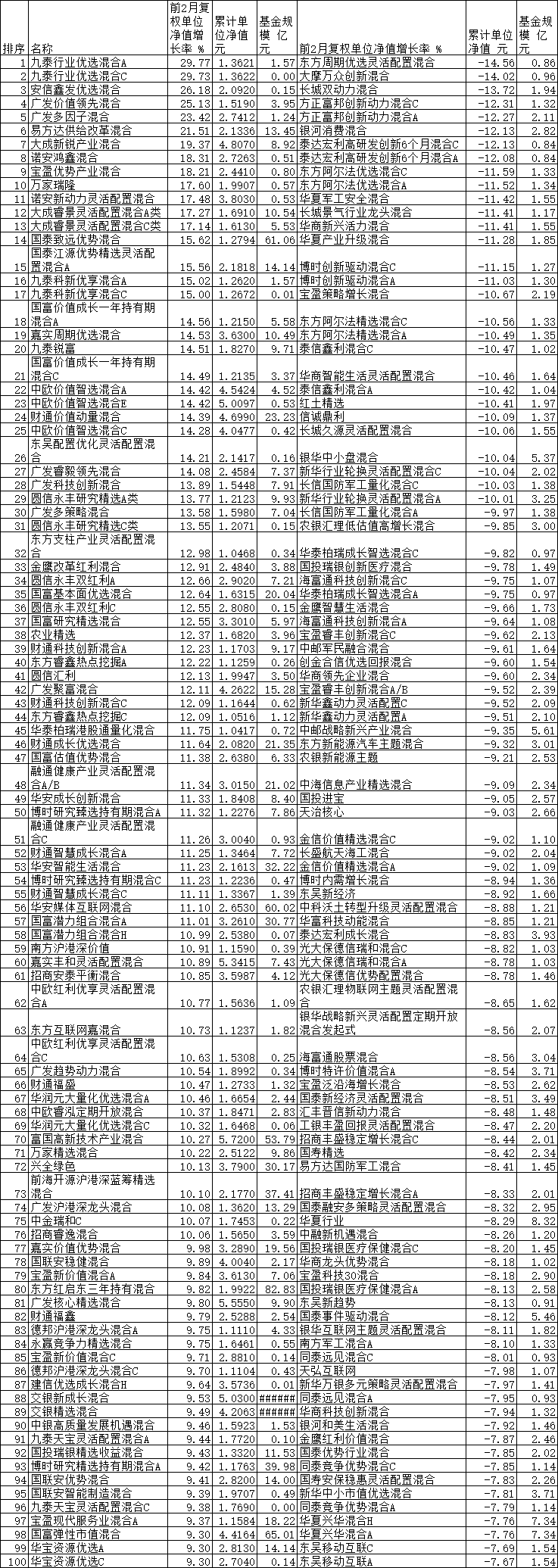

前2月混合型基金涨跌幅前100名业绩一览

数据来源:同花顺(规模截止日期:2020-12-31)