说到资产配置,不得不提起哈里·马科维茨(Harry Markowitz),他开创的投资组合理论被誉为“现代金融史上最著名的见解”。

“出道即巅峰”的马科维茨应该不会想到,他在1952年博士毕业那个夏天写的一篇论文,不仅让他获得了1990年的诺贝尔经济学奖,还为资产配置理论打下了根基。

那么,这项理论对普通投资者有何借鉴意义?今天,我们一起来聊聊“马大师”的思想。

“舍”与“得”的智慧

在投资中,大家通常会把精力投入到挑选产品上。先不说在众多产品中选出优秀产品的难度有多大,做好投资并不能仅从收益这个维度来思考。

马科维茨认为,投资不是一项单纯追求收益最大化的活动,而是在追求投资回报的同时,还要面对投资带来的风险,做好两者间的平衡。

收益与风险通常是矛盾的,就像硬币的一体两面,预期回报高的产品往往风险较大,风险小的产品预期回报往往又比较低。因此,平衡风险与收益意味着需要在两者之间进行取舍,达到一种“舍”与“得”的智慧。

所以,科学的投资不是一味追求高收益,高收益往往必然伴随高风险,而是要结合我们自身的情况,更好地平衡风险与收益。

那么问题来了,该怎么做?

1952年,马科维茨开创性地用数学方法定义和衡量了投资的期望收益和风险,并提出通过构建多元化的投资组合来平衡风险与收益。

这就是我们今天常常提到的资产配置。

利用资产相关性做配置

“马大师”认为,资产之间存在不同的相关性,将不同的资产组合起来,可以实现平衡风险与收益的目标。

什么是资产间的相关性?

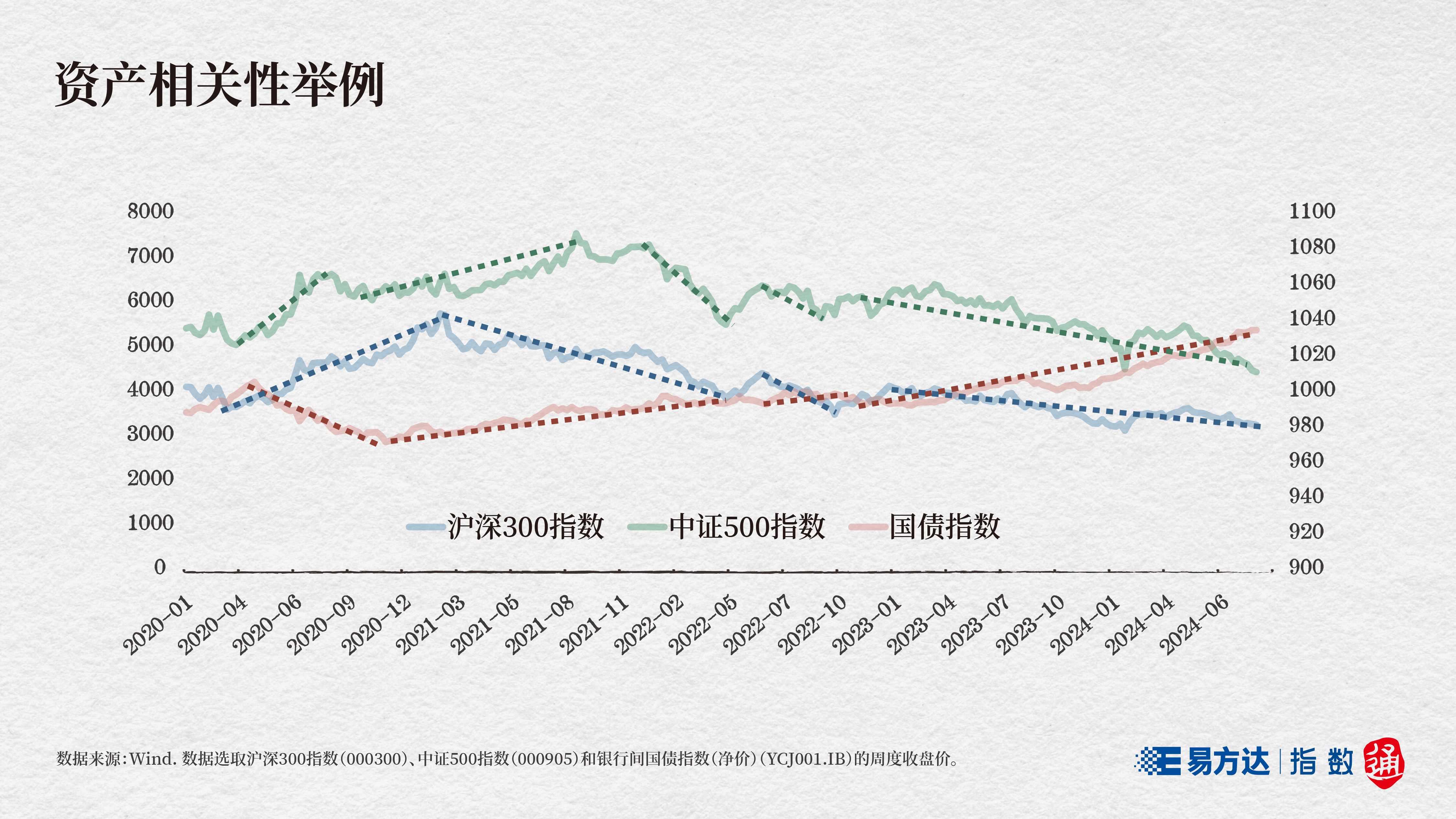

下图以沪深300指数、中证500指数和国债指数为例,展示了三种资产的指数价格走势。你有没有发现,蓝色线与绿色线走势较为一致,而红色线与蓝色线和绿色线的走势则常常相反。

这种不同资产间价格“同涨同跌”或“涨跌互现”的特征,就是它们相关性的体现。

在多数时间里,股票和债券这两类资产相关性较低,同时配置有助于平滑投资组合波动、改善投资体验。

在多数时间里,股票和债券这两类资产相关性较低,同时配置有助于平滑投资组合波动、改善投资体验。

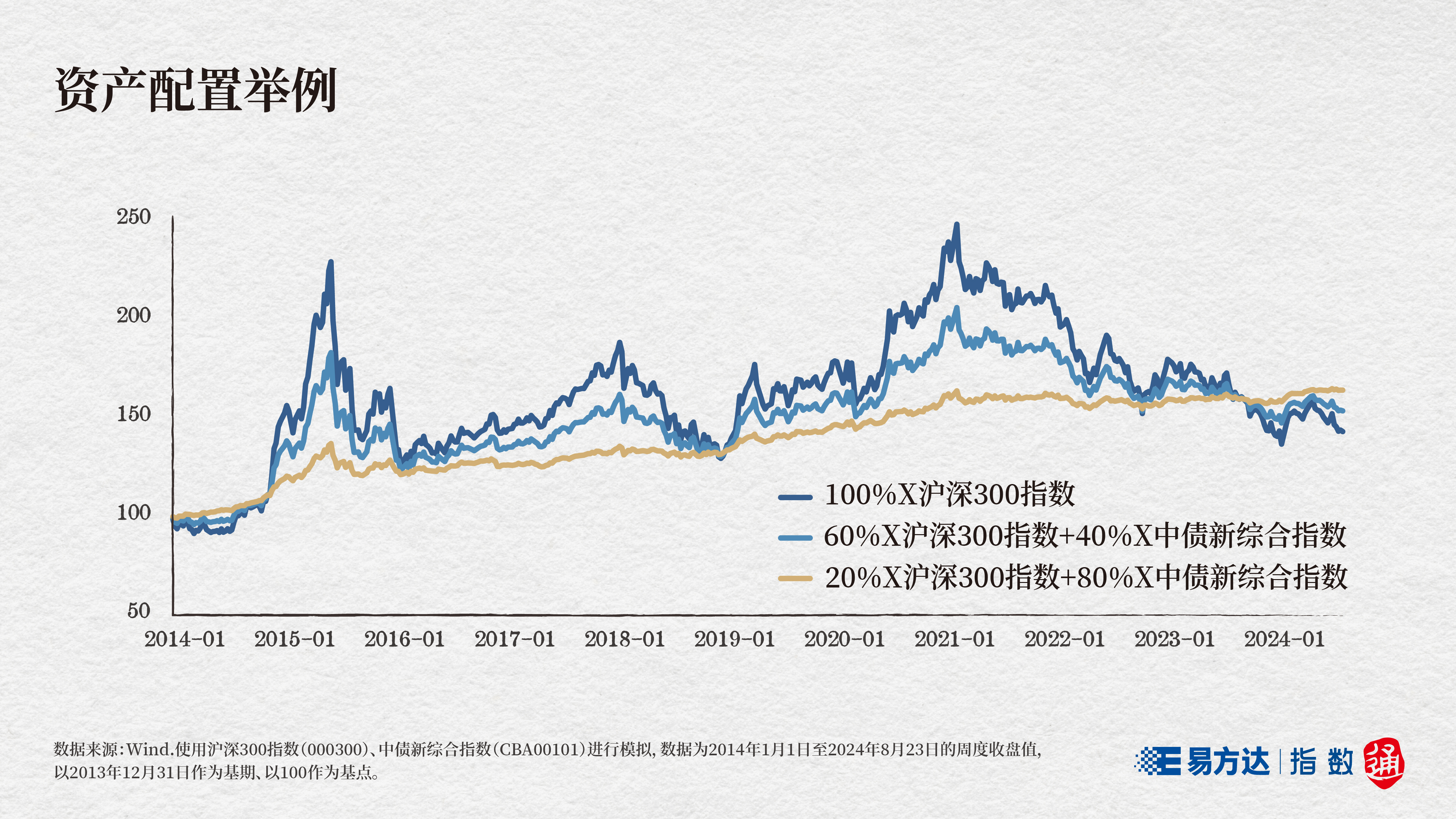

以中债新综合指数(跟踪产品举例:161119)和沪深300指数(跟踪产品举例:510310)分别表示债券资产和股票资产,按照股债“二八”和“六四”组合,可以构建出下图的2个资产配置组合。

2014年以来的数据回测显示,股票占比与组合的收益和波动成正比。完全配置沪深300指数的组合波动最大,但收益弹性也更高;股债“六四”组合中股票指数占比60%、债券指数占比40%,波动有所下降;而股债“二八”组合中股票占比降至20%,波动在三个组合中最小,收益曲线走势也更平稳。

2014年以来的数据回测显示,股票占比与组合的收益和波动成正比。完全配置沪深300指数的组合波动最大,但收益弹性也更高;股债“六四”组合中股票指数占比60%、债券指数占比40%,波动有所下降;而股债“二八”组合中股票占比降至20%,波动在三个组合中最小,收益曲线走势也更平稳。

由此可见,通过调整股债资产的配置比重,能够构造出风险收益特征不同的组合,为我们提供了更加丰富的投资选择。

读到这里,相信你已经对“马大师”的“最著名的见解”有了更多认知。下期,我们将为大家介绍另一位资产配置大师,他的成就更多来自于投资实践,被誉为“真正伟大的投资者”,敬请期待。