近期对权益类资产的利好可谓接踵而至。为贯彻近日重要会议所传达“做好六稳”、“加大逆周期调节”的指引,央行迅速在上周五(9月6日)打出一套“全面降准+定向降准”组合拳。与此同时在外围,由于美国非农数据不及预期,更是加大了美联储9月降息的概率。美元指数在冲击100无果后迅速回落。外围的降息预期再次传到回国内,并借着上月LPR机制的改革,市场产生了“央行将以下调MLF利率以达到实质性降息”的预期。

在多重刺激下,周一一开盘,市场便开启了风险偏好模式,三大指数同时高开,在日内稍作休整后一路高走,最终都几乎以最高点位收盘。科技股延续了近期的强势,再次领涨两市。其中最瞩目的莫过于通讯巨无霸中兴通讯涨停。自断供事件解决以来,中兴通讯从不到12元开始进行估值修复,截至今日收盘已到达36.84元,涨幅高达190%。

自2017年以来,市场经历了长时间的严重分化,“以大为美”的市场风格深深伤害了偏好高贝塔中小创的投资者,使他们“闻科技色变”。但在今年,科技股却走出了一波远远强于上证的“真香”行情。那么在当下,科技股又能否延续强势,强者恒强?与消费、金融、周期性行业对比,科技又是否存在优势呢?

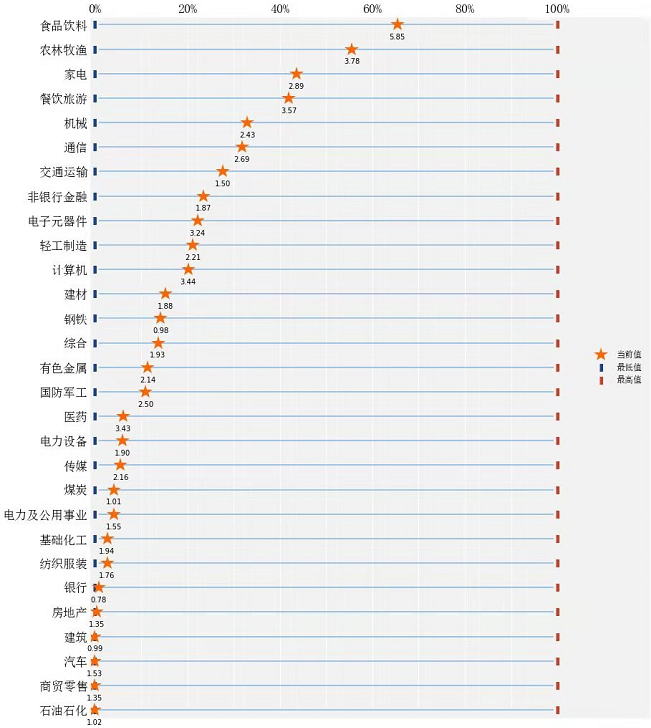

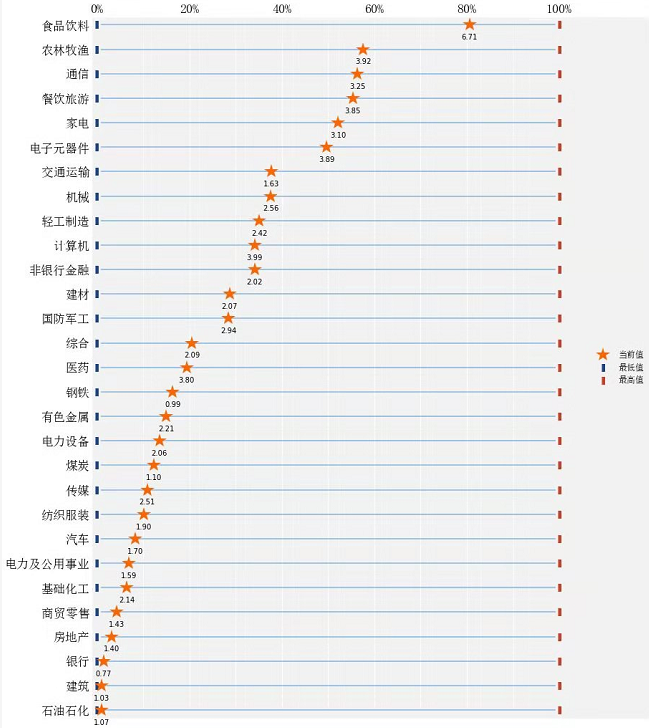

目前各类代表性行业估值对比

要进行金融、消费、科技及周期的行业比较,首先需要对全市场的估值水平、以及估值处于历史分位数的水平有一个全局的认识,再进一步对比近期估值的变化幅度,深究其原因。

8月9日PB估值及其对应历史分位数 来源:天风证券研究所

9月6日PB估值及其对应历史分位数 来源:天风证券研究所

由于涉及金融及房地产行业的对比,我们采用PB(市净率)作为各行业估值标准,其中第一张为8月9日的PB估值,第二张为截至9月6日的PB估值,最左边表示该行业的历史最低PB值的位置,最右边其历史最高PB的位置,即当前值越靠右,代表该行业处于其历史估值的越高水平。

我们先从近一个月的变化率来进行分析。选取具有代表性的一级行业来分别简化分析过程。我们选取通信、电子元器件、计算机作为科技代表;食品饮料、医药作为必选消费代表;纺织服装、餐饮旅游作为可选消费代表;非银金融作为金融代表;有色金属、房地产作为周期代表。可以看到,近一个月各代表行业的PB估值皆有所提升。其中科技的通信提升20.81%、电子元器件20.06%、计算机15.99%;必选消费中,食品饮料提升14.70%、医药10.78%;可选消费:纺织服装11.76%、餐饮旅游7.84%;金融中非银金融提升8.02%;而代表周期的有色金属和房地产分别提升3.27%和3.70%。分析可知,在本次宽松利好及其兑现过程的PB估值抬升中,科技明显领先,必选消费次之。PB估值抬升幅度的排序为:

科技 > 必选消费 > 可选消费 > 金融 > 周期

接下来我们逐个对这四大分类作梳理分析。

进击的科技

因去年的中兴断供事件,芯片半导体行业首次获得投资者们如此高的关注度,PCB、制程、FPGA等专业词汇逐步为众人所知,“硬核科技”也渐渐成为了高频词汇。目前市场关注的“硬核科技”,是诸如芯片设计制造、操作系统开发等我国产业水平较大幅度落后于欧美国家,却又在各类电子产品广泛应用、不可或缺的一系列高精尖技术。

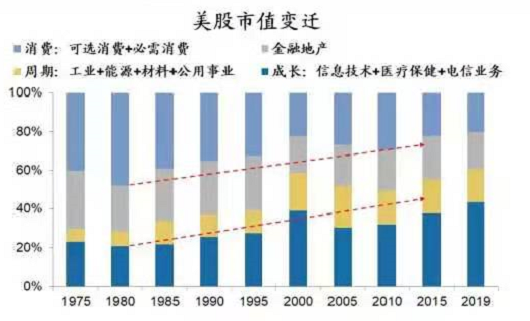

目前科技估值的抬升,可以从长中短三个周期找到其逻辑。从长周期看,当下我国宏观经济处于下行压力增大,由于居民、企业、地方zf几大部门杠杆率已经处于高位,以往以基建及房地产拉动经济的手段已无法继续推进,其边际效用也在逐步下降。这个时候,国内经济产业格局亟需升级重塑,经济“减速换挡”。为此高层提出了金融供给侧改革,让资源向符合发展思路的方向倾斜。借鉴海外经验,经济从传统行业拉动切换到高新技术拉动的过程中,直接融资市场可以得到更积极的体现。

美股自1975年至今行业市值变化 来源:广发证券发展研究中心

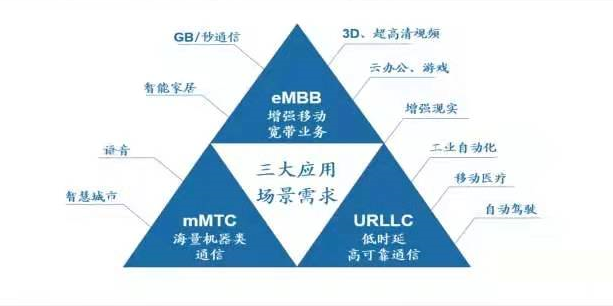

中周期来看,5G时代的来临成为科技走高的推手。相比4G,5G的应用场景呈现更为广阔。人工智能、云计算、物联网、自动驾驶、增强现实等无一不需要借助5G的物理基础。在5G基站天线、射频、基带、光模块等的建设需求,以及以5G手机为代表的消费电子产品的终端通讯模块的需求,给予了相关企业的盈利预期的确定性。上面提到的在多场景,多维度的应用,为下游企业提供了良好的可延展性。而美国对华为的技术限制则增加了相关领域国产替代的迫切性。

5G的应用场景 来源:广发证券发展研究中心

从短周期角度看。自2014年起,秋季便是消费电子,尤其是智能手机的密集发布期,5G手机毫无疑问成为最大热点。目前华为、三星、小米、OPPO、Vivo等多家手机巨头已发布5G手机,屡创新高的“PCB三剑客”无一例外是华为概念股。

受需求提振,全球半导体销售正边际好转,半导体行业持续释放改善信号。代工巨头台积电营收持续改善,公司或迎扩充产能,欧美及日本的半导体设备制造商出货额也进一步改善。IHS Markit预期2019Q3全球半导体收入较Q2增长6%。

同时,短期的货币政策也迎来边际放松,逆周期调节力度相应加大,市场人气得以提振。一向高贝塔的科技企业对流动性的边际变化更加敏感,并在企业融资成本下降的预期下,科技股估值进一步抬高。

市场偏好哪种科技股?

今年Q1的行情,大家的感受是估值的整体拔高,是全市场的修复性行情。相比之下,大家对本轮行情更多的感受是分化。对于非优势非龙头的科技企业,更多是跟涨,而龙头科技则是屡创新高。比如之前提到的“PCB三剑客”:生益科技、沪电股份、深南电路、消费电子服务商光弘科技、内存芯片商兆易创新、国产操作系统概念的中国软件等。出现这样的现象,主要是因为本轮上涨的驱动逻辑和Q1有所不同。

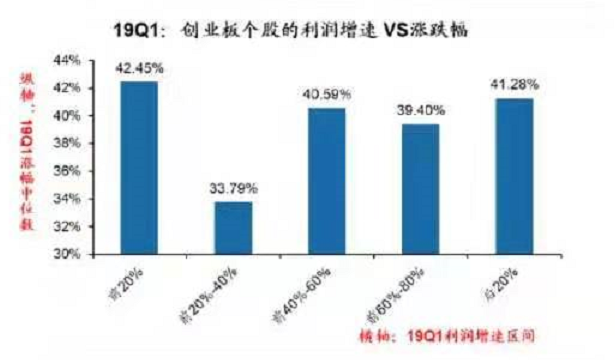

从估值模型去进行拆分,Q1行情主要是分母端的风险偏好及流动性所驱动的。彼时绝大多数科技企业仍未进入5G收益的业绩释放期,市场资金进行的是预期炒作,所以科技股呈现出普涨格局,个股涨幅与基本面相关性较低。

5G商用时间表 来源:广发证券发展研究中心

Q1创业板个股涨跌幅与利润增速弱相关 来源:广发证券发展研究中心

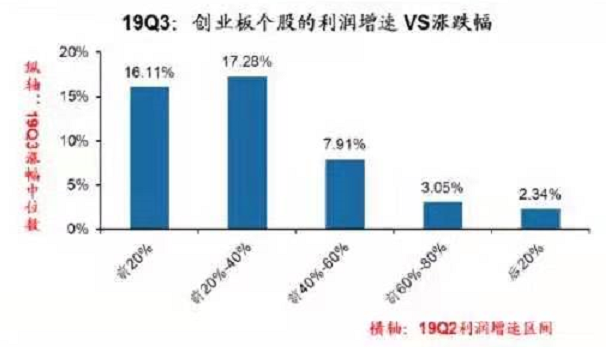

而Q3行情中,不仅分母端的风险偏好及流动性利于估值抬升,分子端的基本面数据也给予了足够的支撑。部分企业业绩已经开始释放。相比Q1的“估值拔高”,Q3的行情更多的是“去伪存真”。有通讯巨头或三大运营商加持、订单饱满的科技企业更受大机构的青睐。直接体现为在本轮行情中,利润增速与个股涨幅呈现出强相关性,利润增幅居前的上市公司涨幅明显领先。

Q3创业板个股涨跌幅与利润增速强相关 来源:广发证券发展研究中心

接下来,优势企业会持续领跑科技股,并预计能延续较长时间。于此同时,在5G基础建设逐步完善,终端电子产品逐步开售的过程中,由于物理基础的完备,5G各类下游应用如云计算、车联网、超清视频等会进入如同Q1的预期炒作(业绩未兑现)、拔估值的阶段。

必须消费的抱团结束了吗?

自2017年以来,必须消费,尤其是以白酒为代表的食品饮料消费走出了一波轰轰烈烈的“抱团”行情。“抱团”为的是取暖,无非是因为宏观环境实在“太冷”。必须消费由于业绩与周期关联性低,利润具备稳定性,受机构追捧,也获得其“稳定性溢价”。但随着公募基金Q2持股报告的出炉显示,必须消费仓位持续大幅提升,Q2末达到41.35%,是2010年以来的历史新高值,市场开始陷入消费持仓过分集中的担忧。

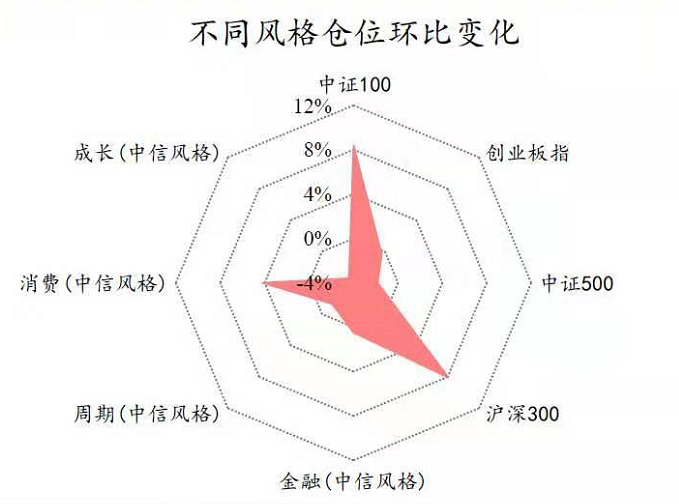

Q2不同风格仓位环比变化 来源:中信建投证券研究发展部

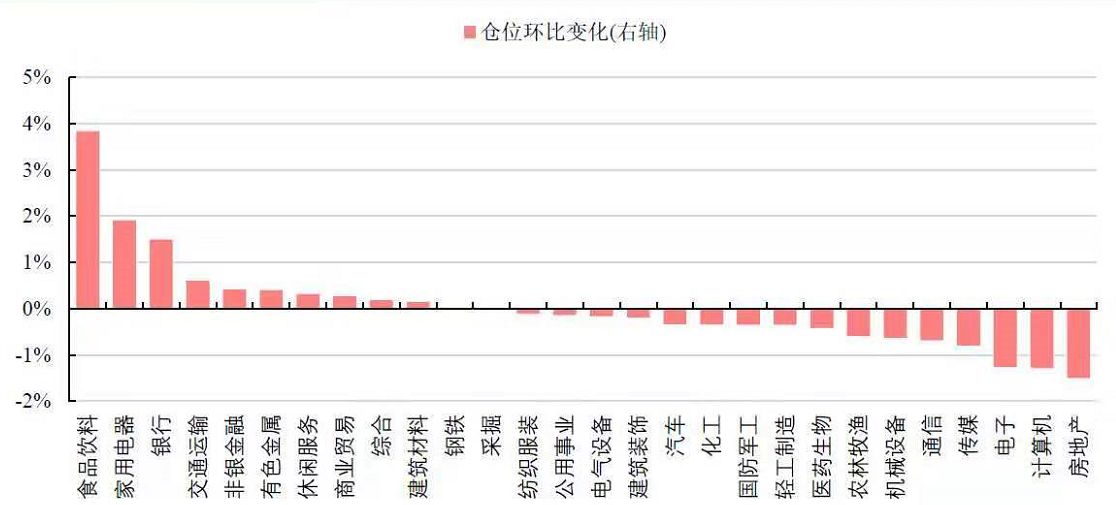

Q2各行业仓位环比变化 来源:中信建投证券研究发展部

随着以涪陵榨菜为代表的一些食品企业中报不如预期,食品饮料的抱团基本宣告结束。但抱团的终结并未出现食品饮料的大幅下滑。从前文的PB估值来看,食品饮料本轮14.70%的估值抬升,仅次于科技,可见行业利润的稳定性依然是机构非常看重的一点。笔者认为,接下来必选消费中的食品饮料估值将主要跟随市场估值水平波动,并且波动率会逐步收敛,进入到均衡水平,且机构对该行业的持仓比例也趋于稳定。

医药或迎来“新抱团”

自2018年实施带量采购政策以来,医药板块的利润及估值皆受到较大程度的压制,并且在Q1行情中涨幅也相对落后。目前带量采购的区域仍在扩散,但市场对医药的最悲观预期仿佛已经过去。叠加近期有大量新药品纳入社保范围,医药股人气回暖。

从估值角度来看,同是必须消费,医药股的PB估值仅处于历史估值的20分位,远远低于食品饮料的历史估值80分位。可见作为传统防御板块之一的医药行业,在空间上更具有优势。

淡水泉新进丽珠集团及健康元 图片来源于网络

高毅新进健康元,增持丽珠集团 图片来源于网络

从私募大佬们的中报持仓也可以看到,有大量药品新纳入社保范围的丽珠集团和健康元,分别获得淡水泉投资和高毅资产的新进或增持。

可选消费承压

相比必选消费“抱团”后的高位震荡,可选消费的估值抬升则略显逊色。宏观上看,经济下行,维持失业率压力增大,叠加持续上行的通胀压缩了居民消费,都对可选消费形成较大冲击。从举例的两个行业来看:纺织服装由于中美贸易摩擦不断升级,今年9月后的新增关税将覆盖所有纺织服装出口,悲观预期进一步压制了行业估值的抬升。另外生育率的持续走低,使得毛利率较高的童装销量增速受压。在汽车等大宗消费品持续走低的情形下,服装类消费也并未形成“口红效应”。餐饮旅游类可选消费本轮估值抬升7.84%,同样跑输沪深300指数。除了可支配收入的实质性缩减外,对部分地区停签或加强审查,也较大程度影响了旅游行业的利润。同时由于人民币贬值压力,境外游相对于本币成本增加,购汇难度增加,也一定程度影响了居民出境旅游的热情。酒店经营数据也较差,商旅预算降级,高端住宿需求处于低位,2019Q2餐饮收入持续增长放缓。

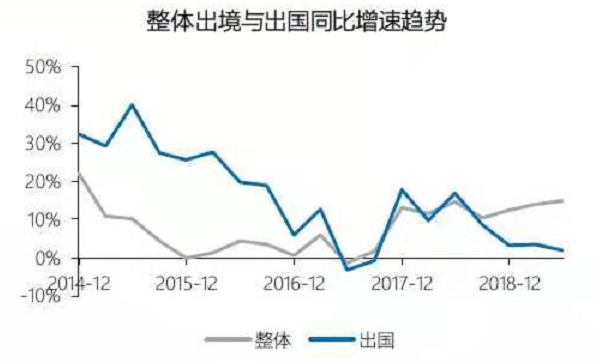

出境游增速持续明显下滑 来源:国泰君安证券研究

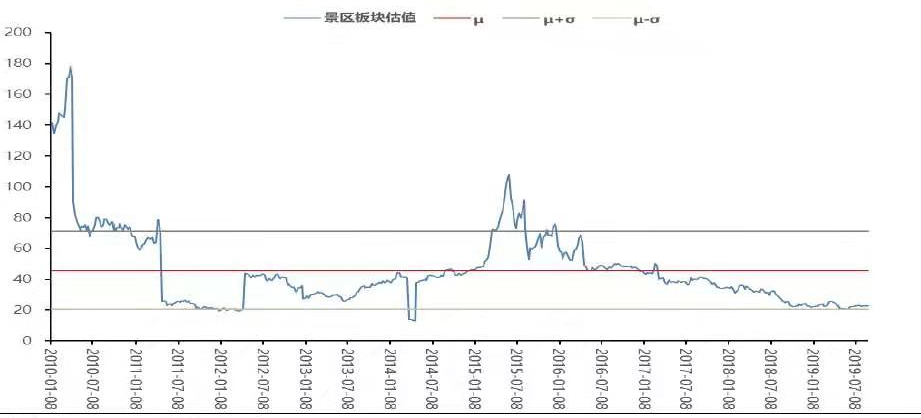

景区板块估值处于历史底部 来源:国泰君安证券研究

但值得注意的是,景区板块的估值依然处于历史底部,从长期布局的角度而言,是值得关注的机会。

稳定的保险,易燃的券商

受益于投资端业绩改善及负债端业务质量上升,上市险企上半年利润增长速度较高。但由于保险业务具有长期性,价值的增长与存量及增量业务状况及质量密切挂钩,而这些因素都难以在短期内发生迅速改变,一定程度压缩了保险行业的贝塔值。与发达国家相比,我国商业保险的普及率依然较低,仍有较大增长空间。而增加商业保险比例,加快推进长周期、多形式、满足各类需求的险种,也符合管理层的思路。所以行业从长周期看趋势依然良好。结合保险业务的长期性,则更清晰地为投资人展示出各上市险企的价值。

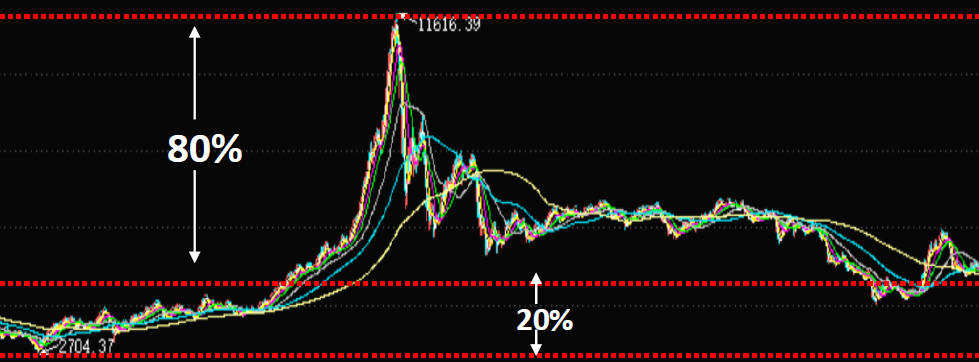

中证500处于历史约20分位处的长期低位

相比保险业的细水长流,券商则属于“易燃易爆”。短期看,全面+定向降准释放9000亿元长期资金,流动性偏向宽裕,券商同时获得自身估值抬升和市场情绪转好,交易量抬升业绩增厚的双击效应。中期来看,目前A股市场估值处于低位,中证500处于历史约20分位处的长期低位,券商未来有较大爆发力。长期来看,对比发达国家,我国融资渠道仍以间接融资为主,直接融资占比较低。管理层力推加大直接融资比例,极大利好券商行业。以科创板为代表的,以信息披露为核心的注册制上市制度持续推进。同时监管政策也鼓励券商进行金融创新,各周期多方面因素都决定了券商具备优秀的配置价值。

房地产松绑难,部分金属走强

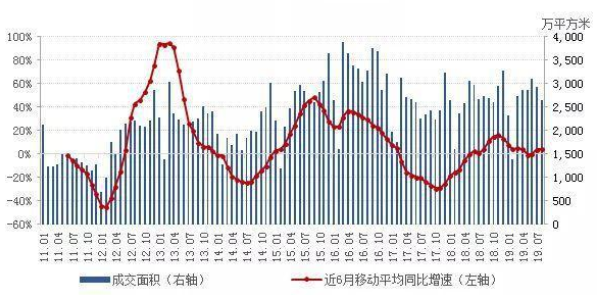

作为周期代表,有色金属和房地产本轮PB估值分别抬升3.27%和3.70%,大幅跑输指数。在“房住不炒”的政策指导下,房企正在经历寒冬。8月40城新房成交面积环比下降9%,四个的典型一线城市成交面积更是环比下滑19%,同比下滑16%。持续宽松的货币环境并未帮助房地产企业走出泥潭。每当货币宽松加码,打开“正门”时,管理层都会跟进推出新的房地产调控政策,关上“偏门”,防止放出来的水涌入房市。面对遥遥无期的调控之路,或许行业的至暗时刻仍未到来。

40城新建商品房成交面积同比增速 来源:易居研究院

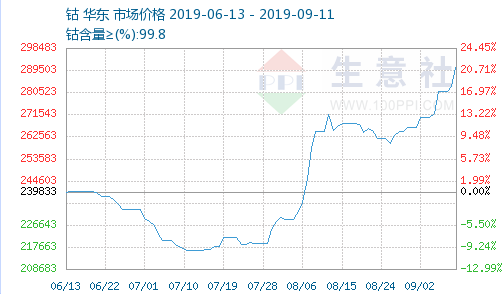

有色金属方面,部分有色金属企业出现了修复性行情,整体需求依然偏弱。由于全球金属巨头嘉能可减产保价,钴迎来修复性反弹。另外,同为三元锂电池材料的镍也出现走强。三元锂电池中镍钴锰的比例逐步从532,622过度到811,向高镍化方向发展。叠加近期印尼禁矿出口消息持续发酵,为镍价提供支撑。但即便如此,有色金属板块依然远远跑输大盘,可见短期内难以出现需求改善的预期。

钴价近期反弹 来源:生意社

小结

通过以上分析可知,从风格上看,科技金秋已经开启,中期看仍会是市场资金最关注的方向之一,相信未来将保持持续活跃。券商则充分发挥其“变色龙”的高贝塔特性,作为市场人气指南针存在;必选消费韧性充足,可选消费承压;周期性行业则仍处于漫长的磨底阶段。

本文作者 不吃鱼的猫

以上文章只代表作者观点,与本站立场无关