图片来源:微摄

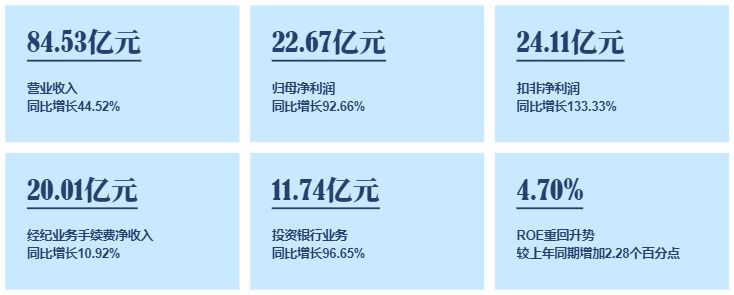

文章来源:新华网 光大证券(601788.SH)日前发布的财报显示:2019年前三季度,公司合计实现营收84.53亿元,较上年同期增长44.52%,实现归母净利润22.67亿元,同比大幅增长92.66%,扣非后归母净利润24.11亿元,较上年同期增长133.33%。

除了市场回暖的外部因素,结合此前半年报的信息,业绩回升的原因还包括:2019年上半年,光大证券重塑了业务流程、强化了公司的风控体系,全面提升了投研质量,取得了较好的业绩。

资产规模保持稳定:截至2019年9月末公司总资产为2056.71亿元。

经营结构与投资绩效明显改善:手续费及佣金净收入同比增长34%,营收占比较中报明显提升;投资收益较上年同期增长近12倍;公允价值变动净收益增长超4成。

盈利能力边际改善:得益于净利润的大幅提升,ROE较上年同期增长2.28个百分点。

业绩重回升势,扣非净利润增长1.3倍

证券行业是一个与经济环境高度相关的行业。

2019年,国内资本市场改革深化,重磅利好频出,金融供给侧结构性改革为市场注入新活力。科创板正式开板并试点注册制、沪伦通开通、期货、期权市场增添多个新品种、MSCI扩容、A股“入富”、中日ETF互通启动等一系列新政策的陆续推出。

伴随着行业回暖,今年多数券商的业绩较往年相比出现大幅增长。受益于市场环境改善和自身的优化调整,2019年三季报显示,光大证券的营收与净利润重回升势。

截至今年9月末,公司实现营收84.53亿元,较上年同期相比增长超4成,实现归母净利润22.67亿元,较上年同期相比增长92.66%,实现扣非净利润24.11亿元,较上年同期增长超1.3倍。

业绩的大幅增长也使得公司的盈利能力指标——ROE,出现明显回升。截至2019年前三季度,光大证券的加权平均净资产收益率(ROE)较上年同期增加2.28个百分点至4.7%,重回升势。

除了受益于行业整体回暖之外,光大证券前三季度营收和净利润大幅增长,很大程度上个源于公司营收结构以及自营业务投资绩效的改善。

投行与资管业务增速超90%

投资银行业务是光大证券增长最快的业务之一,截至2019年9月末,公司该项业务实现净收入11.74亿元,较上年同期增长96.65%,不仅结束了连续两年的下降趋势,更创下了近几年的新高。

根据此前发布的财报,2019年上半年公司完成股票承销家数8家,市场排名并列第11位,同比上升35名,股票承销金额38.69亿元。

债券承销项目523单,同比增长216.97%,承销金额1532.9亿元,同比增长84.97,市场份额为4.59%,同比上升0.44个百分点,行业排名第7位。

承销资产证券化承项目数量120个,同比增长71.43%,公司资产证券化承销金额417.10亿元,市场份额5.41%,行业排名第5位。

今年上半年,公司新增推荐新三板挂牌1家,新三板股票发行融资合计2.56亿元。截至6月末,作为主办券商累计推荐新三板挂牌264家总推荐挂牌排名行业第14名。另外,公司为29家挂牌公司提供做市报价服务,其中10家公司进入创新层。

资产管理业务手续费净收入方面,截至今年9月末,公司该业务实现净收入9.59亿元,较上年同期增长90.04%。目前,光大证券的资管业务主要通过旗下子公司光证资管开展资产业务。截至9月末,根据公司披露的月度财务数据显示,光证资管净资产19.77亿元,1-9月合计实现净利润10.22亿元,实现净利润4.43亿元。

手续费及佣金净收入增长超3成 占比回升

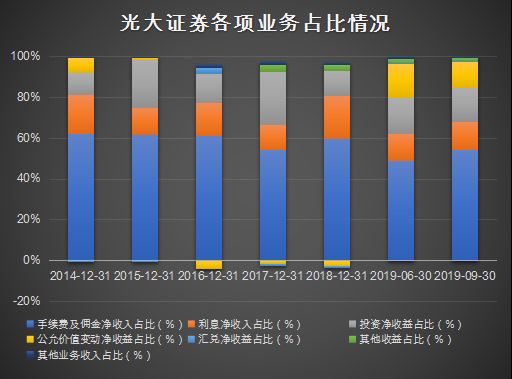

从公司的营收构成来看,光大证券主要收入仍然来自手续费及佣金净收入,其次是投资净收益、利息净收入和公允价值变动净收益。

截至2019年9月末,公司手续费及佣金净收入实现营收45.65亿元,较上年同期增长34%。其在总营收中的占比由2019年中报的49%,提升至54%。

投资净收益与公允价值变动虽然较上年同期出现较大增长,但其营收占比分别为16.33%和13.23%,均较中报出现下降。

市场回暖 经纪业务恢复增长

2018年,股市短暂的春季行情之后,在内外部因素共同影响下,大幅调整,全年上证综指下跌24.59%。

2019年以来,随着经济预期企稳、科创板正式开板并试点注册制,A股行情开始回暖,截至2019年10月末,上证综指较年初相比上升17.45%。

从成交量以及上市公司总市值上也可以看出明显的变化。

2016-2017年IPO审核提速,境内上市公司数量明显增多。

2018年审核趋严后,IPO过会数量有所减少。上市公司总市值2016年至2018年出现持续下降,直到2019年市场回暖后,上市公司总市值才出现了明显回升,截至9月末,上市公司总市值达54.58万亿元,较上年末增长25.5%。

成交量方面,2016年证券市场整体较为低迷,沪深两市成交额为127.24万亿元,较上年末大幅减少50%。

2017年,成交额同比下降11.69%至112.36万亿元。2018年受内外因素影响,证券市场交易更为低迷,两市成交额降至90.11万亿元,同比下降近2成。

2019年市场回暖,交易量开始复苏,截至2019年9月末,沪深两市累计成交额达99.86万亿元,已超过2018年全年交易量。

外部市场环境变化,反映到光大证券的财务报表上。财报显示,手续费及佣金净收入由经纪业务、投资银行以及资产管理三项业务的净收入构成。

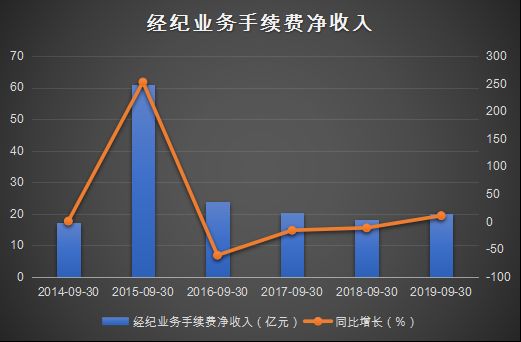

经纪业务主要是证券代理买卖业务。2016-2018年,由于市场环境低迷,交投活跃度持续下降,公司的经纪业务受此影响,净收入持续下降,截至2018年末,公司经纪业务手续费净收入为22.04亿元。

截至9月末,公司实现经纪业务手续费净收入20.01亿元,相当于2018年全年的90.79%,较上年同期相比增长了10.92%。

发行年内第六期短融 传递流动性

自2018年4月央行发布短融新规后,放缓了两年的短期融资券市场又开始恢复增长。

Wind数据显示,年初至10月31日,券商发行共发行了134只短期融资券,融资总额超过3400亿元,远超去年全年水平。

券商短期融资券规模的快速增大,说明券商更多的通过银行间市场进行融资,在其补充资本金后,券商便可以通过相关的业务间接向其他非银机构传递流动性。

光大证券10月17日公告显示,公司2019年度第六期短期融资券已发行完毕,实际发行20亿元,票面利率2.89%。年初至今,光大证券累计发售短融合计达160亿元,其中四期已到期并已经完成了兑付。