2020年,让一切“异常”变得“正常”。

2020年初的新冠肺炎疫情让各房企的销售业绩遭受不同程度的冲击,但随着疫情防控常态化,各大房企的销售业绩也实现了有条不紊地恢复。亿翰智库数据显示,2020年各梯队房企销售业绩门槛值均创历史新高。其中,TOP10房企门槛值为2892亿元,同比增长19%;TOP30房企门槛值为1306亿元,同比涨幅达13%;TOP40房企门槛值破千亿,涨幅达12%。

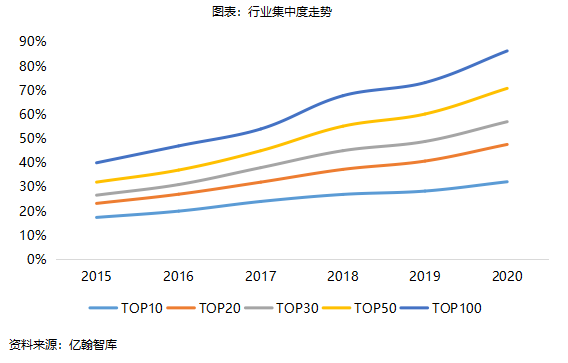

值得关注的是,伴随行业分化加剧,头部房企占据越来越高的市场份额。2020年TOP30房企集中度接近60%,TOP100房企的门槛值已超80%。

来源:亿翰智库

事实上,市场份额超60%的TOP30房企在2020年的业绩表现也基本上能够反映整个房地产行业。中国网地产整理发现,TOP30房企增速已连续三年呈现下滑状态,直至2020年已有房企业绩走下坡路。此外,在30强房企业绩完成率方面,“擦边”、“踩线”更成为关键词。

业绩增长放缓成既定事实 30强房企17家跑输大势

增长放缓是行业成熟的标志之一,但事实上多数房企并不想成为这一标志。

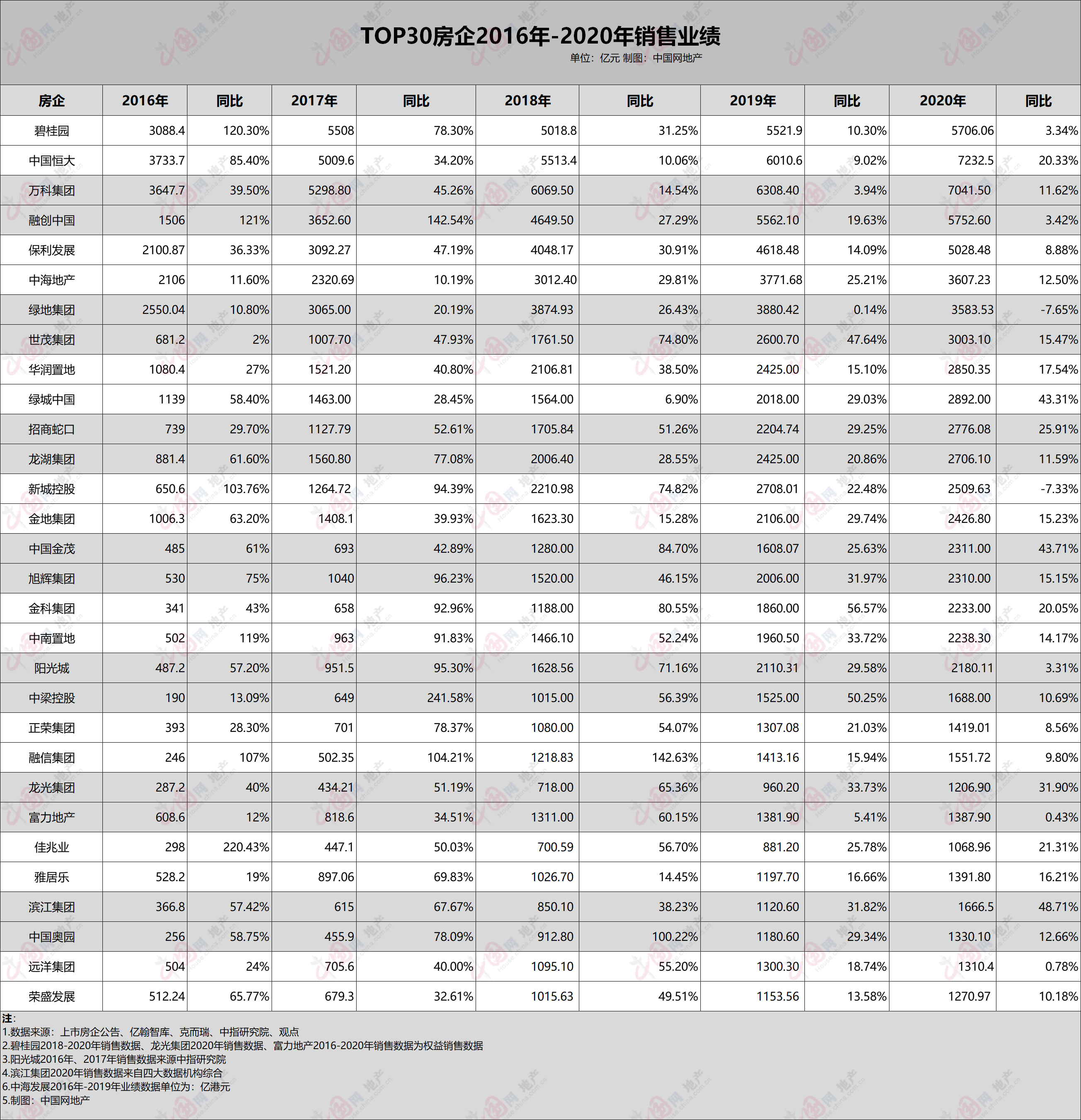

据中国网地产统计,30强房企中销售业绩超2000亿的房企在2016年为6家,占比20%。到2020年达到19家,占比63.33%。可以说,五年间,行业下半场的TOP房企竞争门槛已由1000亿变成2000亿。

2016-2018年,房地产行业处于高歌猛进时代,销售业绩同比翻番的黑马型选手更是不断涌现。但从当前环境来看,房企业绩高增长难以维持。亿翰智库数据显示,2020年,2000亿规模房企销售业绩平均增幅已从2017年的61%降至17%;千亿规模以下房企,业绩涨幅均值则在2018年猛增至55%后,迅速降至2020年的19%。

来源:中国网地产

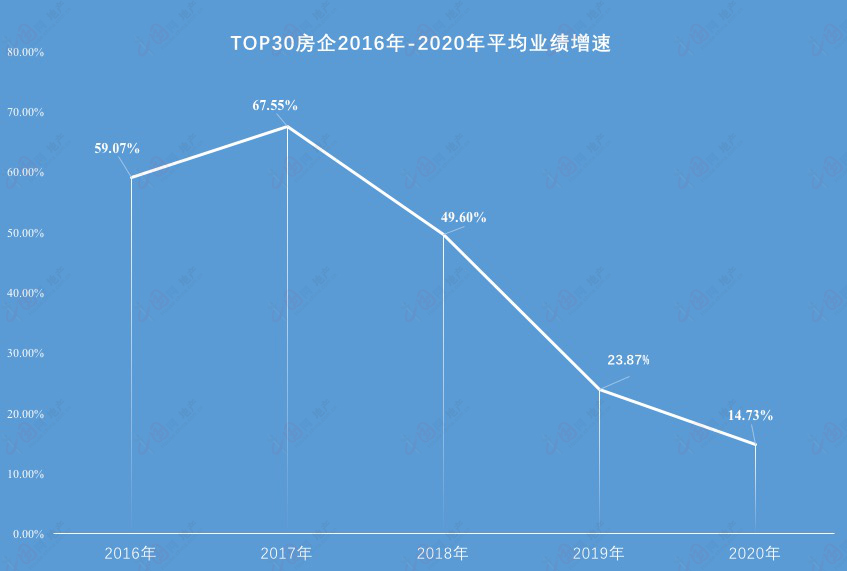

而具体到前30强房企,2016-2018年三年间也实现50%左右的年平均增长率。值得关注的是,30强房企业绩平均增速也在2018年出现转折,后经历三年连降。据中国网地产统计,TOP30房企2016-2020年五年的平均业绩增速中,在2017年达到顶峰,为67.55%,2018年降至49.60%,到2020年已经回落至14.73%。

来源:中国网地产

其中,在2016-2020年五年间,30强房企中增速高于平均增速的房企分别达到12家、14家、15家、16家、13家。但值得注意的是,2016年销售增速高于50%的房企有17家,其中有6家业绩增速高于90%。在平均增速高达67.55%的2017年,有8家房企业绩增速高于90%。而这一数字从2018年迅速降至两家,随后的2019年和2020年,30强房企90%以上的高增长率已不复存在。

然而,2020年的30强房企中,有17家跑出历史新低,均低于14.73%的年平均业绩增速。此外,整个2020年也未有房企实现50%以上的高增长率,而且不少房企均是不足1%的业绩增长率,甚至出现负增长率。

专业人士分析,从当前环境来看,高增长难以为继。一是行业环境变动,适宜企业高增长的基础不存在;二是房企对于高增长的追求,其目标还是希望能够把握高规模、高成长所能为企业带来的资源优势,但当规模达到一定高度,规模所能为企业带来的正向效应也在边际递减,企业也会主动放松对规模的追求,更多注重发展效益。

头部房企首现业绩负增长 多数房企踩线年度销售目标

“踩线”、“擦边”成为2020年房企完成销售业绩的关键词。

据中国网地产统计,2020年30强房企不仅创造了14.73%的年平均最低增速,并且有两家房企业绩首现负增长。

1月20日,绿地控股发布2020年销售简报。公告显示,2020年1-12月,公司实现合同销售面积2909.3万平方米,比去年同期减少10.7%;实现合同销售金额3583.53亿元,比去年同期减少7.7%。

此外,销售额同比减少7%的还有新城控股。2020年1-12月,新城控股累计合同销售金额约2509.63亿元,比上年同期下降7.33%;累计销售面积约2348.85万平方米,比上年同期下降3.42%。

来源:中国网地产

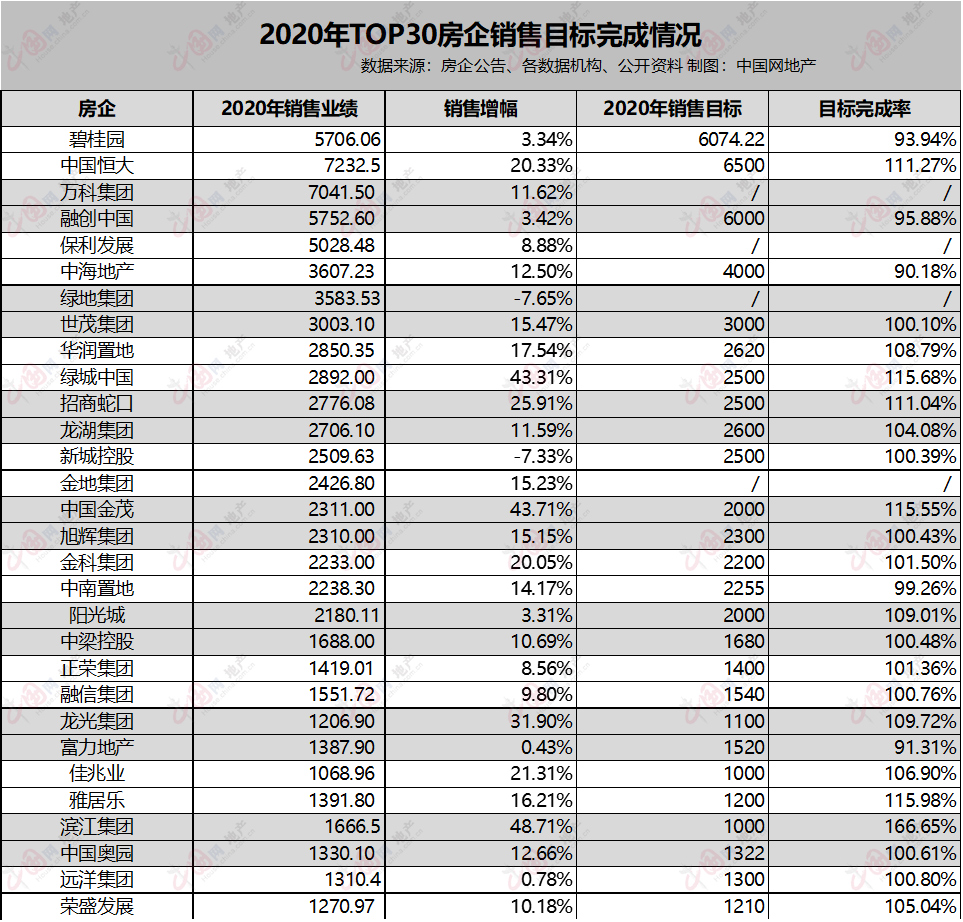

年度销售目标完成率方面,据中国网地产统计30强房企有26家房企公开2020年年度销售目标。从完成度来看,有21家房企均完成其指定的年度销售目标。

此外,公布销售业绩的26家房企中,仅有中国恒大、绿城中国、招商蛇口、中国金茂、雅居乐、滨江集团6家房企目标完成率在110%以上。另外,还有世茂集团、新城控股、旭辉集团、中梁控股、融信集团、中国奥园、远洋集团7家房企踩线完成。为此,业内人士分析,业绩增速降低将是房企发展大势。

控杠杆红线持续升级 未来房地产市场迎深度调整

业绩减速大背景下,深度调整成为房地产行业未来发展的关键。

贝壳研究院数据显示,2018-2019年两年房企偿债规模成倍增长,2020年偿债规模约9154亿元,同比增长28.7%;2021年到期债务规模预计将达12448亿元,同比增长36%。值得注意的是,2021年房企到期债务历史性突破万亿大关,房企的偿债压力继续攀升。

偿债高峰之下,对房地产行业的金融监管也持续深化。2020年12月31日,银保监会、央行发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,分档设立银行的房地产贷款余额占比和个人按揭贷款余额占比上限,对超过上限的机构设置过渡期,并建立区域差别化调节机制。

2020年8月,按照“剔除预收款的资产负债率不得大于70%、净负债率不得大于100%及现金短债比不得小于1倍”的触线标准,将房企分为“红、橙、黄、绿”四档的消息在坊间流传。根据要求,12家试点房企从2021年起,正式进入为期两年半的“三道红线”测试期,到2022年底12家试点房企要实现降档,2023年6月底前,试点房企的“三道红线”全部达标。

业内人士分析,一系列政策的出台旨在定向控制行业金融风险,引导房企向着更稳健的方向发展,弱化行业的金融属性和企业的高杠杆依赖。这些政策对于行业和房企的影响必然是长期性和持久性的,在政策主导下,房企也会朝着这一方向努力,不断优化财务结构。尽管现在处于试点阶段,长期来看,全行业普遍推广也只是时间问题。而持续的监管升级也必然会减缓房地产行业的增速。

在增速放缓的大背景下,无论是疫情冲击,还是“三道红线”都更加考验房企的经营实力。易居中国执行总裁丁祖昱预测,“三道红线”之下房地产行业进入“不增长时代”。对于房企而言,防范风险,更好地适应市场调整是第一要务。

因此,对于多数房企来说,销售额早已不是他们最为看重的指标,保持稳定增长便相对足够。这并不是佛系,而是在“房住不炒”、“三道红线”的大环境下,要寻找销售额之外的新盈利点。其中,均衡、稳健、多业态正成为房地产行业发展的关键词。

2020年以来,房企旗下细分业务板块上市似乎成为企业的共同选择,物业管理更是深受资本市场追捧。当前物业管理行业的上市风潮仍在持续,2020年新上市物业公司已经近20家,远超以前年份。2020年7月,代建领域第一股绿城管理登陆港交所;中国奥园旗下中国文旅也在IPO排队中。

2021年,伴随越来越多的“监管红线”落地,房企“不增长”甚至“负增长”或成为常态。只是,不平凡的2020年,让这种常态加速到来。