中国经济网北京6月7日讯 (记者 康博) 在年内债市整体稳定,权益市场维持强势的背景下,债券型基金也获得了不错的表现。从今年前5月业绩看,剔除净值异动债基后,在全市场3587只(各份额分开计算,下同)债基中,净值下跌的仅有196只,占比5.5%,而除去14只收益率持平的债基后,净值上涨的则有3377只,占比94.1%。

从绝对收益率看,涨幅超5%的有85只,涨超10%的达到了7只,其中华商基金就占到了5席,分别是华商瑞鑫定期开放债券、华商可转债债券A、华商信用增强债券A、华商可转债债券C、华商信用增强债券C,前5月净值收益率为11.16%、10.91%、10.79%、10.73%、10.64%。

华商瑞鑫定开债和华商可转债都由张永志管理,资料显示,其1999年9月至2003年7月就职于工商银行青岛市市北一支行,任科员、科长等职务;2006年1月至2007年5月就职于海通证券,任债券部交易员;2007年5月加入华商基金管理有限公司。此后陆续担任基金经理助理、基金经理,现任固定收益部总经理助理、公司公募业务固收投资决策委员会委员。张永志担任基金经理的时间超过10年,也是公募基金经理队伍中为数不多的老将。

今年一季报显示,这两只基金都主要持有可转债,华商瑞鑫定开债的前五大持仓债券为17中油EB、浦发转债、中信转债、苏银转债、青农转债;华商可转债持有光大转债、苏银转债、紫金转债、南航转债、21国债⑺ ,另有少部分股票资产。对于后市,张永志表示,当前中国国内疫情得到有效控制,中国经济在全球主要经济体中增长速度最为确定,加上国内部分城市的房地产市场再次出现了过热的苗头,我们预期今年国内的货币政策应该是以稳为主,继续大幅宽松的可能性很小。未来随着疫苗注射的逐步推进,发达国家有望逐步走出疫情困扰,持续恢复经济,在这一过程当中,与宏观经济相关性更强的板块有望表现更佳。

此外,天弘弘丰增强回报A、天弘弘丰增强回报C、广发可转债债券A、广发可转债债券E也在前5月分别上涨了9.42%、9.25%、9.00%、8.87%。与华商基金类似,天弘弘丰增强回报也重仓可转债,基金经理杜广在一季报中表示,从转债估值上看,低价转债的估值依旧在相对便宜的位置,且股票风格往低估值、中小盘风格的切换也刚刚开始,正股低估值、质地优秀、业绩增速尚可的中小盘转债,可能会是未来一段时间机会较大的转债。

融通可转债基金经理许富强在一季报中表示,一季度债券市场整体维持震荡走势,10年国债收益率在经济基本面、流动性及外围经济影响下在区间震荡。展望未来,认为经济仍在复苏通道,货币政策也将继续回归正常化,债券市场仍面临压力。从本轮调整的幅度来看,未来债券收益率上行的幅度或较为有限,未来有绝对收益的机会。目前存量转债估值分化较为严重,后续组合将提升股票仓位和个股集中度,通过精选个券,优化持仓结构来博取超额收益。

易方达双债增强基金经理王晓晨、胡文伯表示,转债市场方面,在春节前后分别经历了股市分化演绎和分化收敛的两个过程,低价券也同样经历了信用风险定价和期权价值逐渐回归的两个阶段,高价券冲高回落。报告期内该基金仍然在低价转债策略上维持了高仓位,纯债部分继续维持偏低的久期和组合杠杆,保持组合流动性。权益部分继续重点关注定增以及可转债中优质个股的转股配置机会。

相比涨幅靠前的债基,跌幅榜上仅有宝盈融源可转债债券C、宝盈融源可转债债券A跌幅超过了10%,另外有10只债基跌幅超5%。宝盈融源可转债在一季度净值下跌超过14%,这也是拖累其业绩的主要原因,一季报显示,该基金重仓19蓝星EB、19中电EB、宏川转债、赣锋转2、龙大转债。

兴银稳健债券由于规模太小,所以一季度主要持有20国债10,连基金经理也在季报中无奈的表示:“组合受制于规模因素,难以正常运作,仅能维持流动性管理。组合仍在持续营销中,以希望规模逐步增长。”根据中国经济网记者了解,该基金在2015年12月14日成立,当时的规模高达50亿元,但截止到今年6月3日,其累计收益率仅有2.43%。

东海祥瑞债券C、东海祥瑞债券A、华富可转债债券三只债基跌幅也达7.45%、7.25%、6.65%。东海祥瑞债券以国债和金融债为主,华富可转债虽然以可转债为主,但一季度15.06%的跌幅至今还在拖累基金表现。

东方基金吴萍萍认为,影响纯债基金业绩的因素主要有两个,一是对组合信用风险把控;二是杠杆和久期情况。前5个月表现较好的基金,基本都是不踩雷、较高杠杆运作、久期不明显偏低的组合。

鹏扬基金固收总监、鹏扬富利增强基金经理王华认为,债市阶段性走牛的核心原因在于两点:一是流动性比预期的充沛,二是债券新增供给量较少。资金的流动性一直保持平稳,提供了债市上涨的基础。同时,地方债发行的节奏比较慢,新发债券的供给量很少。而信用危机频发,进一步压缩可选资产品类的范围。

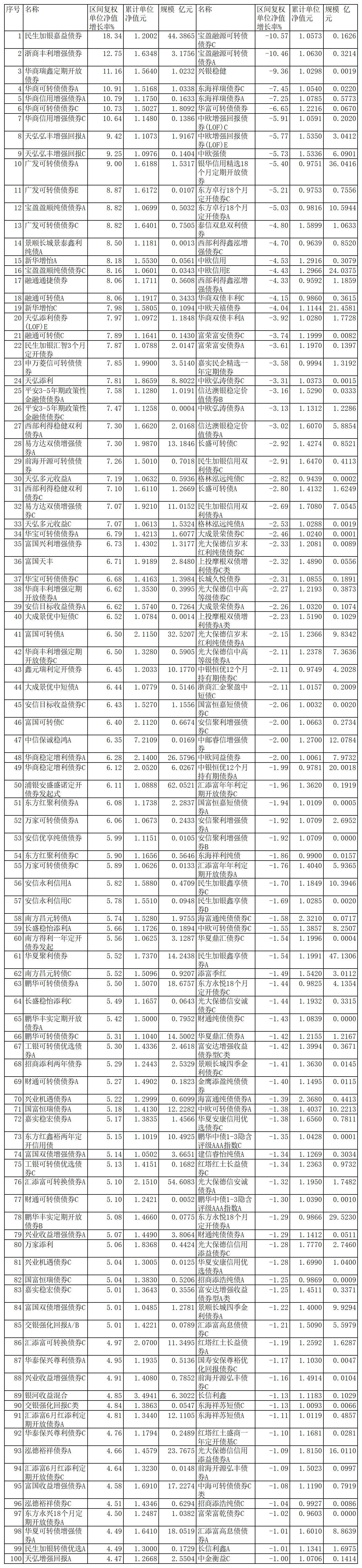

前5月债券型基金涨跌幅前100名

来源:同花顺(规模截止日为2021-3-31)