为加快风险出清,AMC机构(不良资产管理公司)加速进入房地产市场,为房企解危纾困。但作为房企的“白衣骑士”,AMC机构(不良资产管理公司)也正面临着生存压力。

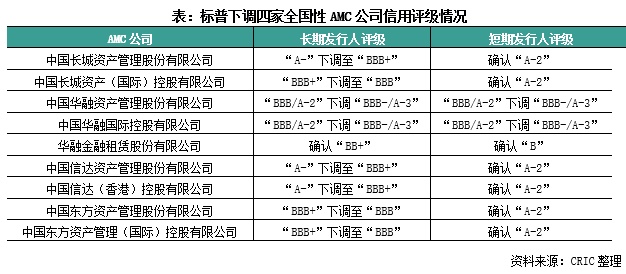

近日,标普集中下调中国华融、东方资产、中国信达、长城资产四大AMC公司信用评级,并将四大AMC的评级锚点从“BB+”下调至“BB”。

业内人士认为,标普此次下调评级是基于四大AMC机构发布的半年报数据而做出的决定。同时随着不良资产的增多,四大AMC机构处置压力也将逐渐增大。在业绩下滑、评级下调的情况下,四大AMC机构也在“渡劫”。

四大AMC机构评级下调

具体来看,标普将中国长城资产管理股份有限公司的“A-”长期发行人信用评级下调至“BBB+”,并确认其短期发行人评级为“A-2”;将中国长城的子公司中国长城资产(国际)控股有限公司的“BBB+”长期发行人评级下调至“BBB”,并确认其短期发行人信用评级为“A-2”。

将中国华融资产管理股份有限公司和中国华融国际控股有限公司的长期/短期发行人信用评级从“BBB/A-2”下调“BBB-/A-3”。确认华融金融租赁股份有限公司的“BB+”长期发行人信用评级和“B”短期发行人信用评级,长期评级展望维持“发展中”(DEV)。

将中国信达资产管理股份有限公司和中国信达(香港)控股有限公司的长期发行人信用评级从“A-”下调至“BBB+”,展望“稳定”,并确认两者的“A-2”短期发行人信用评级。

将中国东方资产管理股份有限公司和中国东方资产管理(国际)控股有限公司的长期发行人信用评级从“BBB+”下调至“BBB”,展望“稳定”,并确认两者的“A-2”短期发行人信用评级。

标普在文中指出,随着国有资管深化其“回归核心”业务战略,四大AMC将承担更多的政策职能,并有可能接手利润较低的项目。这类投资很难产生令人满意的利润空间,而收购的低收益资产越多、机会成本就越高,进而影响其整体收益。

半年业绩难言乐观

业内人士指出,标普此次下调评级是基于四大AMC机构发布的半年报数据而做出的决定。在疫情反复、经济下行、市场疲软的背景下,AMC的盈利能力和资产质量也面临较大压力,从事不良资产经营业务风险也在加大。

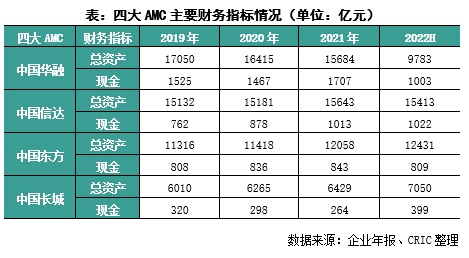

财报数据同样印证了这一点。根据今年上半年数据可以看出,四大AMC机构均出现不同程度的盈利下滑。

具体来看,中国华融发布公告称,上半年营收147.42亿,净亏损超188亿,同比由盈转亏。据悉,这是其自上市以来首度半年报亏损。

中国华融表示,业绩下滑主要是受宏观经济承压、疫情持续反复、房地产行业下行等因素影响,随着部分资产质量下迁,计提拨备和确认公允价值变动损失压力显著加大,从而经营业绩出现较大幅度下滑。

此外,东方资产上半年集团合并营收474.8亿元,净利润4.39亿元,相比去年同期跌89%;中国信达归母净利润也有所下滑,上半年仅录得净利润45亿,比去年同期下降32.6%;长城资产原计划6月披露的2021年报直至8月底才公布,当期归属于母公司股东净亏损85.6亿元。

纾困是使命 未来将承担更大作用

虽然业绩下滑、评级下调是不争的事实,但业内人士认为,化解风险是AMC机构诞生的使命,未来AMC机构或将承担更大的作用。

今年2月,中国人民银行、中国银保监会在中国东方资产管理股份有限公司召开专题座谈会,会议研究金融资产管理公司聚焦不良资产处置主业、发挥独特功能优势、助力化解金融风险相关政策措施。会议认为,金融资产管理公司要加强与其他企业的协同配合,坚守正确定位,为金融业转型和金融市场发展作出新的积极贡献。

近日,央行和银保监会联合发布的《关于做好当前金融支持房地产市场平稳健康发展工作的通知》(简称“金融16条”),也再次明确了对房地产不良资产处置的重视程度。

“金融16条”提出,积极探索市场化支持方式。对于部分已进入司法重整的项目,金融机构可按自主决策、自担风险、自负盈亏原则,一企一策协助推进项目复工交付;鼓励资产管理公司通过担任破产管理人、重整投资人等方式参与项目处置;支持有条件的金融机构稳妥探索通过设立基金等方式,依法依规市场化化解受困房地产企业风险,支持项目完工交付。

业内人士表示,金融资产管理在不良资产处置方面的经验能力强、风险管理专业度高,在政策的鼓励下,后续资管、地方政府、银行和房企四方会形成比较系统的风险化解模式。

据了解,四大AMC均成立于1999年,主营业务是收购、管理、处置商业银行剥离的不良资产。为加快出清房地产市场风险,除四大AMC机构外,目前我国的不良资产管理行业已形成“5+2+外资+民营非持牌”的多元化格局。

其中,“5”指原先四大全国性 AMC(中国华融、中国长城、中国东方、中国信达)以及2020年获批第五张全国性 AMC 牌照的中国银河;“2”指的是根据银监会规定,每省最多可设置2家地方性AMC,计划单列市也可设置1家;“外资系”指2020年2月后开始进入我国的外资AMC橡树资本、高盛集团、KKR 集团、孤星基金、贝恩资本等企业;“民营系”指非持牌AMC,主要参与二级市场从持牌机构处收购不良资产,包括一诺银华、海岸投资等企业。

在纾困房企的目标下,全国性AMC和地方AMC都在加速介入房地产行业。业内人士认为,“AMC+出险房企”模式未来或将成常态。该模式可进一步延伸至非出险房企,这样不仅有利于推动房地产行业向高质量发展转型,同时也将为AMC发展带来新的增长级。