中国网地产讯 9月26日,据上交所披露,北京首创股份有限公司2019年可续期公司债券获上交所审核通过。

募集说明书显示,本次债券名称为北京首创股份有限公司2019年公开发行可续期公司债券,拟发行金额50亿元人民币,债券基础期限不超过5年(含5年)。本次债券在每个约定的周期末附发行人续期选择权,于发行人行使续期选择权时延长1个周期, 并在不行使续期选择权全额兑付时到期。

本次债券票面金额为100元,票面利率未公示。债券承销商、管理人均为首创证券有限责任公司,东方花旗证券有限公司,债券联席主承销商、债券受托管理人均为东方花旗证券有限公司。拟上市交易场所为上海证券交易所。

本次债券发行经首创股份董事会审议通过,将根据市场情况等因素与主承销商协商确定本 次债券的发行时间、发行规模及其他发行条款。

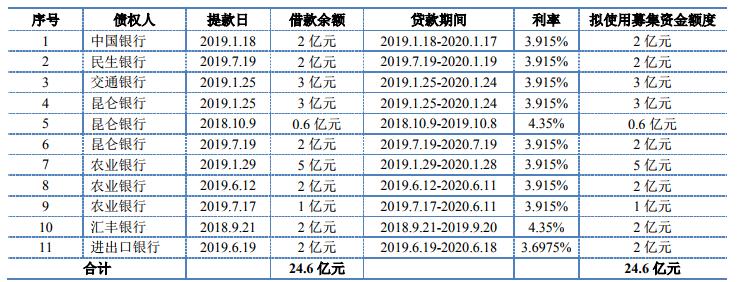

首创股份拟将本次债券募集资金中的24.6亿元用于偿还公司银行借款,具体情况如下:

据悉发行募集资金的运用将进一步优化首创股份的财务结构,拓宽融资渠道,进一步增强首创股份短期偿债能力,并降低首创股份长期资金的融资成本, 从而为首创股份实现各项战略规划目标提供稳定的中长期资金支持,使首创股份更有能力面对市场的各种挑战,保持主营业务持续稳定增长,进一步提高盈利能力和核心竞争能力。

截至2018年底,首创股份应收账款余额28.70亿元,其他应收款余额17.00亿元。其中应收账款主要为应收废弃电器电子产品处理基金、应收自来水费、应收污水处理费等。其他应收款主要为保证金、押金、备用金等。应收账款较2018年初增长了25.83%,其他应收款较年初增加了42.47%,主要是公司收购资金增加所致。上述款项已按照首创股份的会计政策计提了足额的坏账准备。较大的应收账款及其他应收款余额以及随着规模扩大有所提高的赊销比例将给发行人款项的回收带来一定的风险。

截至2019年6月末,首创股份及下属子公司共计抵质押资产融资余额97.1亿元,其中抵押资产融资余额 1.18亿元,质押资产融资余额95.92亿元,采用抵质押借款余额规模较大,降低了其资产变现能力,在公司遭遇流动性危机时,权利受限资产无法及时变现,从而对其短期流动性产生一定影响。