中国经济网北京3月3日讯 (记者 康博) A股市场2月中旬以来的反弹令债券型基金业绩整体保持了稳定,数据显示,2月份共有2213只基金实现正收益,占全部4286只债基的52%,1931只债基下跌,142只持平。

多只转债基金成为2月份债基中的领涨品种,宝盈融源可转债债券A、宝盈融源可转债债券C以13.22%和13.19%的涨幅位居首位。从去年四季度披露的情况看,该基金除持有天齐锂业、中科电气、永兴材料等股票外,其余均为可转债,主要包括核能转债、中矿转债、苏试转债等。基金经理在四季报中就表示,报告期内,可转债市场火热,整体可转债指数突破新高,转债溢价率持续拉升,由于大量资金涌入转债市场,整体转债估值已经处于明显偏高的位置,转债性价比有所降低。并前瞻性的减持了一部分双高(绝对价格高,转股溢价率高)转债,换成相对转债估值较低的高平价转债。

尽管与宝盈融源可转债相比,其他债基的收益率要逊色不少,但依然有不少基金让人眼前一亮,比如华商基金就是如此,在2月份里,该公司旗下的华商丰利增强定期开放债券C、华商丰利增强定期开放债券A、华商可转债债券A、华商可转债债券C、华商信用增强债券A、华商信用增强债券C的涨幅均在2%以上,排名债基涨幅榜前列。

华商丰利增强和华商信用增强在去年二、三季度都重仓钢铁行业等周期股,四季度转换到电力、水泥、地产等领域,但主要持仓还是以转债为主。基金经理厉骞从2016年4月加入华商基金,曾任研究员、基金经理等职。厉骞在去年四季报中表示:“12月份初中央经济工作会议定调“稳增长”,市场对“宽信用”担忧所有提升,债券收益率震荡,后续随LPR降息等催化,收益率出现下行。本基金债券资产配置主要以中短久期的债券为主,投资信用评级以 AAA 为主,严格控制信用风险,并适时参与利率债、可转债及权益资产来增厚基金收益。”

由11年老将张永志管理的华商可转债在去年四季度重仓了本钢转债、杭银转债、21国债16、苏银转债、华安转债等,其A、C份额在2月份分别上涨了3.20%、3.16%。对于后市,张永志认为,从整体估值水平看,虽然可转债整体溢价率依然较高,但是银行间市场流动性充裕,而且预期流动性充裕的状况可以维持,按照历史经验来看,可转债市场的溢价率或可以维持;其次,从未来可转债市场的空间来看,可转债上涨的直接驱动力更多来源于正股的上涨。2022年较为确定稳定经济大盘的背景下,财政政策和货币政策都有望维持积极,因此与宏观经济相关性较强的价值板块表现值得期待。

而国泰基金旗下的国泰民安增利债券A、国泰民安增利债券C、国泰双利债券A、国泰双利债券C,博时基金旗下的博时富添纯债债券也都表现亮眼。

不过,在市场分化的背景下,仍有不少转债基金处于跌幅前列,其中,天治可转债增强债券C、天治可转债增强债券A就下跌了4.02%、4.01%。该基金全部都为可转债资产,去年四季度的前五大持仓债券分别为大参转债、烽火转债、洽洽转债、国君转债、立讯转债。

此前,该基金一直由公司投资副总监及固定收益部总监王洋管理,去年1月18日李申加入进来,仅8天后王洋就火速离任。资料显示,李申在2014年4月至2015年9月于日发资产管理(上海)有限公司任高级研究员。2015年10月加入天治基金,历任产品开发与金融工程部金融工程研究员、总监助理、副总监,现任产品开发与金融工程部总监,但作为基金经理其还属于“新人”。

此外,中长期纯债基金也分化明显,如金鹰添荣纯债债券C下跌2.18%,该基金一直以国债和金融债为主,惠升和泰纯债C、民生加银汇鑫定开债券C、惠升和泰纯债A、民生加银汇鑫定开债券A、华润元大稳健债券C、华润元大稳健债券A等跌幅在1.32%至1.2%不等。

对于债券市场,长城基金认为,从中期来看,债市收益率处于偏底部位置,债市的配置价值仍需等待。一方面,从政策角度看,再次强调了稳经济的紧迫性和重要性,从地产相关纠偏政策和大型央企基建相关订单等角度也能侧面印证稳增长确实正在发力;另一方面,能源和农产品价格的上涨以及全球通胀预期依然在上行。最后,从交易角度需要关注的是,在全球股市震荡的背景下,国内长债收益率却仅仅小幅下行,这说明在目前偏低的位置,长债的交易和配置性价比都不高,参与者继续做多的动力不足。

而转债市场基本复制了正股走势,相对更加坚挺,在正股大幅波动的情况下,转债整体溢价率还有所修复。结构上看,前期跌幅较大的成长类标的最近反弹明显,稳增长相关标的表现平淡甚至有所调整。

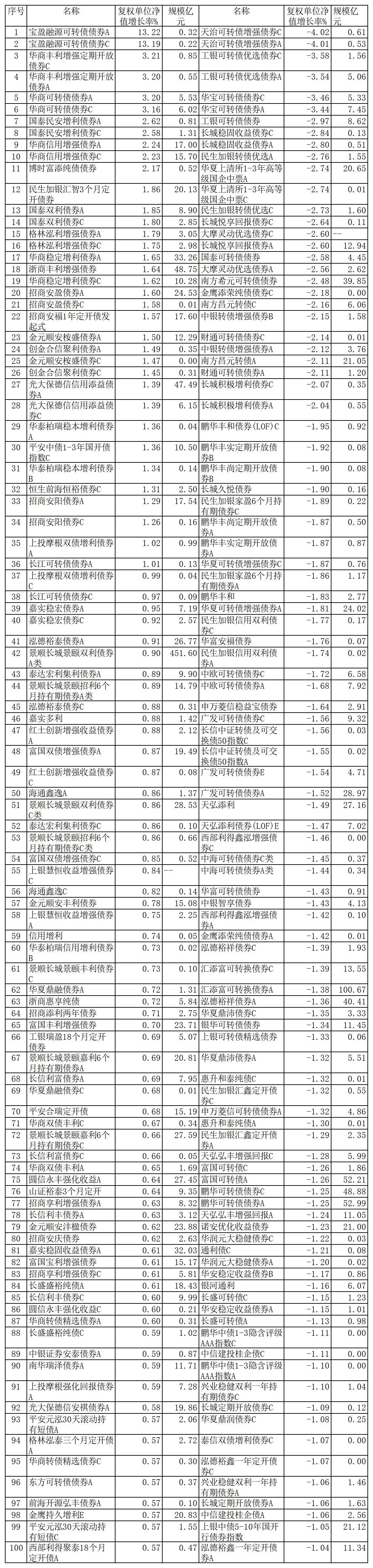

2022年2月涨跌幅前100名债券型基金一览

数据来源:同花顺(规模截止日期:2021年12月31日)