谁能告诉我,机构们该怎么出掉茅台这批货?

问这个问题的时候,茅台刚创出1133.56元的历史高位。

就在一众散户还在犹豫要不要花10万多人民币买上100股茅台的时候,贵州茅台股价在近三周之内快速拉升,涨幅高达18.4%!

这让茅台的市值快速上冲到1.42万亿人民币!而去年底,中国贵州省一省的GDP也才不过1.48万亿人民币!

这是激动人心的时刻,也是非常容易头昏脑涨的时刻!

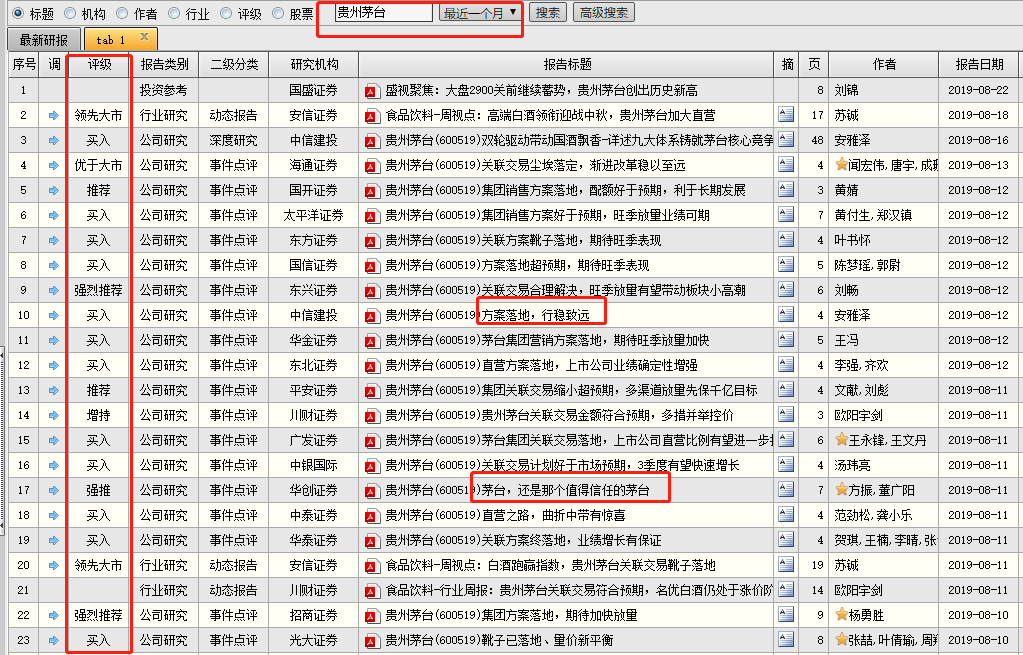

随意找个行情终端,打开相关免费研报搜索界面,搜索有关贵州茅台最近一个月的研报,可以很直观的看到,在一个月内,就将近有23家券商等机构发布了有关贵州茅台的研报,评级都是“买入”、“增持”、“强烈推荐”、“领先大市”等看多唱多的论调。

业内老人都知道,任何研报都不可避免的带有立场。机构们疯狂唱多贵州茅台,所为何来?这背后难道真的是清清白白?

打开F10,找到贵州茅台的前十大股东分布情况,可以看出,截止2019年6月30号为止,贵州茅台前十大股东持股占比为75.89%。这其中,大股东中国贵州茅台酒厂(集团)有限责任公司和贵州茅台酒厂集团技术开发公司所持有的股份为长期持有,是国家股本,基本不怎么进入二级市场流通,可以不考虑其对二级市场短期交易价格的影响。香港中央结算有限公司所持股本为沪港通渠道等所代持,汇金、证金所持是救市阶段所持有,这几大机构总持股份额虽有所变动,但总体份额长期来看还算稳定。如果扣除掉这些因素,真正能影响茅台二级市场交易价格的,对二级市场交易价格起主导作用的,就是剩下的由各大机构和散户共同持有的大约24%左右的贵州茅台股份!

也就是说,真正主导贵州茅台二级市场交易价格的是一众机构投资者和跟风抬轿的散户。而众所周知的是,中国散户是高度分散化的,其资金规模小而分散,无法集中起来起到拉升茅台这种大股本标的股价的作用。

所以,最终的结论是——由于机构们疯狂扎堆涌入贵州茅台,抱团取暖,才导致了茅台二级市场的疯狂拉升。

这个结论,从各大机构前十大持仓股分布可以得到很好的印证。

通过同花顺iFind搜索的数据显示,内地最知名的几大基金公司的今年二季度市值前十的股票,贵州茅台很少缺席。具体来看:南方基金二季度持有17.59亿市值的贵州茅台,位列其持股市值第一名;富国基金持有16.24亿元市值的贵州茅台,位列其持股市值第二名;华夏基金持股74.22亿市值茅台;嘉实基金持股28.23亿市值茅台;其余如鹏华基金、国泰基金、华安基金等大多都持有部分贵州茅台股份!

数据来源:同花顺iFinD

从以上表格当中,也可以发现,并非只有贵州茅台遭到了机构们的蜂拥扎堆买入。中国平安、中国国旅、招商银行、五粮液、恒瑞医药等明星大白马、消费类标的,都是机构们的心头好,很多都位列今年这些机构前十大持仓股排名榜中。而某些标的即便没有进入某些机构的前十名,也可能是进入了前二十名,前三十名的层次。

巧合的是——中国平安、中国国旅、恒瑞医药等等标的,恰恰是近年来资本市场表现极为亮眼的标的!

机构们蜂拥抱团消费大白马,推升股价不断上行的同时,真正的大问题也随之而来——出货难!

机构们都是聪明的,贼聪明。现在大家都抱在一起,谁都不敢轻举妄动。谁一动,动静稍微大点,别人都知道了,结局就是大家都去抛货,股价很快就会蹦下来,到时谁都出不了。而机构手上囤的货又实在太多,随便出一点,都可能对二级市场价格产生大影响。

那么,怎么办呢?

历史早有案例——只有群体性癫狂之时,才会创造出最好的出货时机。

机构抱团背后有其合理性的一面

机构抱团现象,并非今时今日才有,也并非是中国股市一家的现象。在香港、美国等成熟资本市场,此类案例也是屡见不鲜。

机构抱团现象的产生,有其内在的合理性和必然性的一面。

一方面,这与国内外机构基金经理等投资决策者的考核方式有关。无论国内外,对资金掌管人的考核都是非常短期化的,三个月、半年、一年、最多三年,如果在此期间,一个资金掌舵者还不能给投资者交出一份好的答卷,那就会很快在竞争激烈的金融圈消失埋没下去。这种考核方式,决定了这些机构必须挑选短期最具业绩爆发力,甚至是短期最具炒作性的板块个股去操作,这也决定了机构们很少能真正做到如同巴菲特那样长期坚守,不理会市场短期的波动。

另一方面,也与上市公司业绩总是呈现板块化、集中性爆发的特性有关。比如,全世界知名的科网股泡沫,在泡沫产生并刺破之前,科网行业却实实在在是当时众多行业里面表现最好的行业,行业高度景气,同时里面的个股很多也呈现业绩快速增长的现象。又比如,白酒股的火热,并非纯粹炒作,背后跟白酒板块行业整体高速增长,白酒提价,各大白酒龙头业绩飙升有关。所以说,机构抱团并非纯粹炒作,很多机构集中看好某一板块,是因为这些板块实实在在的存在值得看好的基本面逻辑。

正因为机构们都是高学历精英人才组成,大家都拥有庞大的研究实力,那么A机构能发现猪肉涨价猪肉股业绩快速增长的现象,自然B机构、C机构、D机构也能发现这一现象。而结合刚才讲过的机构考核机制,如果机构想要在短期内业绩提升,就一定要选择业绩短期爆发力度最强的板块,而非长期来看业绩能逐步走好的板块。所以,ABCD这些机构的决策者,就会不约而同地买入猪肉股。

刚开始的买入是不约而同的,是在经过详尽研究的基础上,有充分逻辑的基础上买入。但后面的买入则不一定了。前期的买入造成了股价的第一阶段上扬,很快,就有有更多机构发现这一点,会造成更多的机构买入行为。这推升了第一阶段买入的机构基金经理的业绩表现,这些基金经理反过来会更加相信自己的判断。随后,更多的买入和更多的新加入者,导致了最后大家抱团现象的产生!

举例来说:

上世纪70年代初,美国“漂亮50”行情的演绎逻辑是如此;

上世纪90年代到2000年世纪之交,美国科技股热潮的演绎逻辑是如此;

从2009——2019年十年美股牛市期间,美国科技股受到投资者追捧,FANNG成为大牛股,背后的逻辑也是如此;

A股方面,此类例子更加不少:

2013年一季度,内地信息科技板块受益智能手机等普及,板块业绩由负转正,业绩开始大爆发,从而演绎了2013年——2015年信息科技股的牛市;

2014年下半年,货币开始宽松,金融股业绩看好,银行股、券商股行情开始爆发,引动一波牛市行情;

到了2016年,互联网红利开始消退,信息科技股陷入沉寂,同时,通胀上行的推升了消费股的业绩,此时消费白马股的行情开始启动!

……

机构抱团,最终都会用群体性癫狂的方式来终结游戏

但所有的抱团,最后都将将面临出货的难题。机构们不傻,散户们也不都是由傻子构成。

一方面,散户会畏高,不敢乱追买(追买的亏吃太多了);另一方面,散户也在学习,也知道市盈率太高,估值太高等情形不适合买入。

正常的人,稍有理智的人,都会尽量选择回避。

那么,为什么最终所有的游戏都以一地鸡毛的方式终结了呢?

如果我们事先假定一个阴谋论的假设前提,那就很好理解了。既然机构集体抱团了,既然正常状态下、理性状态下,散户都不去高位接盘。那么最好的办法是,让所有正常状态下的教条全部失效!让市场失去理性,进入不正常的状态!

第一个教条——市盈率教条,估值教条。这个教条要打破很简单,只需发明一个市梦率的指标,告诉大家,平时间大家用的市盈率教条只是平时间有用。但在牛市等大行情的时候,它是没有用的,大行情只有用市梦率,只有想象空间大不大这个指标,才能把握到。当你看到50倍市盈率的股票还能涨到100倍市盈率的时候,你还能不相信市梦率指标吗?

第二个教条——业绩教条,基本面教条。很多人说,当被抱团标的业绩开始下滑的时候,就应该抛出了,就不能买入了。那么最好的驳斥方法,就是即便这些标的业绩有所下滑,仍然拉升股价;同时,大炒概念股,比如美国99年科网热的时候,很多根本没有业绩支撑的科网股,甚至是没有科网业务,只是说打算做科网业务的上市公司,其股价也疯狂暴涨。当你看到,业绩糟糕的股票都成了十倍牛股的时候,你还会相信价值投资?

此时,最好是全社会一起唱多,烘托气氛。券商等机构的研报一定要发动起来,去唱多市场,去大肆描绘前景,去找出各种合理的依据来;财经媒体等各种媒体机构,也要发动起来,大举唱多某个板块、唱多市场,讲述各种财富神话。

于是,大学生开始炒股了,很多没接触股票的人炒股了,老股民也忍不住炒股了;以前说这个板块不好的人开始闭嘴不说法了。所有的常识都不管用了,群体性癫狂终于出现了!

……

这并不可笑,可笑的是,故事讲多了,有些机构也开始选择相信了。

1999年科网股泡沫时,索罗斯旗下有基金经理花80倍、100倍市盈率买入科技股。事后,索罗斯开除了相关基金经理,但损失已经造成;

外国基金经理如此,而中国这些基金经理又如何呢?

当群体性癫狂之时,就是机构抱团茅台、平安等白马股结束之时;我仿佛,听到了节操碎了一地的声音。

本文作者 老湿

以上文章只代表作者观点,与本站立场无关