春寒料峭时刻,一场突如其来的新型冠状病毒感染的肺炎疫情肆虐全球,打破了往日的节奏和平静。随之而来的是,线下的消费瞬间按下暂停键,经济不可避免受到短暂冲击。悲观者正确,但乐观者成功。面对充满不确定性的当下,更具意义的思考是:疫情过后,我们将会迎来一个怎样的新世界?

一、疫情冲击下的世界

没有人能预知未来的世界,但我们可以从已知的过去世界窥见未来的发展。

2003 年 2 月份起,SARS 快速蔓延到香港,但 SARS 疫情对股市影响甚短,只持续了两个多月。经历 SARS 事件后,被压制的消费需求井喷式释放,香港和内地的地产、零售业与基建行业都开启了二次腾飞。相比于 17 年前的 SARS,2020 年的新冠肺炎疫情传播速度更快、感染范围更广、防控难度更大。对很多行业来说,这是一次危机,也是一次大考。

不难预期,疫情之后,地产、零售、旅游、酒店等各类消费将集中释放,基建工程将集中爆发开工潮,那么,谁将能抓住复苏的机遇呢?

二、新世界的业务版图

在香港市场,新世界发展(0017.HK)是少数在内地和香港平衡布局,并涵盖物业开发、物业投资、基建、酒店及百货等多业态发展的综合性集团,历经数轮经济周期,仍屹立于大型企业之林,是名副其实的实力雄厚的龙头企业。

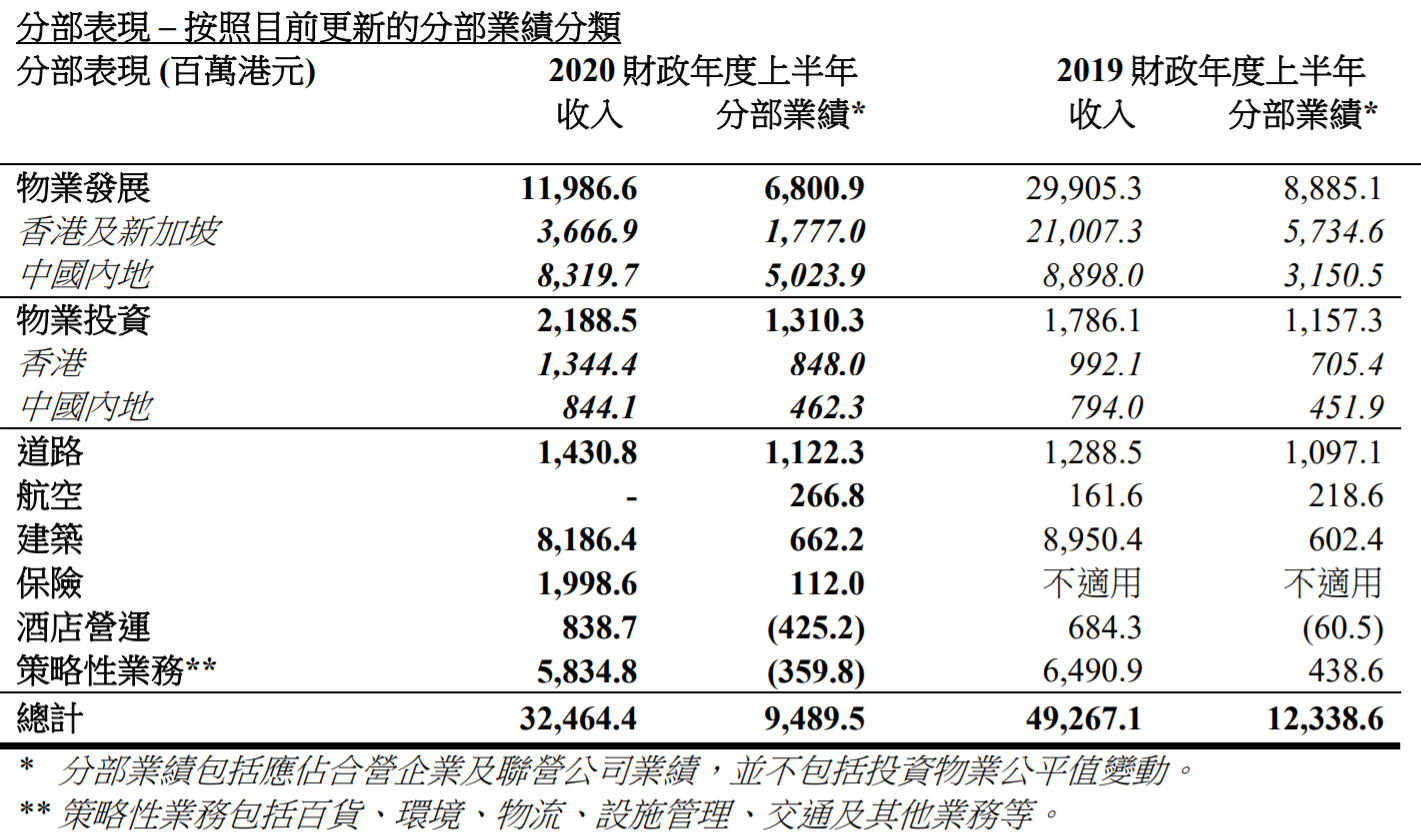

根据新世界发展2020财年中期报告,按业务划分,可分为八大业务分部,涵盖多个行业。

图:新世界发展业务分部

数据来源:新世界发展2020年中期财报

具体而言,收入占比最大的是物业销售,业务版图横跨内地与香港。在香港,新世界发展深耕香港市场五十载。从新一代郑志刚所打造的项目从整体规划、设计理念、环境绿化及内部装修等均自成一格,至善至美,户型面积满足香港刚需与改善消费者,十分热销。数据来源:新世界发展2020年中期财报

内地物业开发方面,新世界发展于2016年私有化新世界中国,并将发展焦点集中于一二线城市,同时加大内地布局,尤其是大湾区。

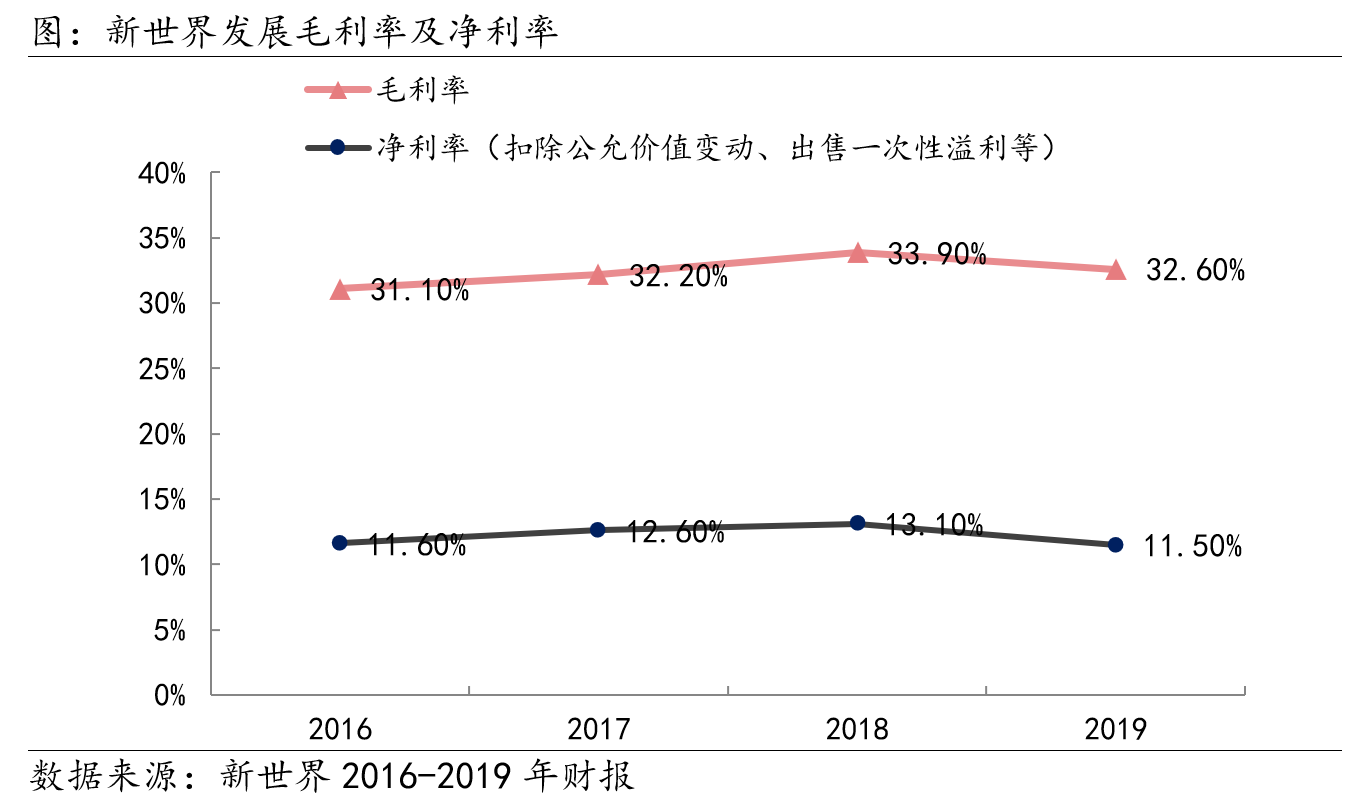

近三年内地销售金额持续增加,由于前瞻性布局,以及招拍挂与收并购相结合的拿地模式,新世界的内地土储质优价低。例如2019年公司在大湾区的住宅均价为每平方米人民币32,000元,远高于市场均价每平方米人民币17,000元,推动公司保持优秀的毛利率及净利率水平。

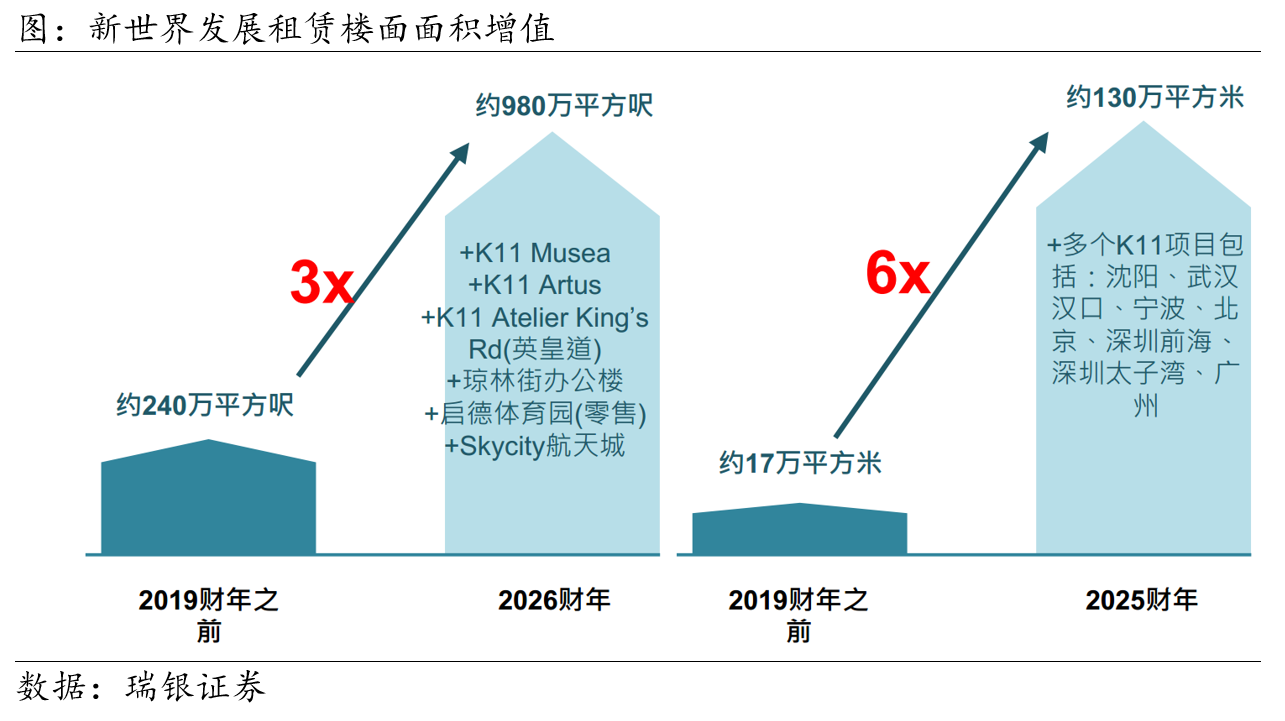

至于新世界的物业投资,更是蜚声大中华地区。在新一代领军者郑志刚的主导下,新世界将艺术与商业完美结合,极具创造性的创立K11购物艺术馆,打造了博物馆零售(Museum Retail)业态,成为商业地产的新标杆。2019年,位于尖沙咀的Victoria Dockside开业,立即成为维港新地标。目前,新世界计划在内地多个城市打造K11购物艺术馆。

道路、航空、建筑及保险业务是旗下上市公司新创建集团(659.HK)的四大核心业务。其中,杭州绕城公路、唐津高速公路(天津北段)、广州市北环高速公路

及京珠高速公路(广珠段)四条高速公路贡献了道路80%的收入;而航空主要是商务飞机租赁业务;目前,建筑分部手头合约总值已增加至约 530 亿港元;2019年,新创建收购了富通保险,主要从事各种人寿保险及意外医疗险等,业务版图再添新势力。

在酒店业务方面,截至2019年12月31日,新世界发展于香港、中国内地及东南亚拥有17间酒店,提供超过7400间客房,其中位于香港的酒店包括香港瑰丽酒店、香港君悦酒店、香港万丽海景酒店等。

此外,策略性业务分部主要从事百货、电讯,媒体,科技及其他业务等。近年来,新世界发展不断加大在科技创新、医疗以及教育等新领域的布局,推进教育智能化、经营数据化等变革,并取得丰硕成果。

由此可见,新世界发展的业务包罗万象,围绕着美好生活,以房地产为核心,布局出行、居住、消费、医疗、教育及设施管理等,构建了生活、工作、零售三大生态圈。

实际上,这样多元而均衡的业务结构具有明显的优势。

当处于疫情期,不可否认,物业开发、物业投资、酒店以及百货等在短时间内也会受到疫情的冲击。但是,科技、基建以及服务业务则具有逆周期性。在经济放缓时,一般会采取宽松的财政政策,加大基建投入,从而利好道路、建筑及相关服务业务。因此,新世界发展的业务结构很好地平衡了宏观波动,具有防守性。

但疫情结束后,新世界发展的物业开发、投资、航空以及酒店等均受益于消费爆发式释放。疫情后,很多人强调活在当下,更倾向于品质消费,而新世界经过品牌革新后,更具创新与人文关怀,消费体验也更佳。此外,作为港股的龙头企业之一,新世界发展已经完成了生活、工作以及零售生态圈的布局,占据显着的竞争优势,将受益于集中度提高,具有高弹性。

所以,面对疫情等外部冲击,新世界发展具备不惧周期和外部扰动的强大财务实力,能展现出很大的韧性。而在风波之后,新世界往往能凭借完善的布局,逆势崛起,向上生长。

三、新世界的机遇

2月28日,新世界发展公布截至2019年底止中期业绩,期内收入为324.64亿港元,基本溢利39.29亿港元,每股核心溢利0.38港元,维持可持续及渐进式的派息政策,派中期股息每股0.14港元。

其中,新世界发展的物业投资分部表现一枝独秀,香港及中国内地总租金收入分别上升36%及6%。内地租金主要得益于主要项目整体出租率保持稳健水平。而香港的租金收入主要得益于环球新地标 Victoria Dockside的全面启用。截止目前,K11 MUSEA出租率超过90%,每月平均客流达160万人次,甲级写字楼K11 ATELIER,已租出接近80%。

在物业销售方面,期内,公司于香港市场的物业销售为30亿港元,而内地市场销售表现强劲,实现了人民币116亿元的合约销售,已完成目标的58%。

截至目前,新世界发展在香港还持有充足的可售资源,其中仅大围站项目就有逾3,000个单位,市场预期总代价超过400亿港元。而且大部分单位都是刚需盘(面积约500平方呎),十分抢手热销。此外,西九龙两座办公楼,总楼面面积约900,000平方呎。2020年新世界发展的香港物业销售目标是150亿港元,由于可售资源充足,有分析师预计最终销售能达到约160亿港元,同比增长约50%。

而内地物业销售方面,新世界发展是大湾区的先行者,进入内地市场布局比较早,土地储备成本低,同时培育了良好的口碑及品牌效应,在内地的住宅销售进入快速成长阶段。据悉,公司2020年的销售目标为200亿元人民币,凭借高均价以及优质土储,有分析师预计最终销售能达到250亿元人民币,同比增长约25%。

由此可见,2020年,新世界发展在香港与内地的物业销售、物业投资将同比大幅增长,预计将推动公司2020年业绩实现强劲增长。但将时间拉长,新世界发展描绘了一幅更美好而清晰的发展蓝图,带给市场巨大的想象空间。

在物业投资方面,根据目前的项目储备,预计到2026财年,香港地区的楼面面积将增长3倍,而到2025财年,内地地区的楼面面积更是增长6倍,将带来租金收入也是以数倍计。

而在物业销售方面,更是充满潜力。截止期末,新世界发展在内地的土地储备总楼面面积(不包括车库)约590万平方米,50%位于大湾区,约可供未来至少4年发展。

此外,新世界发展通过收购、旧改、招拍挂等多种方式获取土储,将支撑公司长期稳健增长。尤其是在旧改方面,由于公司深耕大湾区20余年,具有良好声誉,加之在融资方面更具优势。于2019年12月31日,新世界发展已成功成为四个分别位于广州及深圳的旧村改造项目等唯一的意向合作企业,目前有多个项目已进入关键阶段。

众所周知,大湾区发展前景广阔,但土地资源稀缺,旧改项目一般位于核心位置,蕴含丰厚利润。根据调查,以新世界发展获取的旧改项目为例,其中深圳太子湾均价约每平方米25,000元人民币,而周围地区至少为每平方米35,000至36,000元人民币;广州增城均价约每平方米8000元人民币,周围地区至少为每平方米11,000至12,000元人民币。可见,新世界发展的土地成本远低于周边,预计这些项目将保持高毛利率水平。

大湾区整体人口达到7100万,占全国GDP12%,在国家战略的支持下,大湾区有望成为国内发展最快、潜力最大的区域。从规划时间看,这些旧改项目将在2021年开始兑现业绩,届时新世界发展在大湾区的资产大幅增值,将推动公司业绩进一步增长。

四、小结

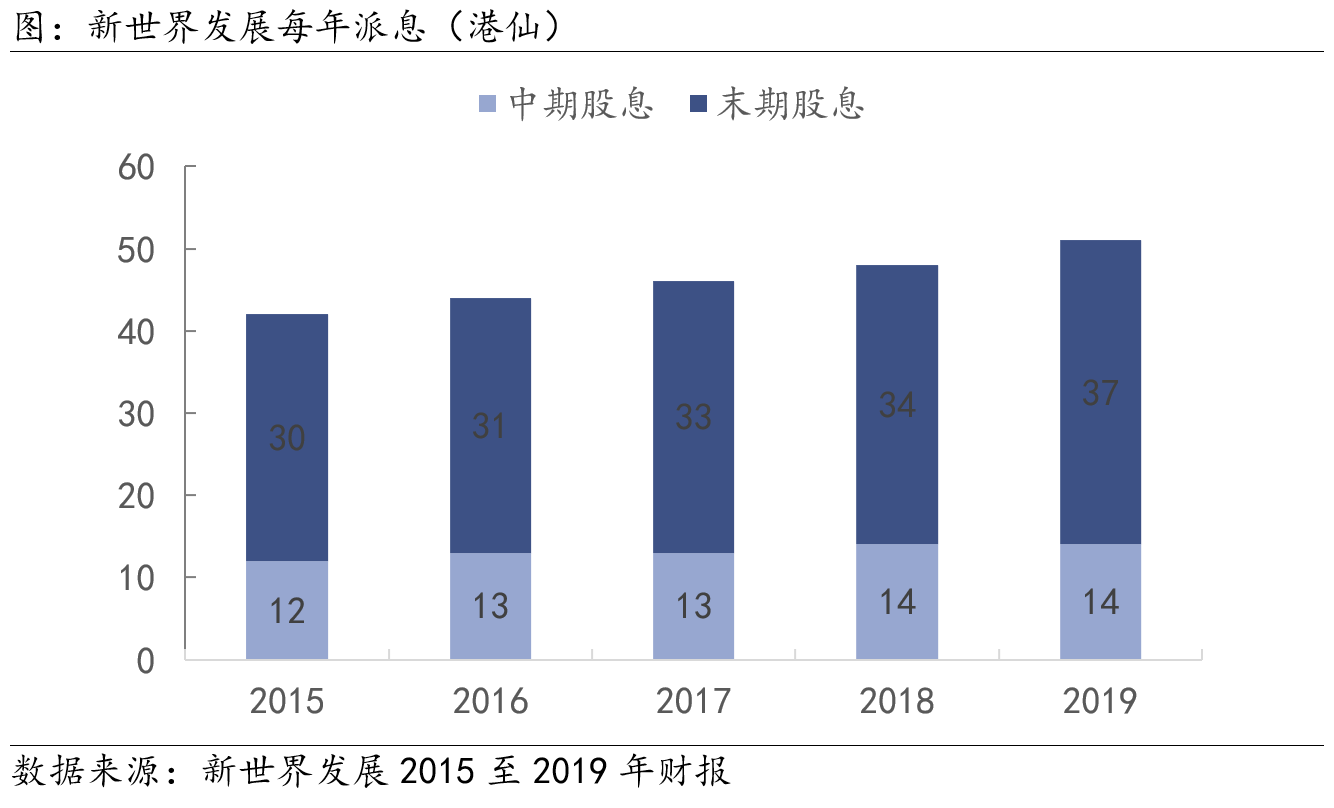

2020年,是新世界发展成立50周年。可谓,栉风沐雨五十载,砥砺前行续华章。上市以来,新世界发展不断前行,取得丰硕成果的同时,一直保持良好的派息记录。于2019财年,新世界发展(0017.HK)全年每股股息为51港仙,派息总额为 52 亿港元,占调整后净利润的比例为59%,预计公司未来将保持丰厚稳定的派息政策。

在大湾区战略以及多元化战略的指引下,新世界发展勾画出一幅清晰的长期发展蓝图,为业绩确定性打下重要基础。未来,随着公司的业绩持续增长,预期派息也将随之增长。